「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、インフレが進むものの金利の低迷も継続している今の環境で、債券への投資について考えてみます。

- インフレでは「お金を借りる側」が有利。債券投資は「お金を貸す」こと

- 株価と債券価格は逆の動きをするといわれるが、実際はあまり補い合っていない

- 債券ファンドはコストがかかり、値動きのリスクもあるのに、今の利率は低い

投資に教科書があるとしましょう。投資の教科書では株式や債券を「伝統的な資産」と言います。対して、不動産(リート)や商品(コモディティ)のことを「代替的な資産」と言います。

さて、本連載は60回を数えますが、債券については「バランスファンド」等で触れたくらいではないでしょうか? 今回は、伝統的な投資資産である債券を大きく取り上げたいと思います。

インフレという状況下では、貸すよりも借りる方が有利

前回はインフレと投資の関係についてお話ししました。繰り返しになりますが、インフレとは時間の経過とともに「お金の価値が下がる」ことです。ですので、「貸したお金」と「返ってくるお金」の額が同じでも、お金が返ってくる頃には「お金の価値が下がって」います。

つまり、「お金を貸す」側が損をすることになり、「お金を借りる」側が有利になるのです。だからといって、「借金をしましょう」ということではありませんよ。

その「価値の下がり」をカバーする方法として、利息があります。しかし、インフレ率を上回る金利(利率)なら良いのですが、インフレ率を下回る利息しか得られないのであれば、お金の価値の下がりを利息でカバーしきれないことになります。

そして、「債券に投資する」ということは、「お金を貸す」側に立つ、ということです。

コロナ禍に加え、ロシアとウクライナの戦争により、物価の上昇(=インフレ率のUP)を如実に感じる今日この頃にあって、果たして債券に投資して良いものなのでしょうか?

「金利<インフレ率」を喜んでいるのは?

さて、金利よりも高いインフレ率が望ましいのは日本政府でしょう。筆者も今の状況を予見していたわけではありませんが、ぜひ連載2回目をご笑覧ください。

今さら申し上げるまでもありませんが、日本政府は国債というカタチで、膨大な額の借入で資金を調達しています。しかも、その金利はマイナスです。貸すよりも、借りる方が有利という典型的な例だといえますね。

債券投資の目的は果たせているか?

さて、政府に対する皮肉はともかく。

債券に投資する意義として、「インフレに対するリスクヘッジ」よりも、「株式投資に対するリスクヘッジ」というスタンスとして、ご理解されている方が多いと思います。

よく「株価と債券価格は逆の動きをする」と言われています。つまり、株価が上昇する傾向の時は、債券価格は下落の傾向にある、ということですね。株式と債券は、補い合う関係にあるということになりますね。

では、実際のところは、いかがでしょうか?

同じ運用会社の、同じシリーズで比べてみることにしましょう。

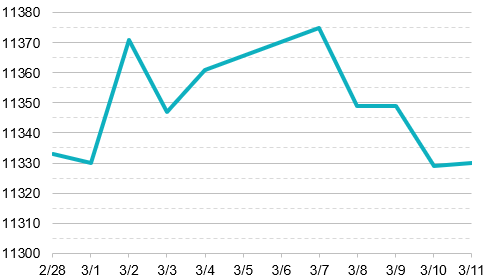

出所:投資信託会社の開示データをもとに作成

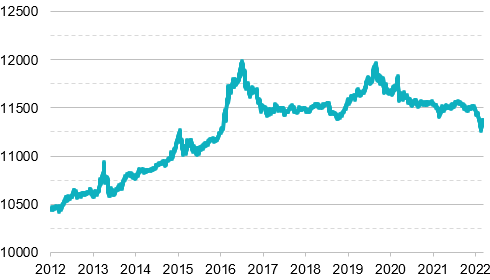

出所:投資信託会社の開示データをもとに作成

図表1はある運用会社の『国内債券ファンド』、図表2は同じく『日経225(日経平均株価)ファンド』の基準価額です。期間は「今年の2月28日~3月11日」と非常に短い期間にしています。

日経225ファンドでは、この期間で31,200円付近から、28,800円近辺へと基準価額が大きく動いています。一方、国内債券ファンドでは、同じ期間で11,375円付近から11,330円近辺に、基準価額が動いています。どちらの折れ線グラフも大きく動いているように見えますが、国内債券ファンドの方が基準価額の目盛り幅(縦軸左側)が狭いですからね。

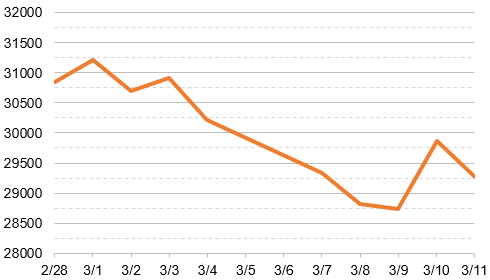

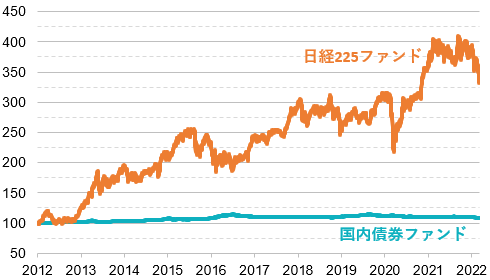

※2022年2月28日の基準価額を100として指数化

出所:投資信託会社の開示データをもとに作成

この短い期間では、株式と債券が「補い合う関係」とはとても言えません。図表3は上記の期間で各ファンドの基準価額を指数化して比較したものですが、日経225ファンドの基準価額のダイナミズムに比べると、国内債券ファンドのそれは「安定している」と言えますが。

出所:投資信託会社の開示データをもとに作成

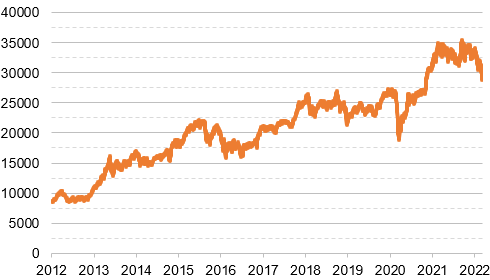

出所:投資信託会社の開示データをもとに作成

※2012年1月4日の基準価額を100として指数化

出所:投資信託会社の開示データをもとに作成

続く図表4・図表5では期間を2012年1月4日から2022年3月11日と、長くしてみました。それぞれの基準価額を指数化して比較したのが図表6です。

先ほどと同じく、国内債券ファンドの基準価額の目盛り幅(縦軸左側)が狭く、折れ線グラフを比べても株価と債券価格は補い合う関係とは言えなさそうです。長い期間で見ても、日経225ファンドの基準価額のダイナミズムに比べると、国内債券ファンドのそれは「安定している」という点も変わらなさそうです。

債券投資のそもそもを振り返る

そもそも債券への投資とは「お金の貸主」になるということです。貸主としてのメリットは利息をもらえる、貸したお金は期限(満期)までに返してもらえる、という2つの約束があることです。ただ、借金と債券の違うところは、債券は満期前に第三者に売却できることで、売却益を得る可能性があることです(もちろん売却損もあり得ます)。

先ほどの基準価額のグラフでご覧いただいたように、債券への投資は「安定資産への投資」とも言えますが、安定を得るために、わざわざ投資をするのはいかがなものでしょうか?

特に債券への投資というと、一般の方にとっては国債や社債のような債券それ自体ではなく、債券ファンドなどの投資信託に投資することになるのではないでしょうか? だとすると、購入時手数料や信託報酬等のコストを負担しなくてはなりません。

加えて、基準価額のグラフをご覧いただいてお気付きの通り、国内債券ファンドが安定的な投資とは言っても、基準価額には変動がありますから、リスクがないわけではないのです。

果たして、債券ファンドはコストをかけ、リスクを取るのに見合った投資先なのでしょうか?

債券投資で利息の積み上げを期待できるか?

債券ファンドへ投資されている方や、投資を検討される方の中には、「債券の利息(インカムゲイン)の積み上げに期待している」という方もいらっしゃるでしょう。しかし、上記でご紹介した国内債券ファンドは比較的コストが低いファンドとはいえ、それでも信託報酬は年率0.44%(税込み)です。

購入時手数料率がゼロなのが救いですが、このマイナス金利の状況で、0.44%を上回る利率を誇る国内債券が、果たしてあるのでしょうか? 「利息の積み上げに期待」しても、信託報酬の年率を超える「利息の積み上げ」が実現するのは、いつになるのでしょうか?

意外と身近な債券投資

ところで、私たちの暮らしの中で、実は私たちが気付かないうちに債券投資が行われている場合があります。例えば、銀行では顧客から預かった預金で債券を買っているようですし……。最近は国債の入手が難しいので、変わっているかもしれませんが。

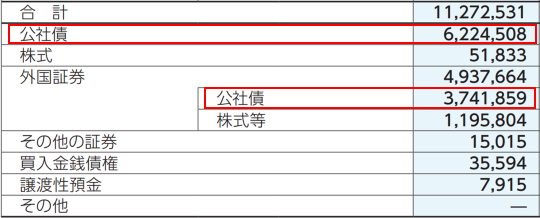

※図中の赤枠は編集部による

図表7は、ある生命保険会社のアニュアルレポート(年次報告書)の抜粋です。保有している有価証券の内訳ですが、公社債が多いのが分かります。つまり、預金を利用している人や、生命保険を契約している人は、すでに間接的に債券に投資していることになる、という考え方もできそうです。

まとめに代えて……債券よりも現金の方が

今の経済環境では、債券に投資するくらいなら、むしろ現金のまま保有している方が良いのではないでしょうか?

「現金のリスク」という本連載のタイトルに矛盾しているようにも思えますが、日々の暮らしには現金は欠かせませんし、株式や株式ファンドに投資をしようと思った場合にも、現金が手元にあれば、即座に実行に移せます。現金まで含めてのポートフォリオを描くことを意識しても良いかもしれません。

余談ですが、筆者は余剰資金を生命保険の保険料の前納に充てることがあります。契約を存続させるためには、生命保険の保険料は払わなくてはならないものです。前納は月払いよりも安い年払いを基に計算しますし、前納割引率や前納積立率などのメリットもあります。