「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、インフレとともに最近の経済ニュースを賑わせている「金利」の話です。

- アメリカは政策金利を上げたが、日本銀行の総裁は利上げを否定している

- 日本が利上げをしないのは、企業などが低金利の環境に依存していることも一因

- 利上げがあるとしても周到な準備が必要。金利が上がらない前提で投資先を考えたい

7月23日は土用の丑でしたっけ? 目下、新型コロナ感染症の感染者がうなぎ登りとは皮肉ですね。一方で物価が上がっているのに「金利引き上げは全くない」とは、日銀総裁の記者会見での言葉です。ユーロ圏も金利を大きく引き上げ、先進国で金利を上げないのは日本だけのようです。一体、ナゼでしょうか?

他の先進諸国が金利を引き上げているのは「物価の伸びを抑えるため」です。では、なぜ、物価の伸びを抑えるのに金利が関係してくるのか、それは当連載の第1回をご覧ください。

さて、連載の第2回のタイトルは『もし、万が一にでも日本銀行の目標「2%の物価上昇」が実現したら……』と、物価上昇率が2%を超えるのは「万が一」と、当時としては、まだ、そんな捉え方でした。また、連載第2回の本文の終盤には『2%程度の物価のUPで済むのかな?とさえ思う』と書きましたが、本当に物価上昇率は2%を超えてしまったようですね。

ちなみに、冒頭に書いた記者会見の前日、ある報道番組に出演していた経済評論家は「今回の記者会見のタイミングが、(日本が)金利引き上げに舵を切る最後のチャンスだ」と述べていましたが、私は「それは違う」とTVに向かって言い切りました。

物価が上がっても金利を上げることができない?

では、なぜ、日本では、金利引き上げは「全くない」のでしょうか? 連載第3回で書いたことも理由の一つですが、それだけではないと思います。

1999年2月、当時の日銀総裁が「(金利は)ゼロでも良い」で始まった、いわゆるゼロ金利政策が始まりました。その後、一時的にゼロ金利政策を解除した時期もあったようですが、今度は2016年1月に、現日銀総裁が「マイナス金利」を宣言しました。

ゼロ金利と、それに続くマイナス金利を振り返ると、ずいぶんと長く続いているのが分かりますね。つまり、この低金利の状態に、どっぷりと浸かってしまった時間の長さも理由だと考えられます。

借金依存の企業

そして、低金利政策の時間の長さは「借金依存の企業」を育ててしまったとも言えるのではないでしょうか?

企業の資金調達の方法はさまざまですが、「借金に依存してしまっている」企業もあります。「銀行からお金を借りることが当たり前」となり、「借金がなければ、存続し得ない」企業ということです。そうです、借金に依存しているのは、何も日本政府に限った話ではないのです。

借金に依存している企業も、業績の向上や社会情勢の変化などで、依存を脱することができれば良いのですが、先述の通り、「低金利政策の時間が長い」という社会情勢でしたから、借金への依存が常態化してしまっている企業も少なくありません。

もし「社会情勢の急激な変化」が起きて、金利がわずかでも上がった場合、借金依存の企業にはどのような影響があるのでしょうか? 借金への依存が常態化している企業は、利子の支払いの負担が大きくなるばかりか、返済が滞ったり、追加の借入が難しくなってしまいます。そして、お金を貸している銀行はもちろん、取引先や働いている従業員にまで影響が出ることも考えられます。

ちなみに、借金への依存度が高いのは小規模企業とは限りません。ここで、とある小規模企業の社長さんの話を引用します。「ソフトバンクグループの連結有利子負債は21兆円近く(2022年5月発表)あるらしいじゃないか。一つの企業グループの借金が国家予算の2割に及んでいるよ。それに比べたら、ウチの借入金の額なんて、かわいいものだよ。だから、ウチの借金のことなんて、気にしなくて大丈夫だよ」。

何だか、比較の対象があまりに違い過ぎますし、ソフトバンクグループと比べて、安堵しているのも、筋違いのように思えてなりません。

企業経営を慮ったから、日銀総裁は金利引き上げは「全くない」と言い放ったのでしょうか?

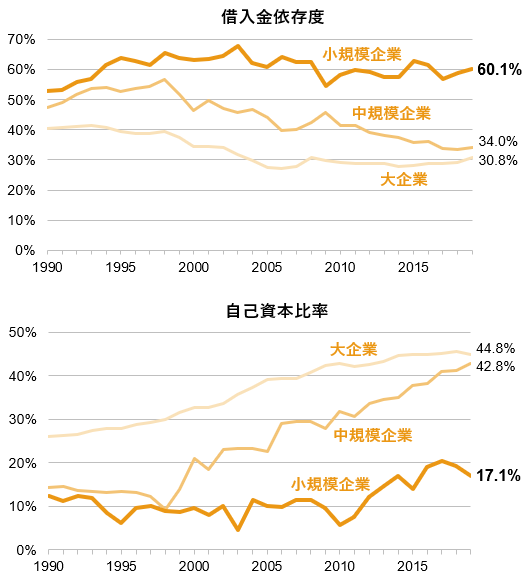

資料:財務省「法人企業統計調査年報」

(注)1.ここでいう大企業とは資本金10億円以上、中規模企業とは資本金1千万円以上1億円未満、小規模企業とは資本金1千万円未満の企業とする。

2.借入金依存度=(金融機関借入金+その他の借入金+社債)÷総資産

3.自己資本比率=純資産÷総資産

2021年版の中小企業白書より引用しました。規模の小さな企業の自己資本比率が低く、借金に依存しているのがわかります。

不動産業界も低金利に依存

もちろん、金利は企業経営の問題だけではありません。例えば、不動産。分譲マンションをキャッシュ一括で買うことができる人は多くはないでしょう。やはり、住宅ローンという名前の借金を利用することになるでしょう。また、住む目的以外で、マンションやビルを買う方も、やはり借入を利用する方が多いと思われます。

そうした、不動産の購入を検討している方は、やはり現在の超低金利をあてにしているのではないでしょうか? すでに不動産を購入している方で、変動金利で借金を組んでいる人も、金利が上がれば、返済中の住宅ローンの残債額が増える可能性もあります。

不動産は取引される金額が大きいのは言うまでもありませんが、不動産を取り巻く産業は裾野が広く、金利を引き上げることで、不動産の売れ行きが落ちてしまい、他の産業にも影響が出てしまう、という懸念があります。

ところで、振り返ると、この10年で「すっかり街の様子が変わってしまった」という方、いらっしゃいませんか? いわゆる再開発事業ですが、タワーマンションや巨大なビルなど、都心や郊外を問わず、あっちこっちにありますね。こうした街の風景の変化も、長く続く低金利の恩恵(?)だと思われます。

分譲マンションや投資用不動産においても、低金利のためにローンを組みやすい環境が今の市場を支えている(写真はイメージです)

低金利の恩恵はカードローンの業界にも?

ほかにも、例えば、カードローンなどの貸金業者。貸金業者は預金ができませんから、銀行などからの借入で資金調達をし、利用者に貸付を行います。貸付金利と借入金利との差から経費を引いたものが、貸金業者の利益になります。金利が上がれば、調達する資金の借入利率は高くなり、経費に充てられる額も減るでしょうから、ローンの利用者への取り立てが厳しくなる(?)などの影響も考えられます。

では、金利を上げないと、どのような影響が考えられるのでしょうか?

おそらく、物価は上がったままか、上がり続けることになるでしょうから、GDPのおよそ6割を占める個人消費(=小売業)に影響が出ることになるでしょう。また、筆者の身近(?)なところでは、生命保険業界でも、円建ての貯蓄性の生命保険商品は影を潜め、医療保険や介護保険などの掛け捨て保険や外貨建て保険等が販売の主力となっています。

政策金利UPの期待も

ある上場企業の社長が「金利の引き上げは日銀総裁の交代を待つほかない」と言ったそうですが、日銀総裁が代わったとしても、果たして政策金利の引き上げに踏み切るのか……?

日銀も「人事も変わったことですし、これを機に金利を引き上げましょう」ということにはならないと思います。金利を引き上げるにしても、周到な準備をしてからではないでしょうか?(これは筆者の期待でもあります)

「日本の政策金利は上がらない」という前提の投資を?

連載3回目でも申し上げましたが、カロリーベースで食料自給率は37%ということは、日々の3回×365日=食事は海外に依存しています。海外の影響を受けるのは、私たち消費者です。そして、消費者との接点があるのが小売業です。小売業は「仕入れ価格の高騰」と「消費者の価格を下げてほしい」という声の、まさに板挟みです。

では、「上がらない政策金利」と「(おそらく)上がり続ける物価」の両輪では、どのような業界が有利なのでしょうか?

筆者は消費者の声が届きにくい(?)「最も川上の業界」を検討しています。