運用のコストは安いほうがいいですが「コストが安い=いいファンド」ということはありませんし、「コストが高い=よくないファンド」でもありません。YouTubeチャンネル「【投資家】ぽんちよ」(2022年9月26日現在登録者数35.1万人)を運営し、「投資家ぽんちよのブログ」も大人気の投資YouTuberぽんちよさんにコストに対する考え方について教えてもらいます。

- 信託報酬が低いファンドに人気が集まる傾向にあり、引き下げ競争が激化している

- 手数料が高めでもそれ以上にパフォーマンスが良好であれば検討に値する

- ファンド選びはコストだけでなく、運用哲学や運用実績も重視したい

信託報酬が高いファンドは、パフォーマンスがよくない?

どうもこんにちは、投資系YouTubeチャンネル「【投資家ぽんちよ」や「投資家ぽんちよのブログ」を運営しているぽんちよです! つみたてNISAで利用する投資信託は、インデックスファンドなど手数料の安い投資信託が好まれる傾向にあります。そうした投資家ニーズを見据え、投資信託の運用会社の手数料引き下げ合戦は苛烈さを極め、今では0.1%を切るようなインデックスファンドも登場しました。

「手数料は安い方がいい」というのは間違いないことですが、常に手数料の安い投資信託を選択すべきなのでしょうか?

手数料の安い米国株式系投資信託

S&P500やNASDAQ100など米国を代表する株価指数に連動するファンドは、米国株のリターンの良さを背景に人気を集めており、各運用会社がそれぞれに手数料の安いファンドを提供しています。

例えば、三菱UFJ国際投信が提供する『eMAXIS Slim 米国株式(S&P500)』の信託報酬は0.0968%(税込)、SBI証券が提供する『SBI・V・S&P500インデックス・ファンド』の信託報酬は0.0938%(税込)程度となっています。

最近では、世界最大級の資産運用会社であるブラックロックが提供する『iシェアーズ 米国株式(S&P500)インデックス・ファンド』の手数料が約0.4%から0.0938%(税込)に引き下げられたことで話題になりました。

S&P500に連動する米国株インデックスファンドを見ると、手数料水準が最も低いのは『iシェアーズ 米国株式(S&P500)インデックス・ファンド』に代表される信託報酬0.0938%(税込)であり、それらに比べると『eMAXIS Slim 米国株式(S&P500)』の信託報酬は、0.0968%(税込)と、ほんの少し高く、選択肢としては悪手に思えるかもしれません。

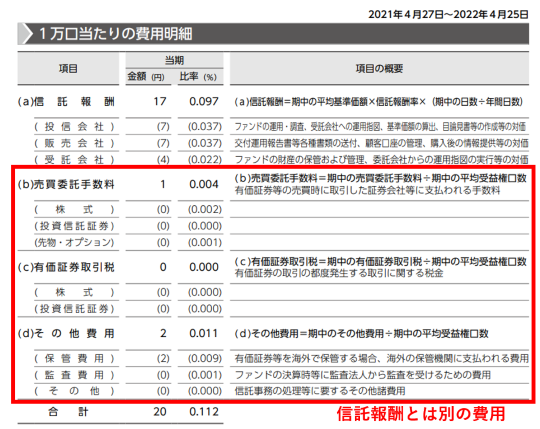

とはいえ、信託報酬のわずかの差が投資信託のリターンを左右するかというと、必ずしもそういうわけではありません。実質コストは、信託報酬とは別モノであり、実際に1年間投資信託を運営する中でかかったコストを指すため、その年が終わってみないとわかりません。

例えば最近の実質コストをみると、『eMAXIS Slim 米国株式(S&P500)』は0.112%(2021年4月~2022年4月)、『SBI・V・S&P500インデックス・ファンド』は0.105%(2020年9月~2021年9月)となっています。これらのコストは毎年変動があるため、信託報酬ベースで0.03%の微々たる差があったとしても、結果的な実質コストでその差が逆転する場合もあります。

また、両ファンドの2021年のリターンを比較してみると、『SBI・V・S&P500インデックス・ファンド』は+44.23%に対し、『eMAXIS Slim 米国株式(S&P500)』は+44.52%と上回っています。この差は、トラッキングエラーと呼ばれるベンチマーク(S&P500指数)からのずれに起因するものと推察されます。

出所:eMAXIS Slim 米国株式(S&P500)インデックスの目論見書より抜粋

そもそも手数料が高い=悪なのか?

投資信託のよしあしを語るうえで、どうしても手数料(信託報酬)に注目しないわけにはいきません。特に投資対象が同じ株価指数(インデックス)であるのに手数料に差があるならば、安い手数料の投資信託を選んだ方がいいでしょう。

このような背景から「手数料が高い投資信託=悪い投資信託」という風に認識しがちですが、そうではありません。例えばインデックスファンドの信託報酬が0.1%~0.2%前後に対し、アクティブファンドは0.5~2%ほどと高くなっています。

アクティブファンドを論ずるときに「手数料が高いから悪い」という言い方は暴論でしょう。例え手数料が高かったとしても、それを支払っても、十分なリターンを出してくれるアクティブファンドがあるからです。

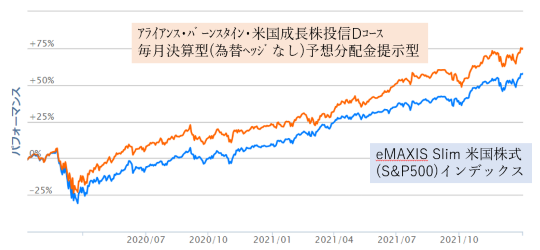

出所:楽天証券ウェブサイトより著者が作成

例えば、『アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型』という投資信託は、アクティブファンドであるがゆえ信託報酬が1.727%と高めです。

ただし信託報酬が高いからといってリターンが悪いわけではなく、2020年始め~2021年末の2年間はS&P500系投資信託のリターンを上回っています。

このように「手数料が高い=悪い投資信託」という先入観は排除し、その投資信託がどのような運用コンセプトを持つのか? どのようなリターンなのか? 実質コストはどれぐらいになるのか? などを意識して、投資銘柄を決めていきましょう。