「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回も前回に引き続き、近年注目が高まっている「外貨建て(ドル建て)生命保険」を切り口に、「ドル」という通貨について掘り下げていきます。

- 米ドルの価値は長期で下落傾向だが、日本円も実質実効レートの下落幅は大きい

- ドル建て生命保険を検討するなら「ドルの価値の推移」は知っておきたい

- 数年先を見据えたドル運用であれば、ドル建て預金も運用の選択肢のひとつ

「非消費支出」は、足元では減っていますが……

猛暑の夏に話題になったのが、妙齢の女性議員によるエッフェル塔の前での「幼いポーズ」でした。最近では岸田首相についた綽名が「増税メガネ」だそうですね。直近で増税を伴う税制改正はございましたでしょうか? ある記事によれば「2002年以後、非消費支出が増え続けている」とのことです。確かにその通りかもしれませんが、それは何も岸田首相だけの時代に限ったものではないでしょうし。

ちなみに、2023年10月6日に発表した総務省の「家計調査報告2023年8月分」を見る限りにおいては、非消費支出の「対前年同月増減率(%)」は10.8%の減少で、備考欄には「5か月連続の減少」とあります。先ほど引用した記事には「非消費支出は増え続けている」とのことでしたが、必ずしも、そうではないことが分かります。

ちなみに、非消費支出とは税と社会保険料の合計額です。身近なところでは消費税でしょうか。物価が上昇すれば、それに伴い消費税額も増えますから、なるほど税制改正はなくとも実質増税とも言えるでしょう。

さて、「増税」などと綽名が付いてしまった首相は、今度は「減税」を行おうとしているようです。税や社会保険料は少ない方が良いに決まっていますが、衰退の一途を辿る日本経済ですので、減税をすれば、どこかに皺寄せがあろうかと思いますが、果たして……。

少子高齢化は避けられないとなると、将来の増税も避けられない。そして、今もこれからも物価は上がり続けるだろう、ということで資産運用を検討する。その運用先として、外貨建て生命保険のお話です。前号からの続きになります。

本稿では「ドルの価値の下落」と「32年ぶりの円安の機会を逃したくない……短期の運用としてドル定期預金」を取り上げます。

ドルも円も価値が下がっている

さて、前号では「ドルの価値が下がっている」というお話をさせていただきました。

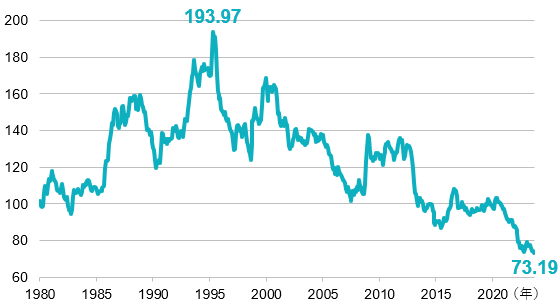

ところで、「円の実質的な価値は50年前よりも下落」という情報に触れた方もいらっしゃると思います。その情報の数字的な裏付けとなるのが、日本銀行が毎月、発表している「実質実効為替レート」です。

実質実効為替レートとは貿易量や物価水準を勘案して算出される、「円の購買力」を示す指標です。実質実効為替レートの最初の発表は1970年で、75.02でした(2020年を100とした場合の値。以下同じ)。その後1995年4月には193.97になりましたが、2023年8月のそれは73.19です。つまり、これが50年前に比べて「円の価値が安くなった」ことを表しています。

※2020年のレートを100として指数化

出所:日本銀行

ご存知の方も多いと思いますが、1970年のドルのレート(為替レート)は1ドル360円でした。本稿執筆時点では1ドル=149円くらいですので、50年前は今よりも、さらに円安な印象ですよね。

では「50年間で円の価値が下落した」というのは、どういうことなのでしょうか?

もし、1970年と2023年の、日米のそれぞれの貿易量や物価水準が同水準なら、今のドルのレートは1ドル=351円くらいでしょう。しかし、今は1ドル149円くらいです。この202円(=351円-149円)の差は、一体どこから来ているのでしょうか?

円の価値も下がっていますが、ドルの価値も下がっているということなのです。

アメリカの現代史とドルの価値

運用を目的に契約したドル建て生命保険は、10年や20年などの長きに渡る運用になろうかと思われます。ですので、ドルに関わる歴史も知っておいた方が良いのではないでしょうか?

今も昔も、アメリカが世界一の経済大国であることには変わりありません。しかし、1970年以後、オイルショック、ベトナム戦争の敗戦、湾岸危機、9.11テロ、イラク戦争、リーマン・ショック、新型コロナ感染症パンデミックなど、アメリカ経済にとってネガティブなこともありました。アメリカはそのたびに、「ドル紙幣の大量発行(=アメリカ国債の大量発行)」で乗り切ってきたのです。

アメリカの現代史は「ドル紙幣の大量発行」とともにあったと言っても良いのではないでしょうか? そして、自国の紙幣(通貨)や、自国の国債を大量発行すれば、その国のお金の価値は下落するのではないでしょうか? つまりアメリカの歴史は、「ドルの価値が下がる歴史」でもあったと考えられます。

加えて、1990年代以後、中国の経済力が増しています。アメリカが世界一の経済大国には変わりないのは先述の通りですが、世界経済は中国の影響にも晒されるようにもなりました。

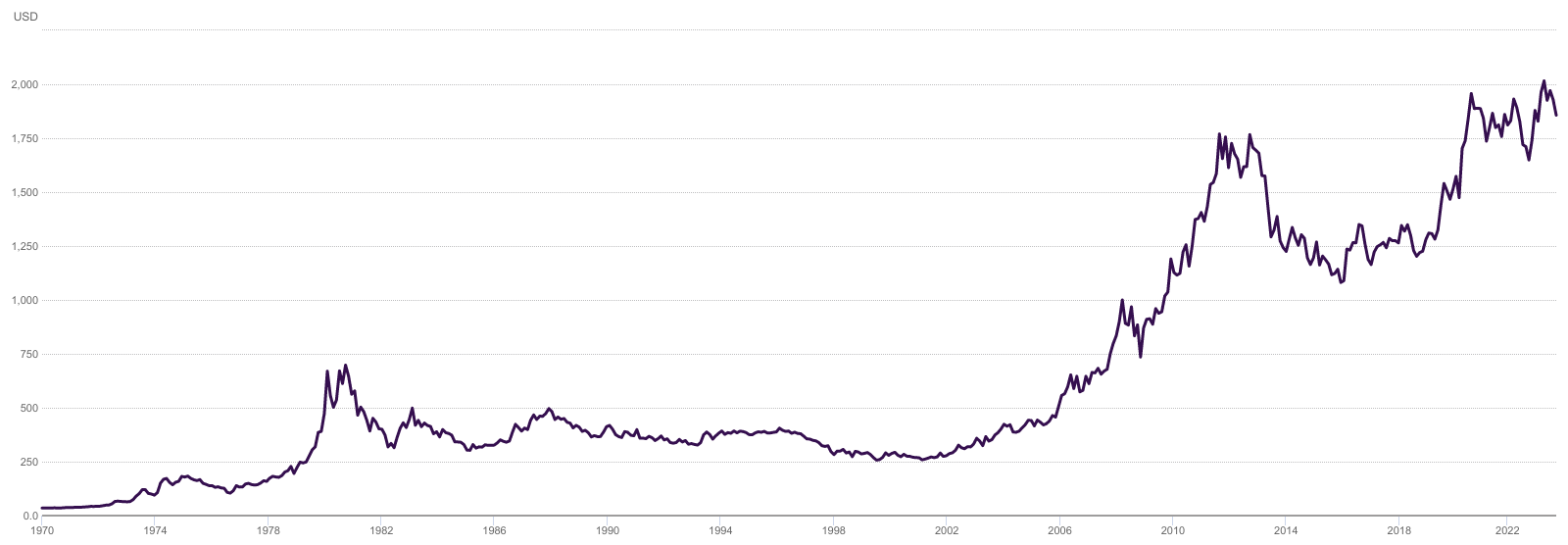

チャートは、ドルベースでの「金価格の推移」です。筆者は「(時間軸はそのままで)金価格の推移の逆」こそが、「ドルの価値の推移」だと思っています。なぜ、そうなのかは別の稿でお話ししたいと思います。

※1970年1月~2023年10月10日

データ出所:FastMarkets, ICE Benchmark Administration, Thomson Reuters, World Gold Council

さて、ドル建ての生命保険の提案をお聞きになる時に、アメリカの歴史とともにドルの価値の推移などの説明はございましたでしょうか?

温故知新という言葉もありますよね。先述の通り、ドル建て生命保険は10年や20年などの長きに渡る運用になろうかと思われます。ですので、アメリカの、特に現代史とドルの価値の推移というのは、知っておいた方が良いのではないでしょうか?

運用は未知の未来です。だからこそ、温故知新という視点が必要なのではないでしょうか?

「ドルの価値も円の価値もともに下落していますが、円の価値の下落に比べると、ドルは『まだマシ』なので、ドルで運用しましょう」

というのが、本来あるべき提案の姿なのではないでしょうか?

なぜ「保険だと安心」なのかが、筆者にはイマイチ理解できません。