「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、教育資金を準備する手段として、ライフサイクルファンドについて考察します。

- 年数の経過とともに、資産配分が変わっていくのがライフサイクルファンド

- ライフサイクルファンドのコンセプトは「成長」が先、「安定」が後

- ライフサイクルファンドは価格の振れ幅を抑えるため、積立投資向きとはいえない

さて、お子様の将来の教育資金を準備するうえで、投資という選択肢について述べました。しかし、投資は時期を明確にした資金の準備には難しく、そのため、前稿ではご自身で「(投資に)計画性を持たせる」ことを書きました。

「計画性を持たせる」とは、お子様の年齢に合わせて「積立投資の期間」と「取り崩しの期間」に分けて投資を考えるということです。

さて、数ある投資商品の中にも、実は「ある程度、計画性を帯びた商品」があります。それが前稿の末尾で申し上げた「ライフサイクルファンド」です。

本稿ではライフサイクルファンドについて考えてみたいと思います。

ライフサイクルファンドは、教育資金を準備するための投資商品たり得るのでしょうか?

ライフサイクルファンドはバランス型ファンドの一つ

株式や債券、リート(不動産投資信託)などの「異なる資産を組み合わせて、ワンパッケージにした投資信託」は「バランス型ファンド」、投資信託協会の分類では「資産複合型」と呼ばれます。筆者も当サイトで過去に紹介させていただいたことがあります。

なお、異なる燃料の組み合わせ、つまり、電気とガソリンを併用する車を「ハイブリッドカー」と言いますが、投資の世界では「ハイブリッドファンド」などとは言わないようです。

ちなみに、筆者も若い時は「日本株式20%:日本債券80%」という割合のバランス型ファンドに投資しておりました。が、マイナス金利が始まる時に解約し、元本と利益は個人年金保険の前納保険料に充てました。

実は、それ以来、バランス型ファンドへの投資は行ったことがありません。今でもバランス型ファンドに関心は持っているのですが。

さて、前置きが長くなってしまいましたが、「ライフサイクルファンド」の商品名には「ターゲットイヤー」という名前を冠している場合が多く、名前の末尾に「2030」や「2040」などの西暦を付しています。

その付した西暦こそが、まさにターゲットイヤーであり、投資商品の「計画性」なのですね。

ところで、筆者が若い時に投資していた「日本株式20%:日本債券80%」という割合のバランス型ファンドですが、この日本株式と日本債券の2対8という割合は、ずーっと変わりません。

一方、ライフサイクルファンドは、株式や債券、リートなどの組み合わせの割合が、年数の経過とともに変化していくのです。ここが、一般的なバランス型ファンドとの大きな違いです。

ライフサイクルファンドのケーススタディ

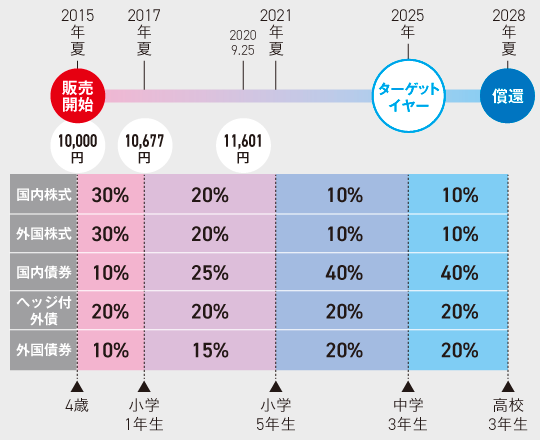

以下の表は、実在するライフサイクルファンドの資産配分です。

表の上から、時間の経過(節目)、時間の節目での基準価額、そして資産の内訳です。表の末尾には、償還時を高校3年生としたときの、時間の節目でのお子様の学齢を書きました。

販売開始の時は、ファンドの中身、つまりファンドの投資対象になっている資産の割合は、国内株式30%と外国株式30%なので、株式が6割を占めています。

一般に、株式は債券より高い利益が期待できますが、短期的な値動きが大きく、価格がマイナスになる可能性も債券より高くなります。株式の割合が高いほど、いわゆる「リスクが高い」運用となります。

そして、運用が始まってからわずか2年で、株式の割合は4割に減らしています。

気になる運用成績ですが、本稿の執筆時点(2020年9月25日)の基準価額は11,601円と、上の表に載せた数字だけをご覧いただくと、順調そうに見えます。

ところが、実はこのライフサイクルファンド、開始してからの2年間は、決して順調といえる状況ではありませんでした。スタートしてから、半年ほど経つか経たないかのうちに、基準価額が9,401円まで下がっていたのです。

とはいうものの、基準価額9,401円の時点が、このライフサイクルファンドが今までで最も不調(若者風に言えば絶不調)な時でした。その後に基準価額はプラスになっているので、筆者なら「ほほぉー、これがバランス型ファンド(ライフサイクルファンドはバランス型ファンドの一つ)の実力かぁ」などと唸ってしまうところです。

しかし、大切なお子様の将来の教育資金を準備を託した親御様にとっては、ハラハラドキドキご心配なさることでしょうね。

ところで、もう一つ過去の心配な時期といえば、今から半年ほど前、新型コロナウイルス感染症により、株価はもちろん、債券価格まで下がった頃です。このライフサイクルファンドの基準価額もコロナの影響で10,342円まで下がりましたが、それでも販売開始した時の10,000円を超えています。

その後は、先述の通り、本稿の執筆時点(2020年9月25日)で基準価額が11,601円です。販売開始から紆余曲折はあるにせよ、基準価額だけを追えば、今までのところ、ベストとは言わないまでも、教育資金準備を目的とした投資としては悪くないのではないでしょうか?

あくまでも、今までのところ、ですよ。

ところで、来年(2021年)行われるであろう東京オリンピックの直前まで、このライフサイクルファンドの投資対象になっている資産のうち4割を株式が占めていますが、2021年夏以後は債券を8割としてリスク(値動き)を減らし、ターゲットイヤーの2025年、そして2028年の償還という、このライフサイクルファンドのゴールまで走り抜くことになります。

このライフサイクルファンドは、今後、どのような投資の成果を示すのか? 筆者が本稿の連載を続けることができたなら、検証してみたいものです(笑)。