「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、外国資産に投資する際に付きものの「為替リスク」と、その「かわし方」について説明します。

- 外国資産への投資では為替リスク、つまり為替差益(差損)を考えることが大切

- 為替リスクをかわす方法が「為替ヘッジ」。投資信託なら「為替ヘッジあり」を選ぶ

- 為替ヘッジにかかる「ヘッジコスト」は、2種類の通貨の金利差で決まる

皆さん、こんにちは。首都圏では緊急事態宣言が延長となってしまいました。

一方、ワクチンの接種も、外国の方が早いようですね。

新型コロナウイルス感染症への対策だけを見ても、やはり、外国の方が、対応が早い。

投資をするなら、やはり外国の方が良さげに感じてしまいますね。

ところで、外国資産を対象にした投資で気になるのが「為替リスク」です。

本稿では、「為替リスクをかわすこと」を考えてみたいと思います。

なお、為替リスクについては第11回でも述べています。

※本稿で「外国資産」とは、外国の株式・債券・リート(不動産投信)、それにコモディティ(資源や農産物などの「商品」)を意味します。また、「外国資産を対象にした」とは、「外国資産のみ」を対象にしている場合と、「日本と外国資産の両方」を対象にしている場合の両方を指します。

そもそも為替リスクとは、為替差益と為替差損のこと

繰り返しになりますが、そもそも投資とは「未知の未来への投資」です。そして、投資から得ることができるリターンには、値上がりによる「キャピタルゲイン」と、配当や分配金による「インカムゲイン」の2つがあります。

外国資産を対象とした投資であれば、これら2つのリターンには為替差益も含まれます。が、為替は差損になることもあります。これら、為替差益と為替差損のことを「為替リスク」と呼びます。

為替差益とは、投資時に比べて「円安」(外国通貨高)が進んでいれば得ることができます。

逆に、投資時に比べて「円高」(外国通貨安)となっていると、為替差損となるのです。

例えば、外国の株式が投資対象の場合。

投資時に比べ、円安が進行し為替差益を得ることができ、あわせて株価上昇が重なると、これは、もうベストな結果ですね。

もし株価下落でも、著しく円安が進んでいれば、為替差益によって株価下落をリカバリーできるかもしれません。

ところが為替差損になると、話は真逆になるわけです。

例え為替差損が生じていたとしても、株価上昇でカバーできるかも知れませんが、株価上昇によるリターンを為替差損が薄めてしまうことには変わりありません。つまり、為替差損が生じた場合は、現地の投資家に比べると、得ることができるリターンが少なくなっているとも言えます。

そして最悪のケースが、為替差損に株価下落のケースです。

ただでさえ株安で損失を被っているのに、為替差損が加わるとなると、これはもう、傷口に塩としか言いようがないですね。

外国資産への投資では、為替差益を得られるか、為替差損が発生するかで投資のリターンは大違いに

「未知の未来への投資」の難しさには、株価などが上昇または下落する「価格変動リスク」があります。株価は長い目で見れば上昇するという期待があるから投資をするのですが、一方で株価は下落する可能性もあるから、多くの方が投資をためらうのです。

この価格変動リスクゆえ、ただでさえためらいがちな投資なのに、さらに為替差益・為替差損といった為替リスクが加わるとなると、もう、投資から逃げたくなってしまう。あるいは、投資から逃げないまでも、価格変動リスクと為替リスクの2つが重なれば、そのややこしさに頭を抱えてしまいそうです。

外国資産を対象とした投資では、為替リスクが付きまとうのが普通です。

もし、この為替リスクをかわすことができるのなら、それはもう国内資産を対象とした投資と同じ感覚、つまり価格変動リスクだけの勝負に絞ることができるのですが。

為替リスクをかわす「為替ヘッジ」

外国資産を対象にした投資信託の中には、為替リスクをかわすことができるものがあります。「為替ヘッジあり」と「為替ヘッジなし」の2つのコースを設けている投資信託がそれです。

(外国資産を対象にした投資信託であっても「為替ヘッジあり」のコースがないものもあります。これはもう、為替リスクを覚悟するしかなさそうです)

この「為替ヘッジ」が、為替リスクをかわす方法です。「為替ヘッジあり」のコースを選べば、為替リスクをかわすことができるのです。

ヘッジは英語でhedgeと書き、「避ける」という意味があります。

つまり、為替ヘッジとは、文字通り「為替リスクをかわす」という意味にとることができそうです。

そして、この為替ヘッジで為替リスクをかわすことで、外国資産であっても価格変動のみの勝負をすることができそうです。

為替変動というリスクをかわすことが為替ヘッジの目的

が、実際には、為替ヘッジによって為替リスクを100%かわせるというわけではないようです。

投資信託の交付目論見書などを読んでいると、為替ヘッジについて「完全に為替の影響を回避できると保証されているわけではありません」と書かれています。

ですので、交付目論見書の「リスク」の一覧が書かれたページには、「為替ヘッジあり」のコースであろうとも、「為替リスク」の旨が書かれています。

なお、筆者は、いまだ為替ヘッジが「為替の影響を回避できなかった」瞬間をとらえたことがありません(笑)。ぜひ一度、拝見したいと思ってはいるのですが。

為替ヘッジは外国通貨と円貨の金利差で決まる

さて、「為替ヘッジあり」のコースを選ぶことにより、為替リスクを少なくとも「ある程度」かわすことができそうなことが分かりました。

ところで、為替ヘッジとは、どのように行うのでしょうか?

為替ヘッジは「為替予約取引」を活用することで、「現時点で、あらかじめ将来の為替レートを確定させておく」というものです。本来なら将来の為替レートは分からないのですが、それを事前に決めておいたうえで外国通貨(ドルなど)を売買するという取引です。

「未来への投資」のはずですが、「確定」という言葉が入り、そこはかとなく安堵感を得ることができました。

が、先述の通り、為替ヘッジには「為替リスクを完全に回避できる保証」はありません。

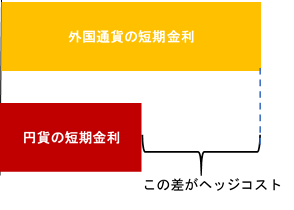

ところで、為替ヘッジを行う、つまり為替予約取引を行うときは、コストがかかります。このコストは、外国通貨と円貨の短期金利の差によって決まります。

式で表すと、以下のようになります。

(外国通貨の金利) - (円貨の金利)

この差が為替予約取引、すなわち為替ヘッジのコストであり、「ヘッジコスト」と呼ばれています。

このヘッジコストは基準価額に反映されます。つまり、ヘッジコストの分だけ、基準価額がマイナスになると思って差し支えないでしょう。

ですので、交付目論見書の終盤の方に載っている「費用」の欄には、ヘッジコストの旨は書かれていません。ヘッジコストはあくまで基準価額の変動要因のひとつであり、購入時手数料や信託報酬などの手数料とはまったく別のものです。

為替ヘッジは、実は円安に弱い?

さて、為替ヘッジにより、為替リスクは「ある程度」はかわせるのですが、為替ヘッジは、実は円安に弱いのではないかと、筆者は考えています。

なぜでしょうか?

もし外国通貨の金利が高くなり、円貨の金利が変わらなければ……。外国通貨の金利と円貨の金利の差が大きくなればなるほど、外国通貨の方が高くなる、つまり円安が進行すると、一般的には考えられているからです。

先ほどのヘッジコストの話を思い出してください。

外国通貨の金利と円貨の金利の差が、ヘッジコストです。

つまり、外国通貨の金利と円貨の金利の差が大きくなるということは、ヘッジコストも大きくなってしまう、ということです。

外国通貨の金利が高くなり、円安が進む状況では、このヘッジコストが大きくなるのに加えて、為替ヘッジによって為替差益を得るチャンスを逃します。

どういうことでしょうか?

外国通貨の金利が高くなり、円貨の金利が変わらなければ、円安が進行する傾向にあるのは先述の通りです。

為替差益を得ることができる円安の進行も、為替リスクです(本稿の最初の方で述べています)。

そもそも為替ヘッジの目的は為替リスクをかわすことです。

円安が進行すれば、本来なら為替差益を得ることができるはずなのですが、為替リスクをかわす為替ヘッジを行っている以上、為替差益を得ることはできません。

つまり、円安が進行する状況において、為替ヘッジを行っていると、ヘッジコストが大きくなるのに加えて、為替差益を得る機会をも逃してしまうのです。

なお、円高が進行する状況にあっては、逆の傾向にあります。

外国通貨の金利が低くなり、円貨の金利が変わらなければ、ヘッジコストは低くなり、また為替も円高が進行する傾向にあります。

もし、為替ヘッジがあるのでしたら、ヘッジコストが低くなり、為替差損を「ある程度」かわすことができそうです。

つまり、為替ヘッジは投資時に比べて円高が進む傾向にあるときに、円安の場合と比べて強みを発揮することができそうです。

長期投資で「為替ヘッジあり」を選ぶべきか?

最後に、長期投資において、為替ヘッジありのコースを選ぶべきか否かという点について考えてみます。

「そもそも日本は経済成長の見込みがないから、外国の資産に投資をする。外国の方が経済成長が見込まれるから、将来は外国の通貨が高くなり、円貨は安くなる」

確かに説得力がありますね。

しかし、まずは以下をご覧ください。

日経平均 28864.32円(3月5日終値)

為替 1ドル=108.34円

10年前の2011年3月7日では、

日経平均 10505.02円

為替 1ドル=82.21円

10年前の方が26円も円貨が高かったのですが、今と比べ、日本の経済は成長していたのでしょうか?と問われると、大いに疑問を感じますね。

為替は、通貨に対する需要と供給で変動しますので、なかなかに分かりにくいです。先述の10年前との比較からも、経済状態と通貨の価値は必ずしも一致しないことがいえそうです。

しかし、外国通貨の金利が高くなって、円貨の金利が低くなれば、一般的には金利の高い通貨の需要が高まる傾向にはあるようです。

株価も需要と供給で変動しますが、為替の方が、もっと分かりにくいかもしれません。

筆者は為替差損を覚悟しつつも、為替差益を得る機会を逃したくありません。

ですので、筆者が保有する投資信託は、1本を除いて、全て「為替ヘッジなし」です。

しかし、投資経験の浅い方には、やはり外国資産を対象とした投資には、ハードルの高さを感じてしまうかもしれませんね。

では、一体、どこに投資をすれば良いのか?

次稿では、日本株式への投資を考えてみます。

(次回は4月5日を予定しています)