「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回のテーマは「住宅ローン」。円安・インフレが進む現代における、住宅ローンとの向き合い方について考えます。特に、繰り上げ返済を検討している50歳以上の方は必見です。

- 住宅ローンの繰り上げ返済を検討していたら、速やかに止めることを勧めたい

- 「円弱」かつインフレの時代だから、NISAを活用してお金の目減りを防ぐ

- 100から年齢を引いた数値が、金融資産に占める投資資産の割合という考え方

1ドルがとうとう161円になってしまいました。その一方で、実質実効レートは「1ドル=360円」の時代よりも低い数値になっています。実質実効レートが円より低い主な通貨は、もはやトルコリラだけです。文字通り、円安ならぬ「円弱」の時代になってしまいました。おそらく、史上誰も経験したことも、予想したこともない出来事ではないでしょうか?

住宅ローン、利用者の現状

本稿は「50歳以上の方のためのやさしいNISA」とサブタイトルを付けて連載しています。そこで、今日は50歳以上の方を対象に、別の角度からお話をさせていただきます。

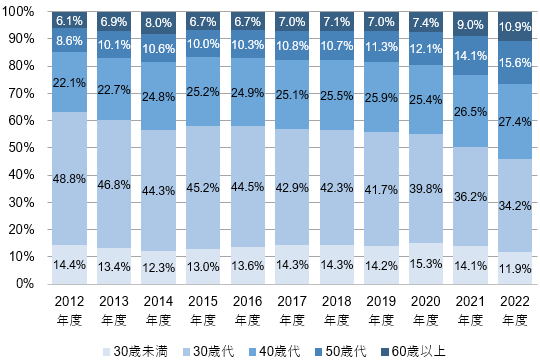

出所:住宅金融支援機構「2022年度 フラット35利用者調査」

図表1をご覧ください。住宅ローンといえば、30歳代がボリュームゾーンだと思っていました。しかし住宅金融支援機構の2022年度の統計を見ると、フラット35の利用者は30歳代と40歳代の両方がボリュームゾーンですし、借入時の年齢が50歳代や60歳代という方も増えています。晩婚・晩産に加え、まさに「晩住宅ローン」という傾向がわかります。当然のことながら、完済年齢もUPする傾向にあると考えられます。

インフレの時代、老後は住宅ローンと伴走するべきでは?

さて、本稿をご覧になられている皆さま、もし、住宅ローンの繰り上げ返済をご検討されていらっしゃるのでしたら、速やかに止めることをお勧めします。いわんや、退職金で住宅ローンの一括返済や繰り上げ返済をするというのも、全くあり得ないお話です。

ナゼか? 円弱の時代だからです。

住宅ローンは言うまでもなく借金です。その残りを「残債」と言います。残債、つまり「残した人の責め」と書く、本当に嫌な言葉ですよね。残債をさっさと無くしてしまいたい、そのお気持ちはよく分かります。

ですが、繰り返します。円弱の時代です。そして残債も、円ではないでしょうか? 残債の額面はともかく、その実質的な価値は、今後、時間の経過とともに減っていくのではないでしょうか?

ナゼか? 円弱に加えて、インフレの時代だからです。インフレとは、時間の経過とともに、じわじわと物価やサービスの価格が上がり続け、逆にお金の価値は下がり続けていく、つまりお金の価値の目減りのことなのです。

そして、お金の価値の目減りを防ぐために行うのが投資ですし、その投資にNISAを活かしましょう、というのが本稿の趣旨なのです。

では、住宅ローンの繰り上げ返済や一括返済を止めて、それらに充てるハズだったお金を「NISAに投入せよ」ということなのか? それも違います。

残すべきは多くの金融資産

まず、ここで声を大にしてお伝えしたいのは、手元になるべく、多くの金融資産(現金預金と、株式や投資信託などの投資資産)を残しておきましょう、ということなのです。

住宅ローンの繰り上げ返済を行えば、残債が減ったり、残債が無くなったりして、精神衛生上、非常に健康だと思います。家に気持ち良く住み続けることができるでしょう。しかし、その後も、固定資産税や損害保険料を払い続けなくてはなりませんし、不測かつ突発的な修繕が必要になることだってあり得ます。何より、多額にあった現金預金が、繰り上げ返済を行えば大きく減るか、ゼロになってしまいます。

その後で、もし「まとまった現金」が必要になった場合、どのような方法があるのでしょうか? まさか家を売る? 家を売ってしまえば、新しい家を得ることを考えなくてはなりません。まして、不動産というのは売りたい時期に、売りたい金額で売ることは難しいでしょう。

一方で、住宅ローンの繰り上げ返済を行わないと、残債を気にし続けなくてはなりませんが、何よりも手元には現金預金をはじめ、株式や投資信託などの金融資産があります。「まとまった現金」が必要になっても、迅速な対応が可能です。

- 子どもや孫の進学

- 子どもや孫の結婚

- 自身や家族の闘病

- 自身や家族の介護

- 自身や配偶者の親戚の冠婚葬祭

- 自身や配偶者の交友関係の不祝儀

- 災害

図表2をご覧ください。まとまった現金が必要になるのはどんなときか、例を挙げてみました。思い当たることも多いのではないでしょうか? あるいは、表に載っていないものもあるかもしれません。親戚関係や交友関係の具体的な名前を思い出してみるのも良い機会かもしれません。特に、冠婚葬祭は衣装・包むもの・交通費や宿泊費なども把握しておいた方が良いでしょう。以前、70歳代のお客様で「1年の間に不祝儀が3回あったら、100万円かかってしまった」というお話を聞いたことがあります。

金融資産のうち、投資に充てるのは?

お金の目減りを防ぐための投資で、その投資にNISAを活用しましょうということは、先ほども述べました。では、手元の金融資産のうち、どの程度を投資に充てたら良いのでしょうか?

これは私のアイデアではなく、たまたま読んだ記事から得たことなのですが(ただし、どなたの記事かは覚えていません)。図表3をご覧ください。100から年齢を引いて算出した数値が、金融資産に占める投資資産の割合の上限になるという考え方です。

| 年齢 | 計算式 100 – 年齢 |

金融資産に占める 投資資産の割合 |

|---|---|---|

| 70歳 | 100 – 70 = 30 | 30% |

| 60歳 | 100 – 60 = 40 | 40% |

| 50歳 | 100 – 50 = 50 | 50% |

| 20歳 | 100 – 20 = 80 | 80% |

例えば、図表3にはありませんが、65歳の方ですと、100-65=35となります。つまり、金融資産のうち、投資資産の割合は35%ということになります。なるほど、これなら、金融危機などの投資のチャンス(!)が訪れても、ためらうことなく追加投資ができそうですね。

年金は2カ月に1回、ローンの返済と給料は毎月

ローンの返済と給料のタイミングは毎月ということで一致しています。しかし、年金の受取は2カ月に1回です。このタイミングのギャップに、なかなか馴染むことができないのではないでしょうか?

- 73歳:2020年度の住宅ローン利用者の完済年齢の平均。20年間で5歳UP。

- 1300万円超:60歳時の住宅ローン残債の平均。20年前は700万円。

- 68歳で持ち家の売却先を探す:退職金が出なかったので、返済計画に狂いが生じた。

出所:日本経済新聞「長寿社会のリアル~住宅ローン、定年後に遠のく完済への道」(2020年10月4日)より引用

ところで引用した新聞の記事(図表4)では、「68歳の人が退職金が出ないので家の売却を……」ということですが。退職金が出ないことがわかった時点で、まず行うべきは「返済計画の立て直しの相談」だったと思います。俗にいうリスケジュール(リスケ)の相談です。

住宅ローンは「滞納」に該当しなければ、まずは話を聞いてくれる場合が多いと思います。そのためにも、生活やお金の流れを把握しましょう。

そして住宅ローンについて、究極の一言。家を残して、住宅ローンは最期は天国まで持っていくことができます。

これからの時代、住宅ローンの繰り上げ返済はおよしになった方が良いですよ。