「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、先日発表された米国の雇用統計の影響で為替や株価が大きく動いたことを受けて、米大統領選挙と為替の関係について見ていきます。

- 日本は利上げ、米国は利下げすると見られ、為替は円高ドル安が予想されている

- 一方で、米大統領選挙の翌年1年間は為替が円安ドル高に動く傾向が見られた

- 過去の傾向に乗るなら、アメリカの株や債券など「ドル物」は今が買い時か

先日、告知させていただきましたセミナーは盛況のうちに終了しました。以下、実施報告です。

セミナーへのご参加ありがとうございました・・・超入門!! 投資信託のキホン

8月下旬のジャクソンホール会議に続く、9月6日のアメリカ雇用統計……アメリカでは利下げが確実視されています。一方、日本では「日銀がさらなる利上げを行うのでは」という思惑が広がっています。

アメリカの利下げと日本の利上げ、この2つが重なり、「為替は円高ドル安に向かうのでは」という情報が飛び交っています。中には「1ドル120円になる」などと語る動画までUPされています。事の真偽はともかく、もし1ドルが120円になるようなことがあれば、内需関連株はチャンスですよね? 今年は大幅な賃上げや、最低賃金も大きく上がったことですから。

アメリカの利下げ&日本の利上げ……ドル物は今が仕込み時?

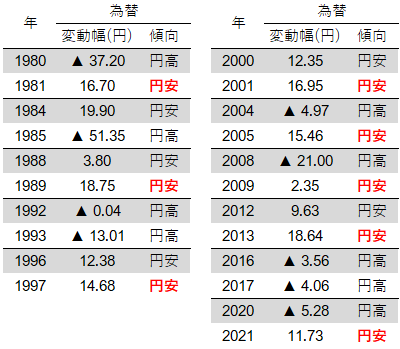

本稿の執筆時点ではアメリカの利下げも、日本の利上げも憶測の域を出ていません。ところで、下の表は「アメリカ大統領選挙の年(表の網掛け)」と、「その翌年」の、為替の傾向です。

この表をご覧いただくと、アメリカ大統領の翌年は円安の傾向にある場合が多いようです。特に2000年代以後は、その傾向がより濃くなっている印象です。こういうのを「ジンクス」と言うのでしょうか?

この傾向には科学的な裏付けもなければ、明確な根拠があるわけでもありません。

今年8月27日の毎日新聞の電子版には、次のような見出しがありました。

バイデン氏、長期の夏休み 「もはや儀礼上の存在か」と皮肉も

こちらも事の真相はともかく、アメリカの現職の大統領は、もはや「消化試合」のように見られてしまっているようですね。

そして、年が明ければ、新しい大統領の誕生です。当選の勢いに乗って、積極的な経済政策が行われることでしょう。これが「大統領選挙の円安(ドル高)」の理由の一つになるかもしれません。

投資は未知の未来への投資ですから、先の保証はありません。ましてや「大統領選挙の年の翌年は円安の傾向」は、所詮、過去の経験則に過ぎず、科学的な裏付けが無いのは先述の通りです。

ですが、この傾向に乗るなら、ドル物(アメリカ株式・アメリカ債券・ドルそのもの)は、今がまさに仕込み時と言えそうです。

まとめに代えて

さて、アメリカも政権が変わりますが、日本も総理大臣が変わることになりそうですね。筆者はどなたが政権を担っても、ドルに限らず、「長期的には円安の傾向」というのは変わらないと思っています。

日本は命をつなぐための食料やエネルギーの多くを海外に依存しています。また、今や仕事や生活に欠かせないインフラとなったデジタルサービスも、海外への依存度が高いです。円安はそのまま物価高、つまりインフレに直結します。

また、総理大臣が誰になっても、日本経済の成長は見込めないという点も変わらないと思っています。「成長無きインフレ」は、今後も長く続くことになるでしょう。

「成長無きインフレ」の時代を生き抜くためにも、投資は欠かせません。