債券には、定期的に利子が支払われるものと利子の支払いがないものがあります。利子の支払いがあるものを利付債、利子の支払いがないものをゼロクーポン債(割引債)といいます。今回は、後者のゼロクーポン債の仕組みやデメリット、税金関係についてみていきます。

- 利子が付かない代わりに、発行価格が割り引かれる「ゼロクーポン債」

- 理論上、ゼロクーポン債の価格は償還に近付くほど上昇していく

- 償還差益に税金がかかるが、特定口座(源泉徴収あり)なら手続き不要

償還時にまとまった利益が発生するゼロクーポン債

証券会社で取り扱っている債券をホームページで調べてみると、外国の国債などで「ゼロクーポン債」という文字を見かけることがあります。このゼロクーポン債とは、いったいどんな債券なのでしょうか?

ゼロクーポン債とは、クーポン=利率がゼロの債券のことをいいます。利付債と異なり、発行から償還までの間に利子が支払われることはありません。

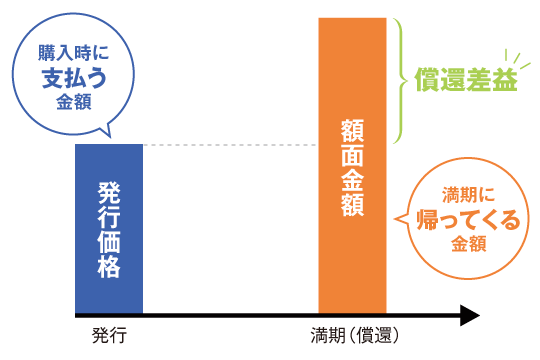

そのため、利子に代わる何かを提供しないと投資家に購入してもらえません。そこでゼロクーポン債は、額面金額より低い価格で発行することで、償還差益が発生する仕組みになっています。額面金額を割引いて発行するので、「割引債」といいます。

例えば額面金額100万円の債券を80万円で発行すると、償還差益は20万円(100万円-80万円)です。この20万円が利子の代わりになります。

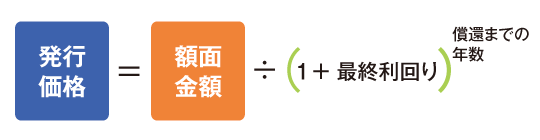

ゼロクーポン債の発行価格は、額面金額と発行から償還までの期間、償還までの最終利回りで計算されます。計算式は下記のとおりです。

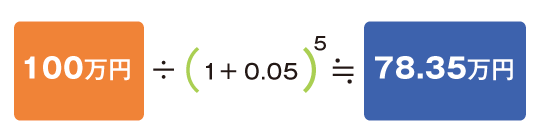

例えば額面金額が100万円、償還までの期間が5年、最終利回りが5%のゼロクーポン債の場合は、以下のような計算式になります。

また、償還までの期間に応じて理論価格を計算することもできます。

- 1年経過後の理論価格

100万円÷(1+0.05)4≒82.27万円 - 2年経過後の理論価格

100万円÷(1+0.05)3≒86.38万円 - 3年経過後の理論価格

100万円÷(1+0.05)2≒90.70万円

理論上は上記のように、ゼロクーポン債の価格は償還に近付くほど上昇していきます。

ただし、ゼロクーポン債も利付債と同様に、世の中の金利や景気の状況、その債券を発行した金融機関の財務状況などにより、債券価格が変動します。必ずしも理論価格のように、満期が近づくにつれ直線的に債券価格が上昇する訳ではありません。途中売却を検討する際は、しっかりとその時点の債券価格を確認することが必要です。

定期的に利子を受け取りたい人には向かない

ゼロクーポン債は、償還時に償還差益という形で収益が確定します。一方、償還までの間は途中売却する以外に収益確保の方法がありません。ただし、途中売却時の債券価格が発行価格を下回っていれば、損失が発生してしまいます。

その特徴から、ゼロクーポン債は償還まで保有して、5年後、10年後などにまとまった資金を受け取りたい人に適した債券といえるでしょう。定期的に利子を受け取りたい場合は、ゼロクーポン債ではなく利付債を選ぶほうが良さそうです。

ゼロクーポン債の税金は償還差益にかかる

ゼロクーポン債の課税対象は、償還差益(額面金額-取得価格)です。税率は、株式や利付債と同様の20.315%(所得税15.315%と住民税5.0%)。取得価額は新発債の場合は発行価格、既発債の場合は購入時の債券価格で計算します。

税金の申告方法は、特定口座(源泉徴収あり/なし)、一般口座により異なります。特定口座(源泉徴収あり)の場合は、金融機関が償還差益から税額計算し源泉徴収するため、投資家が確定申告などをする必要はありません。

一方、特定口座(源泉徴収なし)の場合は、金融機関が計算した年間取引報告書を元に、投資家が自分で償還差益を申告分離課税で確定申告します。

大多数の人が特定口座(源泉徴収あり)を選択していると思いますので、ゼロクーポン債の課税関係で手間取ることはまずないでしょう。ただし、一般口座でゼロクーポン債を運用していた場合は課税関係が複雑になります。

一般口座では、「償還金額×みなし割引率×20.315%」で債券の償還時に源泉徴収されます。源泉徴収の額が実際の償還差益の税額と異なるため、金融機関が発行する支払通知書をもとに、投資家は自分で償還差金を計算して確定申告を行う必要があります。

みなし割引率は発行日から償還日までの期間により異なり、1年超のものは25%、1年以内のものは0.2%です。

為替変動リスクにも要注意

割引債の多くは外貨建てで発行されています。新興国通貨建ての場合、償還差益の大きさ(高い利回り)が魅力的ですが、信用リスク以外に為替変動リスクがあることを頭に入れ、投資する際は慎重に検討しましょう。

債券の「信用リスク」「為替リスク」については、「外債投資の思わぬリスク?! 格付と通貨に要注意」の記事をあわせてご参照ください↓