- 金価格は過去最高値を更新、2,000ドルを突破。背景に新型コロナウイルス

- 株価下落時に底堅い金価格。高い分散効果が期待できる

- 金価格の高騰が続けば宝飾用の需要が落ち込み、価格の上昇を抑える可能性も

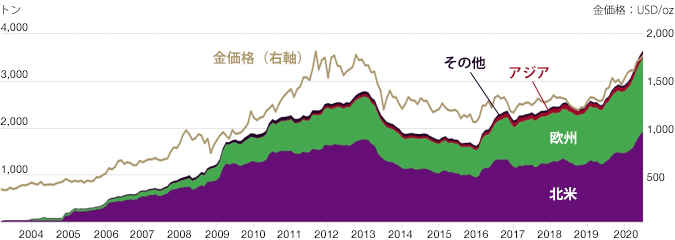

2020年上半期、金ETFに過去最大の流入

森田 隆大

森田アソシエイツ 代表

金価格は、2020年7月末に過去の最高値である1オンスあたり1,897.7ドルを更新し、一時2,000ドルを突破した。

先回のピークは、リーマン・ショックが急発生したため、大量の逃避資金がセーフヘブンを求め、金市場に流入したことを背景に2011年に形成されたものである。しかし、金融市場がやがて落ち着きを取り戻すと、こうした逃避資金は再び株式や債券に向かい、金価格は2013年に急落した。その後の数年間、金価格は1,200から1,350ドルのボックス圏で推移してきたが、2019年後半、米中貿易摩擦の激化などによりマクロ政治・経済環境の安定性に対する懸念が増大したのを受け、多様なリスクヘッジ機能を持つ金が再び注目され、価格は上昇トレンドに転じた。

さらに2020年に入り、新型コロナウイルスの拡大に伴い、投資環境の不確実性が加速的に増幅したため、中長期の投資家を中心に金に対する期待が急上昇し、今回の高値更新の原動力となった。したがって、先回と今回のピーク値の形成背景はかなり異なる。

2020年上半期において、金の代表的な投資商品である金ETFに流入した資金は過去最高の734トン、金額ベースにして4兆円超に達した。また、ETF累積残高も、上半期末に過去最高の3,621トンを記録し、投資需要の急増が最高値更新の原動力となった(図表1参照)。

出所:Bloomberg, Company Filings, ICE Benchmark Administration, World Gold Council

過去20年の金の年平均リターンは約10%

投資家が金を求める最大の理由は、様々な投資リスクに同時に対応できる点であるが、その中でも、特に関心が高いのは、テールリスク(想定外の暴騰・暴落が起きるリスク)および分散リスクに対するヘッジ機能である。

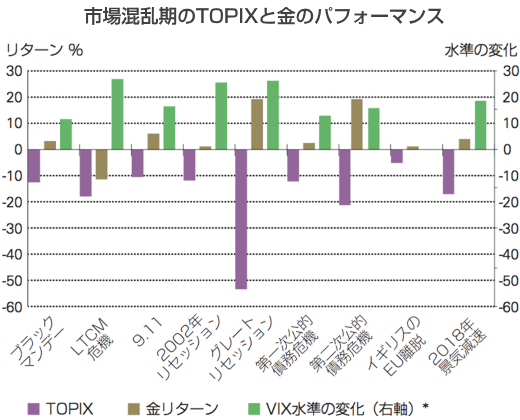

ブラックマンデー、9・11、リーマン・ショック、ユーロソブリン危機など、過去のテールリスク・イベント発生時に混乱した株式市場とは対照的に、金は極めて堅調なパフォーマンスを上げていることは検証されている(図表2参照)。今回の新型コロナウイルス発生においても、金価格は年初から25%超上昇しており、苦境に立たされている他資産との違いは鮮明である。

VIXは1990年1月以降のみ利用可能。それ以前の出来事については、 代替として30日のS&P 500ボラティリティの年率換算値を用いる。

適用した期間:ブラックマンデー:1987年9月~1987年11月、 LTCM:1998年8月、 9.11:2001年9月、2002年リセッション:2002年3月~2002年7月、 グレートリセッション:2007年10月~2009年2月、第一次公的債務危機:2010年1月~2010年6月、第二次公的債務危機:2011年2月~2011年10月、Brexit:2016年6月23日~2016年6月27日、2018年景気減速:2018年10月~2018年12月。

出所:ブルームバーグ、ワールド ゴールド カウンシル

ワールド ゴールド カウンシル レポート: 「戦略的資産としての金の重要性」2020年5月より

また、金は他主要資産との相関が低く、値動きも異なるため、ポートフォリオに加えると、投資分散効果が得られることもよく知られている。マイナス金利・低金利が持続する環境において、債券投資がより困難になり、これまでのようにポートフォリオに分散効果を提供できないため、金を代替して加える動きも見られる。

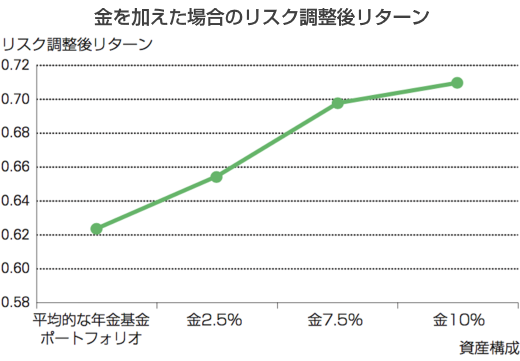

一方、金は保有してもキャッシュフローを生まないとの指摘がよくあるが、トータル・リターンで見れば、過去20年の金の平均年間リターンは約10%、株式や債券よりも高い。過去10年や過去5年で見た場合でも、それぞれ6%および3.5%ほどあり、底堅いリターンが期待できるため、金の投入はポートフォリオのリスク調整後リターンの向上を目指す投資家のニーズにも応えられる(図表3参照)。

* リスク調整後リターンとは、ポートフォリオのリターンを年率換算した変動幅で除したものであり、2009年12月31日~2019年12月31日の円建てトータルリターン指数と以下のベンチマークに基づく。想定した平均ポートフォリオの資産構成は、企業年金連合会が2019年1月18日に実施した調査に基づく(2017年度のデータを使用)。資産構成は株式35% (MSCIコクサイが20%、MSCI日本指数が15%)、債券55% (JPモルガンGB旧本社債が30%、バークレイズ・グローバル総合社債が20%、JPモルガン日本キャッシュ・インデックスが5%)、オルタナティブ資産10%(ヘッジファンド・リサーチ絶対リターン指数が6%、東証のTOPIX不動産業指数が2%、S&P上場プライベートエクイティ指数が2%)であり、円建てトータルリターンに基づく。金のパフォーマンスはLBMA金価格(円建て)に基づき、 2.5%、7.5%、10%の金をポートフォリオに組み入れた際には、全資産を比例して圧縮した。

出所:ブルームバーグ、ICEベンチマーク・アドミニストレーション、 ワールド ゴールド カウンシル