IFA(Independent Financial Adviser)とは、特定の金融機関に属さない金融アドバイザーのこと。本連載では、資産運用のプロとして活躍するIFAの情報や、IFAの活用法についてお伝えします。

独立系の資産アドバイザーであるIFA(Independent Financial Adviser)。いったいどこの誰なのか? 馴染みがない分、ベールに包まれた印象がぬぐえません。報酬がいくらくらい必要なのかを知っておかないと怖くて迂闊に連絡もできません。IFAとは金融業界でどんな存在なのか、調べてみました。

プランニング+金融商品の売買代行が主な仕事

IFAっていったいどんな資格なの? と思われた方。そもそもIFAは資格名称ではありません。酪農家、ユーチューバー、警備員、コラムニストなど職業的な立場と捉えてください。IFAと似た名前としてFP(ファイナンシャル・プランナー)があります。FPも職業的な立場ですが、こちらは資格名(FP技能士、AFP、CFP)としても使われます。紛らわしいですね。

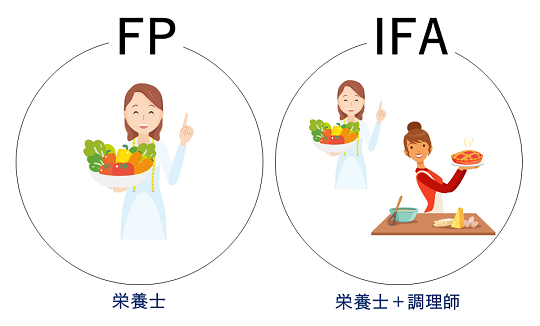

何の資格もないIFAが、お金をいただき他人の資産運用の相談に応じていいわけがありません。実はIFAという職業を成立させるには、国が定める2つ目の資格的な条件が必要です。1つは投資助言・代理業の登録です。これがないと、資産運用のプランニングで報酬を得てはいけません。もう1つが金融商品仲介業者(以下、仲介業者)としての登録です。この登録があると、顧客の代わりとなって具体的な金融商品の売買を執り行えます。プランニングを専門に扱うFPとの違いは、売買を通じて継続的に携わることなのです。プランニング+金融商品の売買代行がIFAの主な仕事といえます。FPがお金の栄養士的な存在だとすれば、IFAは料理もしてくれる人といった感じでしょうか。

2019年5月末時点で、仲介業者として登録のある事業者は、全国に889あります。個人登録もあれば法人登録もあります。法人は数名規模から百名を超える事業者までまちまちです。いずれにせよ、いずれかの事業者で証券外務員として活動をしている方々が日本のIFAだと理解してよいです。

仲介業者というのは、2003年の法改正で誕生した比較的新しい存在です。株や債券、投信、保険といった金融商品を個人の方に売買できる列記とした金融機関なので、銀行や証券会社と同等に位置付けられますが、実際のところは、まだまだ絶対数が少なくマイナーな存在です。

また、「仲介」という言葉がある通り、売買にあたっては、いずれかの金融商品取引業者(以下、取引業者)の業務委託を受ける体裁であることが基本です。IFAは特定の証券会社といった取引業者から独立した存在でありながら、委託契約をする取引業者があって成立する商売であるというのは、個人の方にとって分かりづらいところ。無理矢理ですが、アナウンサーという職業に例えるなら、IFAはフリーアナウンサーのような立場とでも言いましょうか。テレビ局の社員ではなく、事務所に所属するアナウンサーとして、個別に契約したテレビ局の番組に出演します。ここでいうテレビ局=取引業者、事務所=仲介業者、です。

IFAにとって取引業者は、商売上のインフラである

金融庁に掲載されている仲介業者のリストを見ると、委託する取引業者(ほぼ証券会社)が必ず記載されています。複数の取引業者と契約する仲介業者もそれなりにありますが多数派は1社のみの単独契約です。意地悪く見れば、IFAってどこかの証券会社の出先機関じゃないの? と勘ぐりたくなります。本来、独立した立場であれば、多くの取引業者と契約してもよさそうですが、実際にそうならない理由はなぜか。IFAにとって取引業者は、商売上のインフラだからだと思います。

仲介業者は、取扱商品や売買ツール、営業支援、システム使用料など取引業者が提示する条件を評価したうえで契約を検討します。品揃えが同様であれば複数の取引業者と契約してもコストの無駄と考えてしまうかもしれません。取引業者(証券会社)も、仲介業者との付き合いについて温度差があります。エース証券やPWM日本証券といった証券会社は、IFA支援を前面に打ち出したビジネスモデルを謳っています。意外なところでは、SBI証券や楽天証券といったインターネット証券会社が最近、IFAとのパートナーづくりに力を入れています。ネットで取り込めなかった顧客層を、IFAを通じて広がられるとしたらメリットは大きいはずです。

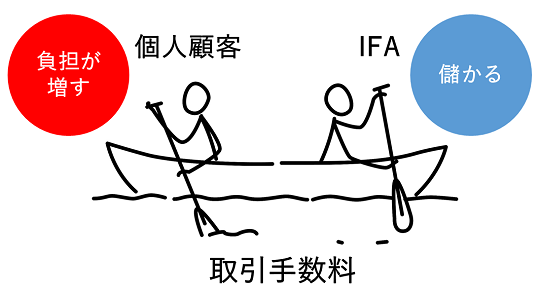

IFAにとってインフラであり、個人にとっては実際に証券口座を開設する先が取引業者(証券会社)になるわけです。IFAという仕事を理解する上で、取引手数料とコミッションという関係は大事なポイントです。個人は、口座を開設する証券会社に取引手数料を払います。でも、IFAはボランティアで個人の代わりに売買しているわけではありません。個人が支払った取引手数料から、IFAに対して報酬(コミッション)が支払われます。

ここで1つ、注意したいことがあります。例えば、同じ楽天証券であっても、個人が直接、ネットで売買する証券口座と、IFAを経由して売買できる証券口座は異なります。取引商品は、どちらの口座も同様で、投資信託を中心にほぼフルラインアップで提供していますが、IFA口座では加えて、IFA専用のラップなども用意しています。また、IFAが個人顧客へアドバイスを行う際のサポートとなるオリジナルアドバイスツールの提供をIFA向けに行っています。

コミッションから成果報酬(フィー)に変えていこうという動き

楽天証券に限らずIFA口座では、IFAへの支払報酬が発生します。取引業者や契約によって異なり、どうしてもナイーブな話になってしまうのですが、数割の支払報酬(コミッション)率と表現しておきます。いずれにしても、この手数料と報酬の構図では、個人がたくさんの金額を回転売買で取引するほど、IFAの報酬が増えることになります。IFAがプランニングした売買方法で、利益が出たのならよいのですが、損失を与えても得をするのがIFAだけになると、個人とIFAには利益相反が起こってしまい、顧客本位へ疑問符が生じてしまいます。

IFAで生計を立てるには、コミッションが必要になるものの、手数料に意識が向くほど、個人顧客の利益とギャップが生じてしまう。また、仕組みが複雑な金融商品になるほど、取引手数料が高くなる傾向があるので、こうした商品を顧客に勧めるインセンティブも働いてしまうのではと思ってしまいます。これがIFAやその関係者が現状抱えるジレンマのように思えます。どうすればいいのでしょう? そこでヒントとなるのは、報酬体系をコミッションから成果報酬(フィー)に変えていこうという動きです。

楽天証券のIFA口座では新たに「管理口座コース」が設定されました。個人の取引手数料をネット取引口座と同じ水準に下げ、預かり資産額の年1%を手数料として個人顧客に支払うコースです。IFAの報酬は、預かり資産額1%分から割り当てられます。顧客の資産が増えるほどIFAの報酬も増すため、個人顧客とIFAの利害が一致するというわけです。このコースの設定はIFA法人ごと、個人顧客ごとに選択できるのですが、サービスレベルの維持などの懸念点があるため、「まだ数%の利用に過ぎない」(楽天証券IFA事業部)とのことです。

IFAが所属する金融商品仲介業者によって、取引手数料の体系の他に顧問契約に関するコスト体系も違います。預かり残高に応じて年1~3%を設定する仲介業者が多いと聞きます。コストに相当する付加価値はアドバイスやコーチングといったフワっとした内容だけに、その見極めも大切です。やはり結局のところは、自分にとって納得できる、いいなと思えるIFAに出会えるかどうかがポイントです。逆にIFAにとっても荷が重い顧客だなと思うケースはあるはずです。

IFAとの出会いはお見合いに似ています。IFAとの関係に力を入れる証券会社に問い合わせてもいいでしょうし、IFAや仲介業者が開催するセミナーに足を運んでもいいでしょう。最低でも3社以上のIFAに相談をして提案を受けてみたいものです。提案内容とともにコスト体系についても、分からない点はしっかり質問しましょう。

時間もかかるし手間もかかる。でも、自分の大事なお金は、中立的な立場の資産アドバイザーを得て納得できる運用をしたい――。その熱意があれば、いろんなIFAとの出会いは必ずや自身の金融リテラシーを上げてくれるはずです。

どのようなキャリアを持つIFAが、いま活躍しているのか次回以降で紹介します。