「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、私たちを悩ませる物価高から大切なお金を守るため、投資で対抗する方法を考えます。

- 物価高の理由は海外の事情であり、賃金の上昇にはつながりにくい

- 国内への投資をするなら、「物価高の根源」に近い企業に投資する

- 「小売業」と「商社・卸売」のETFを比較すると、現状は後者の方が優勢

9月に入り、早、中盤。本稿執筆時点では、海外が慌ただしく動いています。旧ソ連のゴルバチョフ元大統領と、イギリスのエリザベス女王の訃報。そして、ウクライナの大規模反攻。しかし、国内は、相変わらずの物価高に振り回され、元首相の国葬の是非に揺れています。さて、こんな時に、じっくりと腰を据えて、投資を楽しみたいものですが。

「私たちは時代の先を見通すコンサルティングに自信があります」とは、どこぞの金融機関のCMの決まりフレーズです。では、このような時代に、「先を見通す投資」とは、どのようなものなのでしょうか? 筆者としては、このCMを放映する金融機関にぜひ尋ねてみたいものですが。

物価高に振り回される私たち……物価高の理由は?

さて、物価高の理由は、海外におけるコロナ禍からの解放に伴う経済活動の再開。海外の賃金の上昇。資源価格の高騰、ウクライナ危機、広がる金利差、そして為替などなど、様々です。一言で言えば、「海外の事情」ということになりそうですね。

私たちは日々、消費者と労働者、そして投資家という、3つの立場で企業と接点がありますが、物価高の影響を真っ先に受けるのは「消費者」としての立場ですね。物価が上がっても、残念ながら「労働者」としての立場にはプラス、つまり賃金の上昇には至らないのではないでしょうか? 先述の通り、物価高の理由は海外の事情によるものであり、国内の経済が活性化したことによるものではないからです。

ところで物価、つまり商品やサービスの値段を決めているのは、誰でしょうか? もちろん、最終的には消費者が購入の主導権を握っているわけですが、それは「買うか否か」の決断だけで、消費者が値段までも決めているわけではありません。消費者には「欲しい商品や利用したいサービス」を、「いつ、どこで買う」のか、「いつ、どこで利用する」のか、の選択権があるだけです。

私たち消費者は、結局、コンビニエンスストアやスーパーマーケットなどの小売店が決める値段に振り回されているだけに過ぎないのですね。物価高の根源は、先述の通り海外にあるのですが、では国内で、「物価高の根源」により近いものを挙げるとすれば?

国内への投資なら、「物価高の根源」により近い企業に?

筆者は、海外の今後の動向に関わらず、国内への投資をするのなら「物価高の根源」により近い企業に投資するべきではないかと考えています。その理由は、これまで述べてきた通りです。

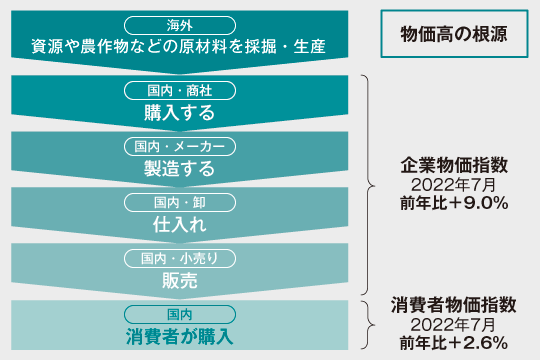

下の図表1は、いわゆる流通経路です。商品が私たち消費者に届くまでの流れですね。この図では、「物価高の根源」により近いのは商社ということになります。

日本の商社の株式といえば、数年前に、アメリカの著名な投資家の発言が話題になりました。著名な投資家が「今」を、どこまで想定していたかは定かではありませんが、見立てはまちがっていなかったように思います。

| 小売業 | 商社・卸売 | |

|---|---|---|

| ①2020年1月6日株価 | 20,610円 | 34,727円 |

| ②2022年9月16日株価 | 22,540円 | 46,100円 |

| ②÷① 騰落率 | +9.4% | +32.7% |

| 直近の分配金の額 | 3,510円 | 5,740円 |

| 分配金利回り | 1.56% | 1.24% |

※小売業のETFは『NEXT FUNDS 小売(TOPIX-17)上場投信』、商社・卸売のETFは『NEXT FUNDS 商社・卸売(TOPIX-17)上場投信』

図表2では、私たち消費者により近い「小売り」のETFと、商社・卸売のETFを比較しました。コロナ禍前の2020年1月6日時点と、本稿執筆時点とで比べてみましたが、この比較からしても「物価高の根源」により近い方が有利なことが分かります。

再度、図表1をご覧いただくと、企業物価指数と消費者物価指数の両指数に大きな差が生じています。この差を、流通経路のどこかで負担しているとすれば、おそらく、その多くは小売ということになるのではないでしょうか?

もっとも、企業物価指数は消費者物価指数に比べると振れ幅が大きいといわれています。また、商社にとっては円高がリスクなようです。だからこそ、この急激な円安は商社にとって追い風なのかもしれません。

商社株は、今からではもう遅いのか?

来年は円高にシフトし、物価高も落ち着いてくるのでは、という観測もあるようです。しかし、為替や物価指数が、コロナ禍前の2020年初頭の水準にまで戻ることはあるのでしょうか?

新興国、とりわけ韓国や台湾、インドネシアなどアジアの経済成長を思うと、少なくとも企業物価指数は伸びていくような気がします。今後も商社株には期待できるのではないかと思っています。