相続といえば、一部のお金持ちだけの出来事というイメージが強いですが、それは大きな間違いです。相続は、財産の大小にかかわらず、家族を持つ人すべてにかかわってきます。しかも、対応を間違えると親族同士が対立する“争続”を引き起こしたり、相続税の負担が重くなる可能性もあります。大切な家族や資産を守るためにはどのような手立てを講じておけばいいのでしょうか。穏やかなフィナーレを迎えるための相続対策を紹介します。

4カ月以内に相続の実施を確定

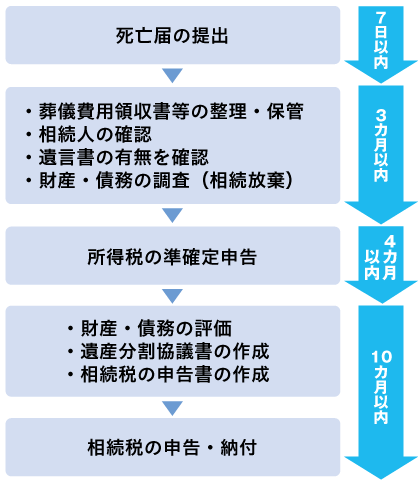

まずは相続手続きの流れです。ほとんどの相続は突然発生するため、心の準備も相続の準備もできていないものですが、相続の手続きは待っていてはくれません。手続きの期限が定められているものが多いからです。身近な人との最後の別れを悔いのない形にするために、相続手続きの流れを把握しておくことも大切でしょう。

相続手続きの流れ

相続手続きの最初の段階が、被相続人の死亡から7日以内に「死亡届」を提出すること。次に「相続人の確認」「遺言書の有無の確認」「財産・債務の調査」などを3カ月以内に、「所得税の申告と納付」を4カ月以内に行います。そして「財産・債務の評価」「相続の確定」「遺産分割協議書の作成」などを経て、「相続税の申告と納付」を10カ月以内に済ませます。

マイナス財産が多い場合は相続放棄の選択肢も

スムーズな相続には相続財産と相続人の確認も重要になります。このうち相続財産には自分が住んでいる家や土地のほか、株式などの有価証券や宝石、美術品、骨とう品などがあります。

主なプラスとマイナスの財産

| プラスの財産 |

|---|

| ●土地や建物などの不動産、借地権 |

| ●美術品、骨董品、宝石、貴金属、自動車などの動産 |

| ●現金、預貯金、有価証券 |

| ●売掛金、貸付金などの債権 |

| ●著作権、特許権などの知的財産権 |

| マイナスの財産 |

|---|

| ●住宅ローンなどの借入金や買掛金 |

| ●電気代・水道代などの未払分 |

| ●治療費や入院費などの未払分 |

| ●連帯債務、保証債務、損害賠償債務などの債務 |

| ●固定資産税などの未払いの税金 |

住宅ローンや固定資産税といった未払いの税金といったマイナスの財産も相続財産です。有価証券などのプラスの財産よりマイナスの財産のほうが多い場合は支払い義務が生じることになりますが、相続する権利を放棄する“相続放棄”という方法を選ぶことで、プラスの財産を相続しない代わりにマイナスの財産を引き継がないことができます。

本来は生きているうちに、万一に備えて財産内容を伝えるのが最適ですが、お金の話は仲の良い家族の間でもしにくいものです。とくに被相続人(相続財産を遺して亡くなった人)と長らく離れて暮らしており、あまり連絡を取り合っていなかった場合は、財産を全く把握していなかったこともあり得ます。そのようなときは被相続人の家を調べたり、相続財産の中身を知っている人にたずねることになります。もしも相続財産を知らず、ちゃんと申告してなかったときは、ペナルティーとして重加算税が課されることもありますので注意してください。

元配偶者との間に生まれた実子も相続人に

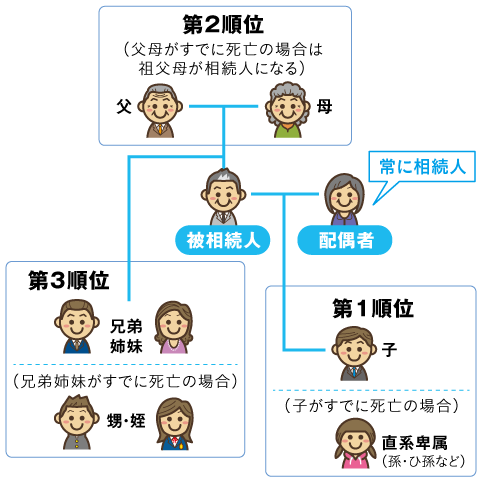

相続人の確認も重要なプロセスです。遺言書がない場合は、法定相続人が被相続人の財産を引き継ぐことになります。法定相続人になれるのは被相続人の夫や妻(配偶者相続人)、あるいは子や孫、兄弟姉妹(血族相続人)です。

法定相続人の範囲

婚姻関係にない内縁の配偶者は相続人にはなれませんが、子は実子、養子ともに相続人になれます。離婚した元配偶者に引き取られた子も相続人になれます。また、婚姻関係にない男女の間に生まれた子(非嫡出子)も、被相続人が認知していれば相続人になることができます。

法定相続人であれば全員が相続人になるわけではありません。配偶者は必ず相続人になりますが、それ以外の法定相続人には順位があり、第一順位の子や孫(直系卑属)、第二順位の父母や祖父母(直系尊属)、第三順位の兄弟姉妹やおい・めいという順番に相続していくことになります。

仮に被相続人に配偶者のほかに子がいれば、配偶者と第一順位の子が相続人になります。子どもがいなければ、配偶者と第二順位の父母が相続人になります。父母がいない場合は、配偶者と第三順位の兄弟姉妹が相続人になるという形です。

なお、第一順位の子が親よりも先に亡くなっていた場合は、孫が相続人になります。孫もなくなっている場合はひ孫が相続人になります。これを代襲相続と言います。

相続人が決定したらどのような割合で財産を引き継ぐかを決めます。民法では割合の目安を定めています。それが法定相続分です。

相続できる割合(法定相続分)

| 配偶者と子どもが相続人 | 配偶者に2分の1 子どもに2分の1 |

|---|---|

| 配偶者と直系尊属が相続人 | 配偶者に3分の2 直系尊属に3分の1 |

| 配偶者と兄弟姉妹が相続人 | 配偶者に4分の3 兄弟姉妹に4分の1 |

法定相続分は配偶者のみの場合はすべての財産、配偶者と子がいる場合は2分の1ずつ、子どもが複数いる場合は2分の1の相続分を人数分で頭割りします。

配偶者と父母の場合は、配偶者が3分の2、父母が3分の1を相続します。配偶者と兄弟姉妹が相続人の場合は、配偶者が全体の4分の3、兄弟姉妹が4分の1を相続します。

次回は“争続”になりやすいケース、遺言書を使った対策を紹介する予定です。