金利・為替・株価の上昇が金需要による価格の上昇を抑える

森田 隆大

森田アソシエイツ 代表

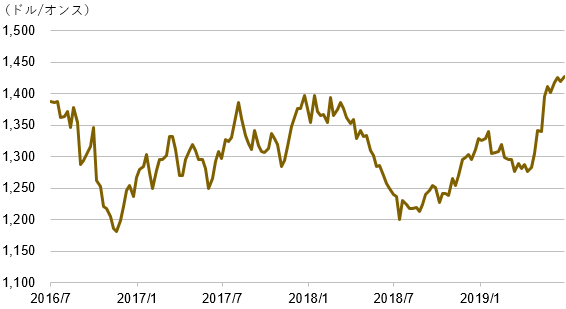

ここ3年ほど、金価格は1オンスあたり1,200~1,300米ドルの間で動く期間が長く、ボックス圏相場と言ってもよい状況だった。しかしながら、2019年6月に金価格は1,450ドル近くまで急上昇し、現在は1,420ドル近辺で推移している。なぜか?

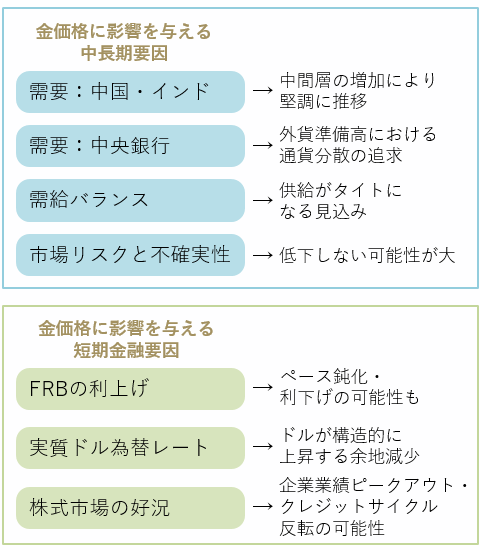

ここ数年の金価格に影響を与える要因を、以下にまとめることができる。

まず、中国、インド、中央銀行という三大需要家グループからの金需要は堅調であり、金相場を支えるプラス要因として評価できる。

次に、マクロ経済・政治状況の不確実性がなかなか低下せず、セーフヘブンとして金が注目され、金価格をサポートしたと考えられる。

一方、マイナス要因として機能したのは、米国FRBの利上げ(利息や配当を生まない金の投資相対優位性が低下するため)、実質ドル為替レートの上昇(金価格はドルと逆相関の関係にあるため)、株式市場の好況(リスクオン時は金に対する注目は減少するため)などの金融市場要因である。つまり、金価格にプラスに働く中長期要因(実需、マクロ環境の不確実性)は存在していたものの、マイナスの影響をもたらす短期要因(金利、為替、株式相場)によって、その上昇潜在力が抑えられた感がある。

【図表1】金価格の推移(2016年7月31日~2019年7月28日、週足・終値)

中国やインドの実需は堅調、政治リスクによる不確実性は増大

今後については、中長期的に金価格に影響を与える要因である実需に大きな下方リスクは見当たらない。中国やインドの金需要を根本から支えているのは、(投資や贅沢品を購入する余裕がある)中間所得層の増加である。

中国やインドの中間所得層は、2030年まで加速的に増加するとさまざまな権威ある機関が予測している。また、中央銀行セクターにおいて、2018年にニクソンショック以降で最高の金購入を記録したことを考えると、しばらく堅調な需要が期待できる可能性が高い。

金価格に影響するもう一つの中長期要因であるマクロ経済・政治の不確実性はどうか? Brexit(英国のEU離脱)の混乱、米中貿易戦争の行方、極めて不安定な中近東情勢、高株価に対する警戒、ポピュリズム政治の勢力拡大、そして、政治バランスが変化した米トランプ政権の政策遂行能力など、不確実性はむしろ増加する傾向にあると思われる。

米国経済の減速への懸念などから金価格が上昇

一方、過去数年において、金価格に大きな影響を与えた短期金融要因はこれからどうなるか?

ピークアウト感がある企業業績、過去最高レベルにある企業負債、予想される信用サイクルの反転(悪化)など、米国株価の行方は楽観できない。大きな(下方)調整局面を迎える可能性も囁かれている。今後は米国株価が持続的に上昇して、金価格にマイナスの影響を与えるリスクは後退すると思われる。

また、米国FRBは、2019年以降、米国経済失速のリスクも考慮して利上げのペースを減速・管理していくと見られているだけでなく、経済状況によっては利下げを考えるスタンスに変わってきている。米国の利上げが金価格にマイナスの影響を与える可能性も、相当程度低下すると思われる。

さらに、経済減速や利上げペースの鈍化が予想される局面において、トランプ政権が景気高揚策やグローバル政治緊張関係の緩和に動かない限り、米ドルは現在のレベルから底上げされ、金価格に大きく不利に働く可能性はそう高くない。

【図表2】金価格に影響を与える要因

したがって、金価格に下方圧力を与えてきた短期金融市場要因は、これまでの勢いを維持することなく、長期要因によって支えられた金価格の上昇潜在力を抑える力は低下するだろう。金価格がボックス圏を上方に突き抜けた理由はここにある。