「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回も「50歳以上の方のためのNISA」をテーマに、バランスファンドを使った「資産の分散」とその効果について考えていきます。

- 1本で2つ以上の資産に投資する投資信託が「バランスファンド」

- バランスファンドは「株価の上下が怖い」という方が投資を始めるのに適している

- 株式と債券の値動きは「補い合う」関係であり、「足を引っ張り合う」関係でもある

セミナー講師を務めます。

タイトルは「投資初心者のための「新NISA商品」の選び方」です。有償ですが、ぜひ、お越しください♪

セミナーの詳細はこちらから(2月21日、東京都内にて開催)

「投資はまだ経験がない」という方の中で、「何に投資をしたら良いのか分からない」という方も多いのではないでしょうか?

特に50歳以上で投資未経験の方は、その理由として「株価の上下が恐い」(=価格変動リスク)とおっしゃる方が多いと思います。そういう方におすすめしたいのが、バランスファンド(資産複合型ファンド)です。

投資する資産を分散するのがバランスファンド

バランスファンドとは「2つ以上の資産に投資する」ファンドのことです。では「資産」とは何でしょうか? 代表的な資産は以下の1.~4.です(番号は便宜上、振っています)。

- 株式

- 債券

- 不動産

- 商品(原油や金などの資源、大豆やトウモロコシなどの作物)

バランスファンドは、以上の1.~4.のうち、2つ以上の資産に投資します。つまり、一つの投資商品に2つ以上の資産を組み込んでいるのです。

ちなみに投資の世界では、1.株式と2.債券の2点を「伝統的な資産」といい、3.不動産と4.商品の2点を「代替的な資産」と言います。

では、2つ以上の資産に投資すると、どのようなメリットがあるのでしょうか? 本稿では「伝統的な資産」について見ていこうと思います。

伝統的な資産に分散投資するメリット

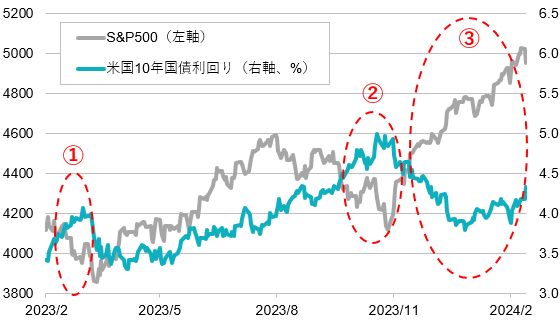

図はアメリカの代表的な株価指数の「S&P500」(灰色)と、同じくアメリカの「10年国債の利回り」(青色)の、2023年2月から1年間の推移です(なお、利回りとは「利息+1年当たりの差損益の合計」です。また、グラフの中の赤い点線と丸囲み数字は筆者によります)。どちらもアメリカを代表する、伝統的な資産の指標です。

ここで気に留めていただきたいのは細かな日々の値動き(価格変動)よりも、両方の大まかな傾向です。

筆者が赤い点線で囲んだ①と②にご注目ください。灰色の折れ線グラフ「S&P500」は下落の傾向ですが、青色の折れ線グラフ「10年国債の利回り」が上がっています。また同じく筆者が赤い点線で囲んだ③は、青色の「10年国債の利回り」が下落の傾向を示していますが、「S&P500」は上昇の傾向を示しています。

「片一方が下がっているけど、残りの一方が上がっている」という点にお気付きいただけると思います。

つまり、先述の「伝統的な資産」、1.株式と2.債券は、お互いに「補い合う」組み合わせだと言えそうです。これがバランスファンドのメリットです。

筆者が体感したバランスファンドの強み

20~30歳代の方は、ご記憶がないであろうリーマン・ショック。筆者はバランスファンドの強みを、リーマン・ショック後の株価低迷の時期に体感しました。

当時、筆者が投資していた「株式のみ100%のファンド」は、1万円でスタートした価格が3,000円台にまで落ち込み、2年ほど、その状況が続きました。しかし、同じく筆者が投資していたバランスファンドの方は、1万円でスタートした価格が8,800円を下回ることはなく、安定した状態が続いていました。

バランスファンドは先述の「伝統的な資産」、1.株式と2.債券は、お互いに「補い合う」組み合わせによって「株価の上下(価格変動リスク)」を抑える効果があります。50歳以上で、「株価の上下が恐い」とおっしゃり、投資をためらっていた方には、投資のスタートにバランスファンドが良いかもしれません。

バランスファンドのデメリット

さて、バランスファンドのデメリットもあわせてお話ししておきます。あらためて、先ほどのグラフをご覧ください。

「赤い点線で囲んでいない時期」をご覧いただくと、灰色と青色の、それぞれの折れ線グラフが連動しているかのように見えます。伝統的な資産の1.株式と2.債券(国債)の両方に投資をしていたとしても、常に「補い合う」関係だとは言えません。グラフの「赤い点線で囲んでいない時期」は、1.株式と2.債券はそろって上昇傾向を示しています。が、逆になってしまうこともあり得ます。

つまり、1.株式と2.債券はそろって下落傾向をたどる場合もあり得ます。

また、バランスファンドは「補い合う」関係によって「株価の上下(価格変動リスク)」を抑えるとも申し上げました。しかし、この「補い合う」関係は、逆に「足を引っ張り合う」関係とも言えそうです。

と申しますのも、グラフの赤い点線で囲んだ③の時期は、国債に投資せず、S&P500だけを持っていた方が、その上昇を、そのまま利益として享受することができます。しかし、伝統的な資産の1.株式と2.債券(国債)の両方に投資するバランスファンドの場合、下落傾向をたどる債券(国債)が足を引っ張り、「株式だけのファンド」に比べると、利幅が少なくなってしまいます。

バランスファンドの使い方……まとめに代えて

「補い合う」関係は、むしろ「足を引っ張り合う」関係とも申しましたが、これはもう、結果論です。

筆者は、先日、あるファンドの利益を確定しました。後悔したのが、利益を確定したファンドが、そのまま伸び続けていることです。

「すでに利益を確定したが、その資金はまだ使う予定がない」場合や、「預貯金が十分にある」という方は、その余裕資金をバランスファンドで、「価格の上下」を抑えながら運用していくと良いでしょう。