金(ゴールド)価格の上昇を受けて、金投資を検討している方もいるかと思います。金に投資する手段としていろいろな金融商品がありますが、商品ごとに税金の仕組みが異なるので、金投資に絡む損益通算を行う際には注意が必要です。

- 約40年ぶりに1グラム5500円を突破! 注目される「有事の金」。

- 金への投資方法は主に3つ。①現物、②投資信託・ETF、③先物。

- 商品ごとに税制が異なる。損益通算の対象に注意を。

国際情勢が不安定になると値上がりしやすい「有事の金」

2019年6月頃から金価格が高騰しています。今年8月、国内の金の小売価格が約40年ぶりに1グラム=5500円を超える高値まで上昇したことがニュースで報じられました。9月には1グラム=5700円を超える水準まで上がりました。ここ5年ほどは1グラム=4500円前後で取引されていたので、2割以上の値上がりです。

円建ての金価格の史上最高値は、1980年1月に記録した1グラム=6495円です(田中貴金属の税抜き参考小売価格)。金は「有事の金」とも言われ、国際情勢が不安定な局面で値上がりする傾向があります。最近の金価格の上昇が、米中貿易摩擦や日韓関係の悪化、英国のEU離脱問題などによる国際的な緊張の高まりが要因だとするならば、その動向によっては、金価格は史上最高値に近づいていくかもしれません。

ところで、日本国内では金は1グラム何円という単位で売買されますが、国際市場では、1トロイオンス当たり何ドルという単位で取引が行われます。1トロイオンスは約31.1グラム。取引通貨は米ドルです。

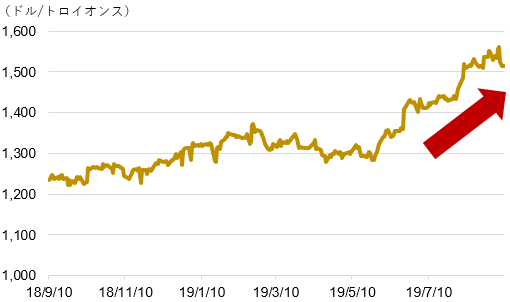

下記が過去1年の米ドル建ての金先物価格の推移です(先物価格ですが、実際の金価格とほぼ同じです)。やはり6月頃から急激に上がっていることがわかります。

【図表】金先物価格の推移(2018年9月9日~2019年9月8日)

ちなみに米ドル建てでの金の史上最高値は、2011年9月に記録した1トロイオンス=1923ドル。この時期は2008年のリーマン・ショックを経てギリシャの債務問題が発生し、日本では東日本大震災が起きるなど、世界経済が大きく揺れていました。株価が低迷する中で、「有事の金」と呼ばれる金の価格は上がったのです。そういえば、当時は街に貴金属買い取りショップがにわかに増えていた気がします。

なぜ日本では金の最高値を記録したのが2011年ではなく1980年かというと、当時は今よりずっと円安で、1ドルが約240円だったからです。1980年当時のドル建てでの金価格は、最も高いときでも1トロイオンス=850ドルと今よりずいぶん低かったのですが、日本では円安の影響によって、40年前の方が金価格は高かったのです。

個人投資家が金に投資する3つの方法

金は債券や株式と違って金利や配当を生みませんが、その価値がゼロになることはありません。状況によっては大きく値上がりすることもありえます。今後さらに値上がりするかもしれない金に投資してみたいという方もいらっしゃることでしょう。

金に投資するには、大きく分けて以下の3つの方法があります。

①本物の金を買う(金地金、純金積立)

ひとつは金を実際に買うことです。「金の延べ棒」というやつです。より上品な言葉では「金地金」(きんじがね)といいます。ただし、金地金を一度に何百グラムも買おうとすると100万円以上かかるので、資産形成層であれば、定期的に少しずつ金を買い増していく「純金積立」と呼ばれる商品を選ぶのが一般的です。

②投資信託・ETFを買う

もうひとつは、投資信託やETF(上場投資信託)を利用すること。こちらは投資家が本物の金を保有するわけではありませんが、資産運用会社が実際に金を買い付けることになるので、金を保有するのと同じ投資効果が得られます。実際に金の現物と交換できるETFも販売されています。こちらも1万円程度の少額から投資が可能です。

③先物取引(CFD取引を含む)を活用する

最後が金の先物取引です。先物取引とは「将来のある時点における価格をあらかじめ決めて売買を行う」という取引。詳しい仕組みについては説明を省きますが、「買い」だけでなく「売り」から取引を始められるのが先物取引の特徴です。金の現物や投資信託を買う場合は、値上がりしたときにのみ利益が発生しますが、先物の「売り」では値下がりしたときに利益が発生します。先物取引業者などが提供する先物商品と、一部のネット証券などが提供するCFD(差金決済取引)と呼ばれる商品があります。

純金積立は株式や投信と損益通算できない

投資においては利益に一定の税金がかかりますが、たとえば投資信託で10万円の利益が出たときに、同じ年に別の投資信託で10万円の損失が出た場合(いずれも売却や分配金の受け取りで利益や損失を確定した場合に限る)、損益は差し引きゼロなので、税金もゼロとなります。このように、同じ期間に発生した利益と損失を複数の金融商品で合算することを「損益通算」といいます。

そして、上記の金に投資する3つの方法は、それぞれ税制が異なり、損益通算の対象も異なります。損益通算ができる金融商品は下記のとおりです。

①金地金、純金積立

他の貴金属や美術品など

(総合課税。給与所得などと同じく累進課税)

②投資信託・ETF

株式(ETF、REIT含む。現物のみ)、投資信託、国債や社債などの債券

(税率は一律税率20.135%。株式と投資信託はNISAでは非課税)

③先物取引・CFD取引

FX(外国為替証拠金取引)、先物取引、オプション取引など

(税率は一律税率20.135%)

たとえば、株式の配当や売却益で50万円の利益が出ていて、同じ時期に純金積立で50万円の含み損が出ていた場合に、純金積立を売却して損失を確定させても、株式と損益通算はできないということです。この場合、株式の利益50万は課税対象となり、約10万円の所得税を支払うことになります。

確定申告はまだ先ですが、金に投資する場合は損益通算の対象を間違えないように注意しましょう。