株式、個人向け国債、投資信託と同じように、個人の方なら誰でも手軽に買える金融商品がJリート(J-REIT、日本版不動産投資信託)です。本連載では、Jリートの特徴や魅力、活用法についてやさしく解説します。

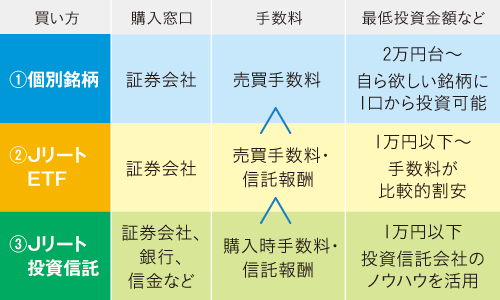

- J-REITの買い方は、個別銘柄、ETF、投資信託の3つ。

- 購入窓口や手数料、いくらから買えるかなどを比較して考えよう。

- NISAやiDeCoの仕組みを活用して、節税対策も。

配当が魅力のJリートを買う3つの方法

前回まではJリートの特徴や仕組みをお伝えしました。株式と比べると配当が安定していて、なおかつ配当が高い傾向があることがJリートの魅力です。そんなJリートをぜひ購入してみたい、でもどうやって買えばいいの? という方に、今回はJリートの買い方を解説します。

Jリートの買い方には大きく分けて3つの方法があります。

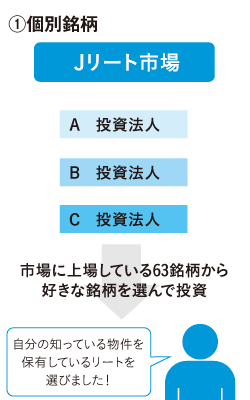

1.個別銘柄(証券会社のみで買える)

A株式会社やB株式会社の株式を買うのと同じように、C投資法人やD投資法人などといったJリートの個別銘柄を選んで買う方法です。

東京証券取引所には、2019年10月末現在で63銘柄のJリートが上場しており、新聞の株式欄にも「不動産投資信託」あるいは「REIT」などの項目で、各Jリートの1口の金額が掲載されています。

Jリートは記載されている1株(口)を最小金額として購入できます。一番金額の低いJリートは1口2万円台、高くて80万円程度ですが、全銘柄の半数以上は20万円以下で買うことができます。また、株式は100株単位で取引されるのが一般的ですが、Jリートは1株(口)単位で取引できます。今まで100株単位だと誤解して、最低投資額が高いと敬遠していた方もいらっしゃるかもしれませんが、もっと手ごろに投資できる商品なのです。

ただし、Jリートのどの銘柄を買うかは自分で判断する必要があります。株式の個別銘柄と同じく、ある程度投資に慣れた方のための方法と言えるでしょう。

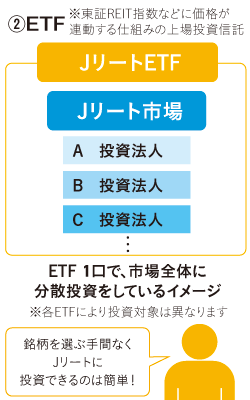

2.ETF(証券会社のみで買える)

証券取引所に上場している金融商品「JリートETF(上場投資信託)」を購入する方法です。

これは主にJリート全銘柄をまとめて間接的に購入する方法ですが、Jリート全体の平均の値動き(指数)に連動し、平均の配当利回りを得られる商品です。ただし、Jリートの個別銘柄を買うより、ETFを運営している会社に支払う手数料の分だけ、得られる利益は少なくなってしまいます。実際のJリートETFの手数料は年0.2~0.3%程度です。

個別のJリートのことはわからないけれど、株式の平均より配当が高そうだから始めてみようという方には、JリートETFを買うという方法があります。1万円以下の少額から購入できるETFも多く、資産運用初心者に始めやすい商品であると言えるでしょう。

以上の2つの買い方については、株式と同じ口座で、株式を買うのと全く同じやり方で、東京証券取引所が開いている平日の9時~11時半と12時半~15時ならいつでも売買ができ、スマートフォンやPCからネット取引で買うこともできます。また、注文自体はインターネット証券などでは24時間いつでも可能ですので、いざ投資を始めてしまえばお手軽にできます。

1、2いずれの買い方も、まず最初にすることは、証券会社に口座を開くことです。ただし、銀行など、証券会社以外の金融機関では原則として個別銘柄やETFは買えません。

株式を買ったことがない資産運用初心者にとっては、証券会社に口座を開くことは少々高いハードルかもしれません。そういう方にもおススメなのが、すでに預金口座をお持ちの銀行や信用金庫などで買える「Jリート投資信託」です。

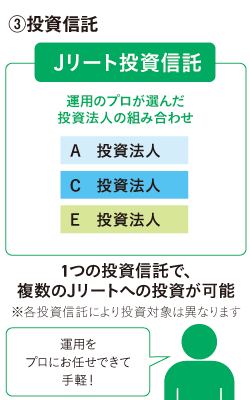

3.投資信託(証券会社、銀行、信用金庫などで買える)

「Jリート投資信託(投信)」は、投資信託専門のプロである「運用会社」が、Jリート投資信託を購入した人のお金でJリートの銘柄を買う仕組みです。運用会社は、投信の値動きができるだけ少なく、かつ利益が大きくなるような組み合わせを考えて、Jリートの銘柄を購入します。

Jリートのどの銘柄を買ったらいいか自分では選べないし、証券会社に口座を開くのは難しいけれど、Jリートの配当は魅力的だから購入したい、という資産運用初心者にとって、Jリート投信は使いやすい商品の一つです。こちらも1万円以下の少額から始められます。

購入銘柄の選択をプロに任せるため、2のETFよりさらに手数料が高くなり、手数料が年1%を超える投信もあります。ただし、Jリート投信の中には、JリートETFと同じように全銘柄の平均(指数)に連動する「インデックスファンド」と呼ばれる商品もあります(銘柄選択をプロが行う商品は「アクティブファンド」)。Jリートのインデックスファンドであれば、投資信託の中でも比較的手数料が安くなります。

これまで投資信託を買ったことがない方は、預金口座とは別に投信用の口座が必要となりますが、普段なじみのある金融機関であれば、口座を開くハードルは低いといえます。いったん口座を開けば、Jリート投信の購入申込みは銀行などのWEBサイトから夜中でもできるので、空いた時間を使ってJリート投信を買えるのが便利です。

NISAやiDeCoでJリートの利益を節税

ここまでの内容をまとめると、以下のようになります。

最後に、最近よく聞かれるようになった「NISA(少額投資非課税制度)」や「iDeCo(個人型確定拠出年金)」との関係について少し触れます。

通常、銀行の投信口座や証券会社の口座で資産運用を行った場合、得られた利益の約2割が課税されます。この課税が免除される国の制度がNISAやiDeCoです。これはもちろんJリートの運用にも使えます。

もし、Jリートを老後の年金資産の足しにしようと考えて、毎月少しずつJリートを買って退職まで放っておこうと思うのであれば、NISAやiDeCoで節税すると有利です。つまり、NISA口座を使ってJリートを購入したり、iDeCoやお勤め先の確定拠出年金のメニューにあるJリート投信を購入したりすることで、通常なら利益が2割減るところを、非課税ならすべての利益を受け取ることができます。少しでも資産を増やすためには、NISAやiDeCoはたいへん有効な手段です。

興味を持った方は、証券会社や銀行の窓口や電話サービス、WEBサイトにアクセスしてみてはいかがでしょうか?

今日は実際のJリートの買い方を見ていきました。次回は本連載の最終回。Jリートの将来性についてお話ししたいと思います。

(次回は11月19日を予定しています)