株式、個人向け国債、投資信託と同じように、個人の方なら誰でも手軽に買える金融商品がJリート(J-REIT、日本版不動産投資信託)です。Jリートの特徴や魅力、活用法についてやさしく解説する本連載は今回が最終回。日本の不動産市場の現状から、Jリートの将来性について考えます。

人口が減少する日本。Jリートは大丈夫なの?

これまでJリートについて、第1回で利回りが高い金融商品のひとつであること、第2回で賃貸不動産に投資するしくみと配当が安定していること、第3回でその買い方を紹介しました。これから資産運用を始めようという方には、Jリートの配当や価格が今後どうなるか、その将来性が気になるところでしょう。最終回のテーマは「Jリートの将来性」です。

「日本は人口減少で将来不動産の価格は下がりそうなのに、Jリートに投資しても大丈夫ですか?」という質問をよく受けます。

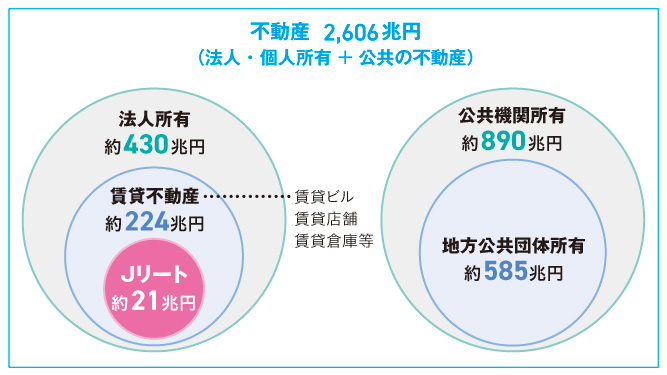

我が国の不動産の規模をまとめた図をご覧ください(図表1)。

【図表1】日本の不動産投資市場の概要

出所:国土交通省「不動産投資市場の現状と最近の動きについて(令和元年8月2日)」資料よりARES作成(一部加工)

日本の不動産は全体で約2,600兆円の規模です。このうち、Jリートが投資する賃貸不動産(不動産の持ち主が、会社や個人に貸して賃料を受け取る不動産)は1割弱、さらにJリートは日本の不動産全体で見るとわずか1%弱の規模です。

世の中で言われる不動産需要の先細りは、老朽化した建物や空き家など、相対的に競争力のない不動産に対して言われていることで、そのほとんどは賃貸不動産ではなく、全体の9割にあたる自己所有の不動産の話です。

これに対し、賃貸不動産への人口減少の影響は相対的に小さく、さらにJリートが保有するのは不動産取引のプロによって選別された賃貸不動産なので、人口減少の影響はほとんどないと考えられます。その証拠に、「賃貸不動産」や「Jリート」の規模は人口減少傾向に関わらず、拡大しています。

自社ビルを持たず、賃貸ビルを使う企業が増加

昔の大企業は、自社ビルを建てて事業を営むことが多く、賃貸ビルに入る会社は少なかったのですが、昨今では賃貸ビルに入居して事業を営む大企業が増えています。かつては自社ビルそのものが企業にとって重要な資産であり、その資産価値は不動産価格の上昇とともに上がり続けると考えられていたのですが、バブル経済が崩壊し、上がりすぎた不動産価格が暴落した1990年代以降、「不動産の資産価値は必ず上がる」という考え方が成り立たなくなったために、自社ビルにこだわる企業は減りました。

現代の大企業が、自社ビルではなく賃貸ビルを選ぶ理由はほかにもあります。

ひとつは、企業の変化に柔軟に対応できること。世の中の流れが早くなり、各企業は事業の中身や規模を、時代に合わせて適切に変えていくことが求められています。従業員の増減などにフレキシブルに対応するためには、自社ビルより賃貸ビルの方が便利です。

もうひとつは、自社で不動産をできるだけ持たない経営へのシフトです。会社の経営理論上、本業に経営資源を集中すべきという考え方のもとで、建築費などの大きな初期投資が必要な自社ビルから、初期投資が少ない賃貸ビルへのシフトが進みました。

これはオフィスビルだけでなく、ホテルや物流倉庫、商業施設でも、不動産の所有者=使用者という旧来の形が減り、企業が不動産の所有者からビルや倉庫などの建物を借りて、所有者に賃料を払いながら事業を行うことが増える傾向にあります。

Jリート市場の成長は「国策」

国もJリート市場の成長を後押ししています。国土交通省は、2019年4月に策定した「不動産業ビジョン2030」で以下のように述べています。

2019年現在、リート等市場は、「2020年頃に資産規模約30兆円」の政府目標(「未来投資戦略2017」(平成29年6月9日閣議決定))の達成に向けて、その資産規模を拡大させているところであるが、その更に先の2030年頃においても、官民の努力により、更なる拡大を続けているものと期待される。

初回で触れた、Jリートの利益がほぼ100%投資主への配当になる制度も、国のサポートの表れといえるでしょう。また、日本銀行もJリートの買い入れや保有をしており、Jリート市場を重視していることがわかります。

Jリートは国による後押しを受けて、将来的にも継続的に成長していくことが期待されているのです。

人口が減っても、賃貸住宅の世帯は増える見込み

先ほど、「Jリートが保有するのは不動産取引のプロによって選別された賃貸不動産なので、人口減少の影響はほとんどないと考えられます」と書きました。一方で、これから日本の人口が減っていくのは避けられない現実であり、賃貸住宅は人口減少の影響を受けやすいため、Jリートは本当に大丈夫なのかと心配される方もいるかと思います。

結論から言うと、日本全体で見れば賃貸住宅の入居者が減って空室が増え、収益性が悪化する地域もあると考えられますが、Jリートが購入するような大都市の都心に立地し、また災害にも強い鉄筋コンクリート造りの比較的大規模な賃貸マンション市場はまだまだ伸びていくことが予想されています。

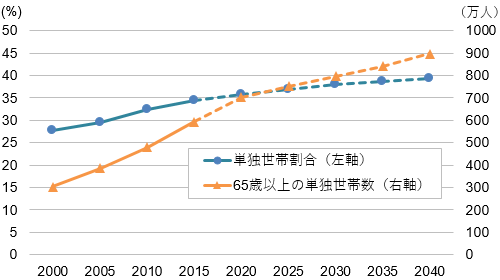

というのは、住宅の必要戸数は「人口」よりも「世帯数」の影響を受けるからです。全国的に核家族化が進んで大家族が減っていることに加えて、近年では晩婚化や未婚化で、都市部を中心に単身世帯が増加していることは想像に難くないと思います。実際に、国立社会保障・人口問題研究所の推計でも、単身世帯(単独世帯)は今後も増え続けるという予測が示されています(図表2)。

【図表2】単身世帯率の推移と65歳以上の単独世帯数の推移(2020年以降は予測)

出所:2015年まで総務省統計局「国勢調査」、2020年以降は国立社会保障・人口問題研究所「日本の世帯数の将来推計(全国推計)2018(平成30)年推計」(2018)

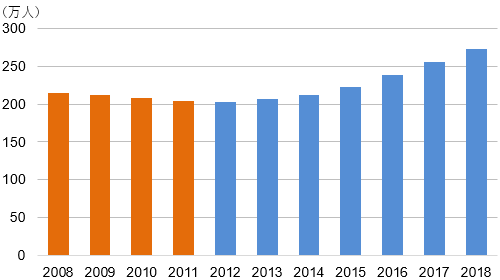

さらに、外国人の居住者数も増加の一途をたどっています(図表3)。

【図表3】在留外国人数の推移(総数、各年末時点)

※2011年末の統計までは、当時の外国人登録者数のうち、現行の出入国管理及び難民認定法第19条の3に規定する「中長期在留者」に該当し得る在留資格をもって在留する者及び「特別永住者」の数であり、2012年末の統計からは「中長期在留者」及び「特別永住者」の数

出所:法務省入国管理局

これらの現状と予測から、この先日本人の人口が減っても、Jリートが購入するような賃貸マンションに入る世帯数は増加していく傾向にあると言えそうです。

よって、Jリートが投資する賃貸住宅市場はまだまだ拡大していくでしょうし、将来性も明るい見通しがあると言えるでしょう。

Jリートは古くなって収益を生まなくなった不動産があれば、買い換えて、配当を上げていく努力をしています。あるJリートの会社は上場してから15年経ちますが、保有不動産の平均築年数は13年です。

このようにJリートは規模を拡大させながらも、常により高い収益を生む不動産の運営を目指しているので、将来も配当の拡大が期待できる金融商品だと言えるでしょう。

Jリートに投資して社会に貢献する

我が国では今、気候変動や環境問題に関する話題が絶えません。2019年も台風19号による大規模な水害をはじめ、天災の被害に胸を痛めることが増えました。

近年ではそうした社会の要請に応えて、省エネの工夫を施した建物が増えてきています。実は、賃貸不動産の中でもこういった環境配慮型の建物を多く保有しているのがJリートなのです。多くのJリートの投資法人が、環境や社会に配慮した不動産、防災や防犯の機能を備えた不動産の運用を重視しています。

皆さんがJリートに投資することは、環境問題の解決に役立つという、社会貢献につながる一面もあるのです。

金融商品として将来性に魅力があり、投資を通じて良い社会をつくることにも役立つJリートで、資産運用を始められてはいかがでしょうか?