今回は企業型・個人型の確定拠出年金(DC)の運用方法と、離職や転職時の年金資産の持ち運び(ポータビリティ)について、企業型DCを中心にみていきます。運用方法については、企業年金連合会が発表した「2018年度決算 確定拠出年金実態調査結果(概要)」(以下:実態調査)の数字を参考にしながら解説していきます。

「そもそも確定拠出年金って何?」「個人型と企業型の違いが知りたい」という方は、iDeCoと企業型DCの違いは? 併用できるの?の記事も併せてご参照ください。

- 個人型・企業型いずれの確定拠出年金の運用でも、自分で商品を選ぶべし

- 途中で運用商品を変えたくなった場合は「スイッチング」や「配分変更」を活用

- 企業型DCの資金をiDeCoに移管したり、その逆もできる

※本記事は2020年7月時点の制度に基づいて作成しています。

3~35本ある商品の中から投資先を選ぶ

確定拠出年金の運用商品は、個々の運用管理機関(運用資産の管理、商品の売買の実行、情報提供などをする機関)が3本から35本以下の間で選定・提示する仕組みです。加入者はその中から、自分が投資したい商品を選ぶことになります。

確定拠出年金の運用商品は、定期預金や保険などの元本確保型商品と、投資信託など収益型商品(リスクあり)に大別されます。

実態調査を見ると、運用期間が取り揃えている平均選定本数は19.3本。なかでも16~20本の商品を取り揃えている機関が34.1%と最も多く、以下11~15本が22.6%、21~25本が21.5%の順になっています。ただし、選定本数の多寡が商品ラインアップの優劣を決めるわけではありません。

確定拠出年金の運用には「指図」が必要

確定拠出年金では、加入者が「運用指図」をします。運用指図とは、運用管理機関が提示した商品の中から運用する商品を選択する行為のこと。掛金の範囲内で複数の商品に分散して運用するのが一般的です。

iDeCoは制度を利用したい人が自主的に加入するので、運用指図を行わない方はいらっしゃらないかと思います。一方、企業型DCの場合は企業が規約を作り従業員を加入させますので、運用指図をしない方が時々いらっしゃいます。

DC加入後の受け身な姿勢は禁物

加入者が運用指図をしない場合、指定運用方法を規約で定めているDCの場合は、指定運用方法で運用が開始されます。実態調査では、76.3%の企業が元本確保型商品を指定運用方法にしているというアンケート結果です。

規約を定めていない場合は、未指図資産である現金資産(利息なし)で運用されます。現在の低金利下では運用指図をしませんと、貯金箱やタンスに掛金を貯めているのと同じことになってしまい、注意が必要です。

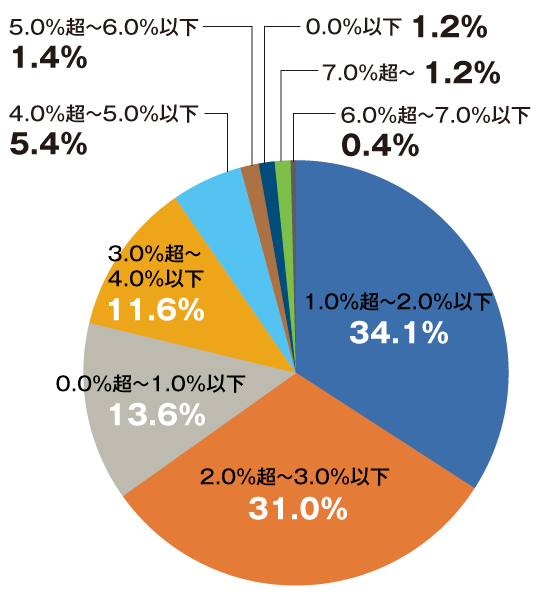

ちなみに、実態調査による通算運用利回り(年率)の平均は2.3%。利回りの分布では、1.0%超~2.0%以下が34.1%、3.0%超~4.0%以下が31.0%、0.0%~1.0%以下が13.6%の順になっています。

企業年金連合会「2018年度決算 確定拠出年金実態調査結果(概要)」を基に編集部作成

企業年金連合会「2018年度決算 確定拠出年金実態調査結果(概要)」を基に編集部作成DCの加入者になったら運用指図をしないという受け身の姿勢は禁物です。選定された各商品の仕組みを理解し、ご自身の運用スタイルに合わせた運用指図をしましょう。

| 10年後 | 20年後 | 30年後 | 40年後 | |

|---|---|---|---|---|

| 運用利回り3%(年率) | 419 | 984 | 1,748 | 2,778 |

| 運用利回り2%(年率) | 398 | 884 | 1,478 | 2,203 |

| 運用利回り0% (運用指図なしを想定) |

360 | 720 | 1,080 | 1,440 |

(単位:万円/千円以下切り捨て)

「スイッチング」と「配分変更」の違い

DCの運用中に、投資環境や年齢の変化、運用方針の見直しなどに応じて運用商品の変更が必要になることがあります。その場合、スイッチングと配分変更の2つの変更方法があります。

リバランスなどに使える「スイッチング」

スイッチングとは、今まで運用していた商品の一部または全部を1度換金し、別の商品の購入資金にあてる変更方法です。換金時の値上がり益は非課税になります。運用当初の分散比率に戻すリバランスや、積極運用から安定運用に一気に切り替える時などに有効な変更方法です。

スイッチングの回数は、法令では「少なくとも3カ月に一度運用指図ができること」と定めていますが、「毎月可能」など個々の運用管理機関で異なります。またスイッチングしただけでは、毎月の掛金で購入する商品は変更されません。

細かな調整に向く「配分変更」

一方、配分変更では、毎月の掛金で購入する商品の変更や、購入比率の変更ができます。ただし、すでに購入済みの商品は変更されません。配分変更は、一気に変更をかけるスイッチングに比べ、運用スタイルを細かく調整するのに向いた変更方法かと考えます。

2つの変更方法をリスク許容度や運用方針の変更などに合わせて、上手に活用していきましょう。

離職や転職をした際は、年金資産を移管できる

離職や転職した場合、確定拠出年金で積み立てた年金資産を持ち運ぶことができます。持ち運びのパターンは以下の3つです。

① 企業型→企業型

② 企業型→個人型(iDeCo)

③ 個人型(iDeCo)→企業型

「→企業型」の場合(①、③)は、転職先の企業が企業型DCを導入している必要があります。転職先の企業がDCを導入してない場合や離職して自営業者などになる場合は、②のパターンになります。

どのパターンにおいても移換の手続きが必要です。移換に際しては、移換前の運用管理機関が手続き締切日を決めています。締切日を超えると国民年金連合会に自動移管されてしまい、現金として保管されます。自動移換時に事務手数料、自動移換後4カ月目から毎月の管理手数料がかかり、いままで運用した年金資産の目減りに繋がります。

離職や転職をした時は、上記に示した3パターンの移換手続きのどれかを忘れずに行いましょう。

スイッチングや配分変更を活用し、賢く老後資産を形成

DCは加入者が運用指図を行う私的年金制度です。運用指図を行わないという受け身の姿勢は禁物。個々の商品内容を理解することはもちろん、スイッチングや配分変更などの運用方法を活用して賢く老後資産を形成していきましょう。