今回は株に転換できる債券についてみていきます。名称は「転換社債型新株予約権付社債」と言います。英語では「Convertible Bond」略してCBと呼ばれています。以下、略称のCBを使い説明をしていきます。

- CBは、株式に転換する価格をあらかじめ決めて発行する債券

- CBの時価は、株価の変動以外に金利や会社の財務状況でも上下する

- 一般の債券投資と違い、途中で株式への転換や売却を考えながら投資する

CB(転換社債型新株予約権付社債)の特徴

CBは発行時に株式に転換する時の価格、転換価格をあらかじめ決めて発行します。それ以外は、一般の債券と同じように利率や償還までの期間、額面金額も発行前に決めて募集をします。

また、株式に転換できる期間を「転換請求期間」として設定しています。

転換できる株数は、「債券価額÷転換価格=株数」になります。

例えば、債券価額1,000,000円、転換価格2,000円の場合ですと、「1,000,000円÷2,000=500株」に転換できます。CBを発行した会社の株価が2,500円であってもCBを持っている方は2,000円でその株式を取得でき、1株あたり500円の含み益が転換時点で発生します。(手数料等は考慮していません)

ただし、CBによっては発行後に一定期間後のあらかじめ決められた方法で転換価格を引き下げたり引き上げたりする、「転換価格下方修正条項」「転換価格上方修正条項」を付けて発行する場合もあります。また、それ以外の条項をつけているCBもあります。購入を検討する場合はしっかりと目論見書(その債券の説明書)に目を通すようにしましょう。

CBの価額は、株価変動の影響が大きい

一般の債券ですと世の中の金利状況や発行体(その債券を発行した会社)の財務状況が、債券価額の主な変動要因になります。しかし、CBは発行した会社の株価に連動して債券価額が変動し、株価が上昇すれば債券価額も上昇し株価が下落すれば債券価額も下落します。株価連動による影響は他の変動要因よりも大きく影響します。(財務の悪化による倒産などの場合は除く)

ただし、株価が下落した場合でも、定期的な利子の受け取り(ゼロクーポンの場合もあり)や額面金額による償還という債券的な側面がサポート要因になり、株価の下落に比べると下落幅は小さくなる傾向があります。

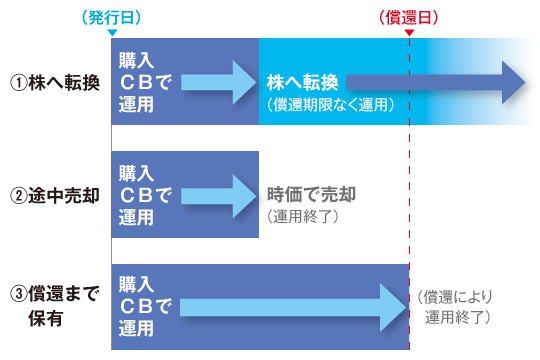

株式への転換や売却のタイミングを計る

利付債を購入する場合、償還(満期)までその債券を保有して定期的な利子収入を主な収益と考えて投資される方が大半となります。一方、CBは途中で株に転換するタイミングを考えたり、株価上昇に伴う債券価額上昇による値上がり益の獲得を考えたりしながらの投資になります。

途中での転換や売却を考えながら投資する点が一般の債券投資と大きく異なる点です。

その時の株価より転換価格が低い時が、株式への転換のタイミングになります。株式に転換する場合は、転換後も株価の上昇が期待できるかどうか考えることが必要です。その時に参考になる指標として、本業の利益の伸びに注目した営業利益増加率や一株当たり利益率の推移などがあります。

次に債券のまま途中売却タイミングを考える場合の指標として「パリティ(理論価格)」があります。パリティの計算式は、「パリティ(円)=株価÷転換価格×100」になります。株価からみた理論価格とCBの時価が割高か割安かを判断する参考値になります。

例えば、株価2,500円・転換価格2,000円のパリティは125円(2,500円÷2,000円×100)です。もし、その時点のCB価格が130円でしたら割高、120円でしたら割安と判断します。

また、パリティと市場価格との差をかい離率と言います。かい離率の計算式は、「かい離率((CBの時価-パリティ)÷パリティ)×100(%)」です。かい離率はCBの時価とパリティの関係でプラスのかい離とマイナスのかい離が起こります。

| CBの時価>パリティ | プラスのかい離 |

|---|---|

| CBの時価<パリティ | マイナスのかい離 |

プラスのかい離の時が売却を検討するタイミングになります。ただし、上記でも触れましたがCBの時価は、株価の変動以外に金利や会社の財務状況によっても上下することも考慮する必要があります。

既発のCBを購入する場合は、タイミングに注意

既発債を購入する場合は、マイナスのかい離の時が購入のタイミングになります。CBの時価がパリティを上回れば値上がり益が期待できます。ただし、償還時のCBの額面は100円での償還になりますので、時価100円以上で購入して償還まで保有した場合、損失が出る可能性があるので注意しましょう。

また、株式へ転換する場合は、「額面金額÷転換価格」が購入できる株数になりますので既発のCBの購入価額と転換時の株価を確認しながらの検討が必要です。