「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、なにかと誤解して語られることが多い、企業の「内部留保」について解説します。

- 内部留保は貸借対照表では「利益剰余金」。企業のにとっての貯金ではない

- 内部留保が全て現金とは限らないので「内部留保への課税」は現実的ではない

- 現預金が潤沢な企業もあるが、事業に必要な額を保有しているに過ぎないのでは?

本稿執筆時点では、今夏の参議院議員選挙の結果は分かりません。選挙の結果もさることながら、気になったのは、ある政党の選挙運動中の「企業が貯め込んだ内部留保への課税」というフレーズでした。内部留保への課税、そのようなことが可能なのでしょうか?

内部留保とは企業の貯金ではありません

まず、内部留保のそもそも論からです。内部留保は企業にとっての貯金ではありません。企業が利益から税金や配当金、役員報酬などの社外流出分を差し引いたお金のことであり、社内に蓄積されたものを内部留保と言います。

では貯め込んだ内部留保の額とは、どうやって知ることができるのでしょうか? 企業の貸借対照表、いわゆるバランスシートに載っています。貸借対照表は有価証券報告書に載っていますが、上場企業各社ですと、自社のホームページのIRのページに、有価証券報告書があります。

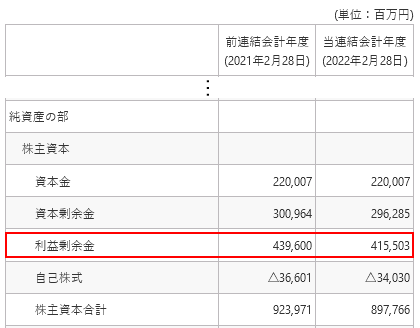

内部留保は、貸借対照表では「利益剰余金」として載っています。つまり内部留保とは、毎年、社内に蓄積した利益のことです。利益を上げるたびに、利益剰余金、すなわち内部留保は増え続けていきます。政党の「企業が貯め込んだ」というのは、間違っていませんね。

利益剰余金は貸借対照表の右側(貸方)「純資産の部」に載っています。貸借対照表の貸方は「資産の出所=資金調達の源泉」として「純資産の部(=自己資本)」の他に「負債の部(=他人資本)」があります。ちなみに、貸借対照表の左側(借り方)には「資産の部」が載り、調達した資金を、どのように活用したのかを示しています。

出所:イオンHP「財務諸表(連結)」より抜粋

ここで、利益剰余金を資金調達の源泉(=資金の調達先)という視点で見てみましょう。利益剰余金も返済不要の自己資本の一つです。筆者がこだわる自己資本比率に含まれるわけですね(第44回の記事をご参照ください)。そして、利益剰余金は内部資本です。同じ自己資本でも、株式発行ですと外部資本です。株式発行では出資者(株主)に資金を提供していただきますので、コスト(証券会社に払う費用や株主に払う配当金など)が掛かりますし、株主総会もありますので、株主の顔色を伺う必要もありそうです。内部資本ですと、コストも顔色を伺う必要もないですよね。

ということで、貸借対照表に載っている利益剰余金が内部留保であり、単に企業の資金調達の源泉を示しているだけに過ぎず、「企業が貯め込んだお金」を意味するものではないのです。

内部留保への課税はできるのか?

さて、内部留保、すなわち利益剰余金は企業の貴重な資金調達先とも言えそうです、と書きましたが、では、この内部留保を社外に出す、つまり課税することはできるのでしょうか?

結論から申し上げますと、内部留保が全て現金ですと、内部留保に課税することは可能かもしれませんが、内部留保の使い道が全て現金とは限りません。内部留保、つまり利益剰余金を含め、純資産や負債等で調達した資金の使い道は、貸借対照表の左側(借り方)を見れば、不動産などの固定資産になっていることもあります。もし、内部留保への課税ともなると、企業は保有している固定資産の売却等を行う必要が生じるかもしれません。こうなると、内部留保への課税というよりも、「国による企業の財産の取り上げ」、つまり強制収用ということになるのではないでしょうか?

内部留保が減るのは赤字決算だった場合や、利益剰余金を配当金の原資とした時です。

名立たる大企業も実はSTOCK RICH CASH POOR?

では、ここで百歩譲って、ある政党の選挙運動中の「企業が貯め込んだ内部留保への課税」というフレーズは「企業が貯め込んだ現金への課税」と、かなり拡大解釈して考えてみることにします。果たして、上場企業は現金を貯め込んでいるのでしょうか?

企業が持っているお金は、どこで知ることができるのでしょうか? 同じく貸借対照表の、今度は左側(借方)の「資産の部」の、流動資産「現金および預金」として載っています。

出所:イオンHP「財務諸表(連結)」より抜粋

上場企業の貸借対照表の中から、6社の直近の決算期における現預金と利益剰余金を載せてみました。

| 資産合計 | 現預金 | 資産に占める 現預金の割合 |

利益剰余金 | |

|---|---|---|---|---|

| キーエンス(電気機器) | 2,324,037 | 464,296 | 20% | 2,101,779 |

| ファーストリテイリング (小売業) |

1,100,398 | 589,833 | 54% | 651,040 |

| トヨタ自動車(輸送用機器) | 20,991,040 | 2,137,425 | 10% | 15,066,843 |

| 三越伊勢丹ホールディングス (小売業) |

1,168,574 | 81,194 | 7% | 134,558 |

| イオン(小売業) | 11,633,083 | 1,172,263 | 10% | 415,503 |

| 京王電鉄(陸運業) | 906,212 | 67,403 | 7% | 252,087 |

単位:百万円

イオンを除けば、いずれも利益剰余金を下回る現金および預金の額しか保有していません。では、イオンは「(企業として)お金持ち」企業ということで、内部留保への課税が実現するのでしょうか? イオンは連結を組む企業グループ全体で、15万5千人を超える従業員を擁しています。従業員に払う給料や、納める税金や社会保険料等を踏まえると、十分な現金が必要なのかもしれません。また、小売店ですから、仕入先へのスムーズな支払いのためにも多額の現金が必要でしょう。とはいえ、資産合計に占める現金および預金の割合は、決して多くはありません。

ところで、一昨年に始まったコロナ禍において、企業の資金繰りが話題になりました。その時、ファーストリテイリングは「現金が潤沢な企業」とは聞いていましたが、資産合計に占める現金および預金の割合が5割強と、載せた企業の中では突出しています。

自己資本比率93.5%を誇るキーエンスは、その資金調達の源泉は利益剰余金がほとんどを占めています。「自己資本比率が高い」とは、どういうことなのかが分かりますね。自己資本比率が高い筆者好みの企業も、資産合計に占める現金および預金の割合が多いとはいえませんね。他の3社に至っては、資産合計に占める現預金の割合が少なく、先述のイオンを除けば、利益剰余金よりも低い現金および預金しか保有していません。

名立たる大企業も実は「STOCK RICH CASH POOR(資産を多く持つが、少額の現金しかない)」なのかもしれません。

上場企業ですから、社会一般から見れば、多額の現金を保有していることになるでしょう。しかし、展開する事業の規模や、擁する従業員の数などを踏まえると、必要な額の現金を保有しているに過ぎないのではないでしょうか?

選挙運動期間が終わったので、本稿をUPしました。