収入が多くてもお金で苦労する人がいます。その一方で、平均的な収入であっても金融リテラシーが高ければ、生涯にわたりお金に苦労することなく、豊かに暮らせるかもしれません。お金で苦労する人には、それなりの理由がありそうです。本記事では、金融リテラシーの低い人がやってしまいがちな3つの行動を解説します。

- 金融リテラシーとは、「お金に関する知識・判断力」を指す

- 金融リテラシーを高めることで健全な家計管理や資産形成の実現が期待できる

- 金融リテラシーが低いと金融トラブルや詐欺被害に遭う可能性も高まる

国家戦略になった金融リテラシーの向上

岸田政権が掲げる資産所得倍増プランが少しずつ動き始めてきたようです。金融庁が8月末にまとめた2022事務年度金融行政方針の中にこんな一文がありました。

国民の安定的な資産形成のため、「資産所得倍増プラン」を策定することも踏まえ、NISAの抜本的拡充や国民の金融リテラシーの向上に取り組むとともに、金融事業者による顧客本位の業務運営の確保に向けた取組みを促す

要するにNISAをもっと魅力的で使い勝手の良い制度にするのとともに、それを使いこなすためにも、国民の金融リテラシー向上に向けて国を挙げて取り組むことを検討する、というわけです。まずはこれが資産所得倍増プランのスタート地点といえるでしょう。

とはいえ、NISAの拡充はともかく、金融リテラシーの向上といってもピンと来ない人も少なくないかもしれません。そもそも金融リテラシーとはどのような知識や能力を指すのでしょうか。

金融庁では、金融リテラシーを「お金に関する知識・判断力」と定義しており、最低限身につけるべき金融リテラシーとして、「家計管理」「生活設計」「金融知識及び金融経済事情の理解と適切な金融商品の利用選択」「外部知見の適切な活用」を挙げています。

※金融庁が定義する「最低限身に付けるべき金融リテラシー(知識・判断力)」はこちら

また、金融広報中央委員会(知るぽると)には、「金融リテラシークイズ」というコンテンツがあるので、一度それをやってみれば、現状の自分の金融リテラシーがある程度わかるでしょう。

「日本人は金融リテラシーが低い」は本当か

「日本人は金融リテラシーが低い」――。そんなふうに言われることがあります。本当に日本人の金融リテラシーは低いのでしょうか? 全国の18~79歳の個人30,000人を対象に知るぽるとが行った「金融リテラシー調査2022」の結果を確認してみましょう。

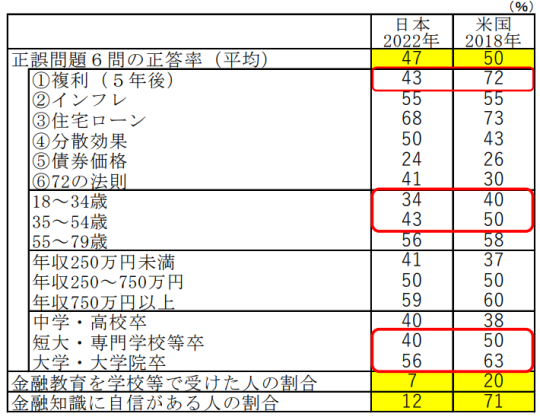

下の表は「金融リテラシー調査2022」のポイントに掲載されている、日本と米国の比較です。正誤問題6問の正答率(平均)は日本47%、米国50%で大差はありません。

出所:金融広報中央委員会「金融リテラシー調査(2022)のポイント」

6つの問題の正答率を確認してみると、①複利(5年後)で大きな差が出ていることがわかります。しかし、それ以外の問題は日米でそれほど大きな差はみられません。この比較結果を見る限り、投資先進国の米国は金融リテラシーが高く、それに比べて日本人は金融リテラシーが低い、と断定することはできそうにありません。

ただし気になったのが、表の最後にある「金融知識に自信がある人の割合」です。これは「金融知識に自信がある人」(「とても高い」と「どちらかといえば高い」との合計)の割合とのことですが、米国71%に対し、日本は12%と大きく見劣りしています。やはり、日本はもっと金融リテラシーの向上に国を挙げて取り組むべきなのかもしれません。

金融リテラシーが低い人がやりがちな3つの行動

金融リテラシーが低いと、どのようなデメリットがあるでしょうか。

例えば、先述した金融庁の金融リテラシーの定義に基づくと、収入以上にお金を使いすぎるなど、健全な家計管理ができないかもしれません。生活設計が上手にできなければ、ライフイベントに備えてお金を貯めたり、備えたりすることも難しいでしょう。

それ以外にもよくわからない金融商品に投資ししたり、詐欺被害に遭う確率も高まってしまうかもしれません。そして「外部知見の適切な活用」ができないと、詐欺やお金にまつわるトラブルに遭っても誰に相談すればいいかわからず、一人で抱え込んでしまい、さらに状況が悪化する……なんてことにもなりかねません。

以下では、金融リテラシーが低い人がやりがちな行動を3つご紹介します。

①投資=ギャンブルと考えて敬遠する

金融リテラシーの低い人は、投資・資産形成とギャンブルの区別がついておらず、敬遠している人が多くいます。

投資や資産形成とギャンブルは、まったく違うものです。ギャンブルは、誰かが儲かれば誰かが損をするゼロサムゲームの仕組みになっています。それ以前の問題として、基本的にギャンブルは、胴元(主催者や運営会社)が必ず儲かるようにできているため、プレイヤーの多くは損をするようにできているのです。

一方、投資や資産運用は、経済成長にあわせて多くの人が利益を得られるプラスサムの性質があります。投資についてしっかり学び、適切な金融商品を選べるようになれば、将来に向けて効率的にお金を増やすことができるようになるでしょう。

②固定費の負担の重さに気がつかない

近年、定額支払いのサブスクサービスが注目を集めており、実際に多くの人が利用していることでしょう。サブスクサービスは、毎月の支払い額は大きくありませんが、毎月積み重なってくると大きな出費になります。不要なサブスクは解約するに限ります。

また、無駄な保険に加入している人も要注意です。特に金融リテラシーが低い人は、不要な保険に加入していたり、保障が重複したりしがちです。

定期的に加入している保険を見直すことで、無駄な出費をなくすようにしましょう。

金融リテラシーを高めれば「アレっ、今月もうお金ない……」なんてこともなくなる……かも

③自分が理解できないものに投資をする

金融リテラシーが低い人の中には、自分が理解できないものであっても、人に勧められて投資してしまうケースがよくあります。投資や資産運用を毛嫌いするのは非常にもったいないことですが、周囲の儲け話を鵜呑みにして内容を理解せずに投資をするのは、さらに大きな問題です。特に投資初心者は、理解できない金融商品に投資をするのではなく、自分が理解できる仕組みや範囲の金融商品に投資するようにしましょう。

豊かな人生を送るためにも、金融リテラシーを高めよう

人生100年時代といわれ、退職してから亡くなるまでの期間が長くなっています。年齢を重ねるごとに介護のリスクが高まったり、医療費などもかさむ可能性が高くなるでしょう。若いうちから金融リテラシーを身につけ、資産寿命を伸ばす重要性がますます高まっています。

金融リテラシーが高ければ高いほど、特殊詐欺や投資詐欺にもひっかかりにくくなるでしょう。金融リテラシーを身につけることで、自分の資産を守ることにもつながります。

近年はiDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)など、個人の資産形成に資する非課税制度が充実したことも手伝って、投資にチャレンジする人が着実に増えています。また、高校の家庭科で金融教育の授業がスタートしました。そうした背景もあり、私たち日本人の金融リテラシーも徐々に向上していくことが予想されます。より良いお金との付き合い方を実現するために、金融リテラシーを高める自助努力をしていきたいものです。