バリュー株投資とは、あのウォーレン・バフェット氏も実践しているという、企業の実力に対して株価が割安と考えられる株式を買う投資手法です。本記事ではバリュー株投資の魅力やグロース株投資との違い、バリュー株を見分けるための指標と、バリュー株を投資対象とする代表的な投資信託を紹介します。

- バリュー株は「割安株」とも呼ばれ、コロナ禍以降はパフォーマンスが相対的に良好

- バリュー株はグロース株(成長株)と比較して、値動きは小さく配当は高い傾向

- バリュー株の基準となる指標にはPBRやPERがある。投資信託の活用も考えたい

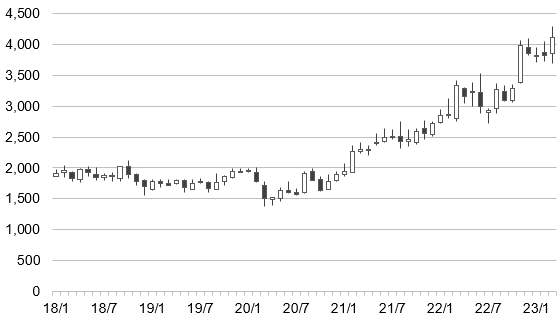

「投資の神様」の異名を持つアメリカの著名な投資家で、御年92歳のウォーレン・バフェット氏が、日本の商社の株式を買い増す意向を表明したことが話題になりました。バフェット氏が商社というビジネスに着目して、いわゆる5大商社(三井物産、三菱商事、伊藤忠商事、住友商事、丸紅)の株式をそれぞれ5%取得したのが2020年。その後も段階的に商社の保有比率を増やし、先日の発言ではさらに9.9%程度まで引き上げるという方針を示しました。

バフェット氏が日本の総合商社の株を買い増したことは大きな話題になった

Salma Bashir Motiwala / Shutterstock.com

バフェット氏の投資スタイルは「バリュー株投資」と評されます。バリュー株投資とは「割安株投資」とも呼ばれ、企業の実力に比べて株価が割安だと判断した銘柄を買う手法です。もっともバフェット氏の場合は、割安と判断したらどんな銘柄でも買うのではなく、誰もが知るアメリカの有名企業を対象に「下がったら買う」を繰り返しながら、長年にわたって成功をおさめてきた点が特筆されます。

そんなバフェット氏が選んだ日本株が、メーカーでもIT企業でもなく総合商社だったことは、日本の投資家にも驚きを持って受け止められました。その影響もあったのか、このところの商社株の動きはおおむね好調です。

※2018年1月~2023年3月、月足

そこで今回は、バリュー株投資について掘り下げていきたいと思います。

バリュー株とグロース株の特徴と違い

バリュー株とは、先述のように企業の本来の価値と比べて割安とみなされる株式のこと。このバリュー株と対をなすのが「グロース株」で、こちらは日本株で「成長株」と呼ばれます。バリュー株とグロース株の特徴は以下のとおりです。

バリュー株の特徴

・企業価値と比較して割安であると考えられる株式

・業績が安定した企業が多く、株価の値動きは比較的小さい傾向

・グロース株と比較して配当が高い傾向がある

グロース株の特徴

・将来性を期待され、業績の拡大が見込まれる株式

・好況時にはバリュー株と比較して株価の値上がりが大きい傾向

・値動きは大きい傾向だが、大きなリターンを得られる可能性がある

世界の株式市場を眺めてみると、1970年代から2006年頃まではバリュー株が優位な環境でした。その後は2020年のコロナショックの頃まで、グロース株が優勢となりました。コロナ禍以降は再びバリュー株が盛り返して、2023年時点でもバリュー株の方がパフォーマンスは良いようです。バフェット氏もそうした時代の変化を敏感に感じ取って、日本の総合商社に目を付けたのかもしれません。

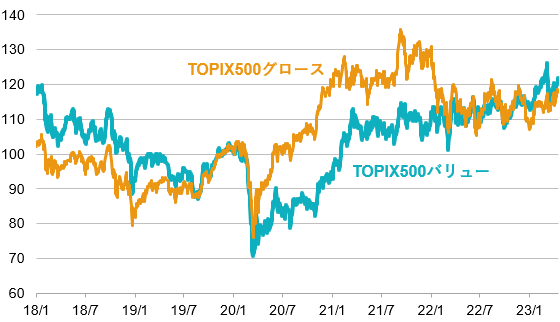

日本のバリュー株とグロース株の動向を示す指標のひとつに、東京証券取引所が算出する「TOPIX500バリュー」「TOPIX500グロース」があります。2020年から2021年にかけてはグロースが優勢でしたが、2022年以降はバリューの方がやや上回っているようです。

※2018年1月~2023年3月。2020年1月6日を100として指数化

バリュー株を見つけるための指標

ところで、先ほど紹介した2つの指数では、どのような基準でバリュー株(割安株)とグロース株(成長株)を分けているのでしょうか?

東証の株価指数のファクトシートには、以下のように書かれています。

TOPIX等の構成銘柄を連結PBR(株価純資産倍率)などの指標を用いて、銘柄群をバリュー又はグロースといったスタイル別に区分

出所:株価指数ラインナップ(日本取引所グループ)

東証はPBRなどの客観的な指標によって、バリューとグロースを分類しています。ここからは、一般的にバリュー株かどうかを判断するのに使われる指標について説明します。

PBR(株価純資産倍率)

東証が基準にしているPBRは株価が割高か割安かを判断する重要な指標のひとつです。以下の計算式で算出します。

PBR = 株価 ÷ 1株当たり純資産

※純資産とは、貸借対照表に表示される項目で、企業の資産総額から負債総額を引いた金額のこと。純資産を発行済み株数で割ったものが1株当たり純資産。

一般的にPBRが1倍を割っていると、その銘柄は割安だと判断されます。PBRは証券会社の取引ツールや投資情報サイトなどで調べることができます。

PER(株価収益率)

PBRが純資産に基づく指標なのに対して、PERは「純利益」に着目した指標です。純利益とは、企業が1年間の活動によって得た利益から、法人税などのコストを除いて残った利益のことです。

PERは、以下の計算式で算出します。

PER = 株価÷1株あたり純利益(もしくは時価総額÷純利益)

PERは15倍より高いか低いかで、その銘柄が割高か割安かを判断するのが一般的です。15倍を下回っていれば、その銘柄は割安だということができます。

ただし、PBRやPERなどの指標はあくまでも目安のひとつにすぎません。たとえPBRが1倍を下回っていても、その企業の業績が良くなければ、いくら投資しても利益は望めません。業績や財務状況はもちろんのこと、業界の動向や市況など、さまざまな要素を総合的に判断しながら銘柄を選ぶことが大切です。

投資信託でバリュー株に投資する

バリュー株の投資で成功するためには、上記の指標や企業の業績、将来性などを基準にしながら、適切な銘柄を選ぶことが大切です。

個別株を選ぶのが難しい場合や、複数のバリュー株に分散投資したい場合は、バリュー株を対象とした投資信託を活用するという手もあります。

バリュー株を投資対象とする投資信託の一例を紹介します(以下、データ2023年3月31日時点)。

三井住友DS日本バリュー株ファンド

設定日は1999年と非常に歴史が古い、国内のバリュー株を対象とする投資信託です。設定来の騰落率は+163.7%で、TOPIX(配当込み)の+36.5%を大きく上回っています。

組み入れ上位銘柄は、三菱UFJフィナンシャル・グループ、NTT、ソニーグループ、豊田自動織機、第一生命ホールディングスと、名だたる大企業ばかりです。

設定日:1999年7⽉30日

純資産総額:149億円

過去1年騰落率:+4.8%

過去3年騰落率:+69.3%

購入時手数料:上限3.3%(税込み)

信託報酬:年率1.672%(税込み)

運用会社:三井住友DSアセットマネジメント

(2023年3月31日時点)

米国割安株ファンド(愛称:ザ・バリューハンター)

こちらは米国株を対象とした投資信託です。過去3年騰落率は+86.1%で、同期間のS&P500指数(+59.0%)を上回りました。アメリカのバリュー株の強さがうかがえます。

組み入れ上位銘柄は、「オライリー・オートモーティブ」「ディアジオ」「リバティ・ブレーブス・グループ」など、日本人にとってはなじみが薄いものの、現地ではよく知られている企業です。

設定日:2014年3月19日

純資産総額:37億円

過去1年騰落率:-2.4%

過去3年騰落率:+86.1%

購入時手数料:上限3.3%(税込み)

信託報酬:年率1.903%(税込み)

運用会社:アセットマネジメントOne

(2023年3月31日時点)

フィデリティ世界バリュー株式ファンド

投資対象は世界のバリュー株ですが、2023年2月末時点の投資対象国は、アメリカが83.7%と大部分を占めます。上位組み入れ銘柄も10社中9社がアメリカで、残る1社はカナダの企業です。

比較的新しい投資信託で、過去3年の騰落率は上記の2商品とは比較できないものの、設定来(1年7カ月)の騰落率は+14.1%となっています。為替ヘッジあり・なし、年2回決算・毎月決算の、A~Dコースの4種類があります。

※Bコース(年2回決算・為替ヘッジなし)

設定日:2021年8月10日

純資産総額:500.1億円

過去1年騰落率:-4.8%

設定来騰落率:+14.1%

購入時手数料:上限3.3%(税込み)

信託報酬:年率1.65%(税込み)

運用会社:フィデリティ投信

(2023年3月31日時点)