宮崎県延岡市で保険業や資産運用のアドバイスに携わる小田初光さんが、地方で暮らす生活者のリアルな視点で、お金に関するさまざまな疑問に答えます。今回は、日経平均株価が史上最高値を更新したことを受けて、「バブル崩壊」への懸念がぬぐえない中での資産運用のあり方や、投資信託の選び方について考えます。

- 日経平均株価が34年ぶりに史上最高値を更新。その背景には日銀の金融緩和がある

- 2本の日本株のアクティブ型投資信託は、20年以上を経て基準価額に大きな差

- 今の株価がバブルなら、使う用途があれば一部解約。なければじっくり待てばいい

日経平均株価が史上最高値を付けた歴史的な日

【質問】

とうとう日経平均が史上最高値を更新しました。市場関係者などお祝いムードみたいですが、5年前に始めた私の投資信託も、少しですが増えました。そろそろ解約してお金を引き出して、新たに何かを買って運用するかした方がいいのか、考え中です。引き続きの運用、大丈夫なのでしょうか?

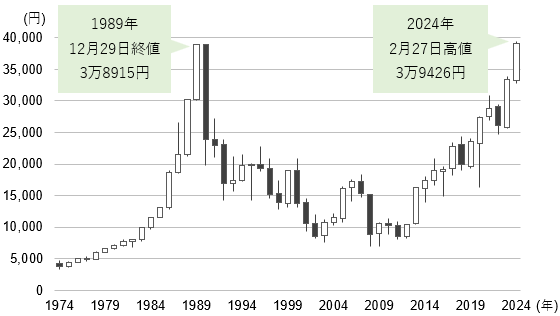

2024年2月22日は金融関係者、投資家にとって歴史的な日となりました。私もその一人です。日経平均株価の史上最高値、3万9098円をやっとこさ歴史に刻んだのです。1989年12月のバブル期の最高値3万8915円から、実に34年あまりのことです。逆に言えば、日本経済は低迷期がそれだけ長かったということです。

その間、政府と日本銀行の景気を高める手法といえば、株価の下支えと、お金の供給を増やすことが中心でした。2009年3月のバブル後最安値7054円は、さかのぼるとそこから25年前、1980年代の日米自動車摩擦の時代の水準まで下落してしまいました。その後に行われた景気政策は、2012年からのアベノミクス相場に乗っかった、2016年1月からの日本銀行のマイナス金利政策と長期国債・ETFの買い支えにあります。

金融緩和を続けてきた結果として、株価は上がった

マイナス金利政策を簡単に説明すると、民間銀行が日本銀行の当座預金にお金を預けた場合、金利を付けないでマイナスとしますよ(金利を取りますよ)、つまり民間の金融機関が金利を払わなければならないということです。要は「銀行はお金を貸し出しなさい」という政策で、銀行が企業などにお金を貸すことによって、経済を循環させて景気を良くする効果を狙ったものです。

そして日銀による国債の大量の買い入れは、金融市場に資金を供給していくことになります。国債は価格が上昇すると利回りが低下するという関係がありますので、国債の買い入れが増額して市場での需給環境がタイト化すれば、国債の価格は上がり長期金利は下がると考えられています。一方で、金利を上げれば日銀の財務状況が苦しくなるというジレンマも抱えています。

そして極めつけはETF、J-REITの大量買い入れです。日銀は自ら株を保有して株価を安定させるという「量的・質的金融緩和」を進めました。この大量の株式は、どこかで売らないといけない状況にあります。

これらの金融政策の結果が今であることを、覚えていてください。

1989年のバブル崩壊のときと似ている

「今の株価が高値でバブル崩壊も近いのでは?」とか、「いやまだまだ通過点で、日経平均は5万、6万を目指す」などと言う金融アナリストもいます。さまざまな意見がありますが、私はどっちも正解であるのかなと考えています。短期では売り、長期では買いでしょう。

今の相場は現金、預金がジャブジャブの、ばらまき(過剰流動性)の状態にあります。思い出されるのは、1985年から1988年のバブル崩壊前に起こした、「円高不況からの脱却のため、公定歩合(政策金利)を史上最低に引き下げる金融緩和政策で、株価を活況化させる」政策。その結果、1年後のバブル崩壊につながりました。もうおわかりでしょうが、今の政策に似ていませんか?

1989年のバブル崩壊との違いは、今は円高ではなく円安であることと、バブル期当時の物価は安定したことです。とはいえ、最近の量的・質的金融緩和のような、通常にはない規模でのお金の供給があった場合、近いうちに株価の暴落もあり得るのを覚悟して投資を行わなければいけません。金融庁は新NISAを普及させるため、ホームページなどでいろいろな例をあげながら儲かるシミュレーションを作成していますが、運用するのはあくまでもリスク商品であることを言わないと、初心者は錯覚を起こしてしまいます。

NISAでは商品をしっかり吟味することが重要

NISAは儲からないと始まりません。なぜなら通常の投資と違い、損があった場合に利益との相殺(損益通算)ができません。損をするしかないのです。だからこそ、投資初心者は商品を吟味する必要があるのです。

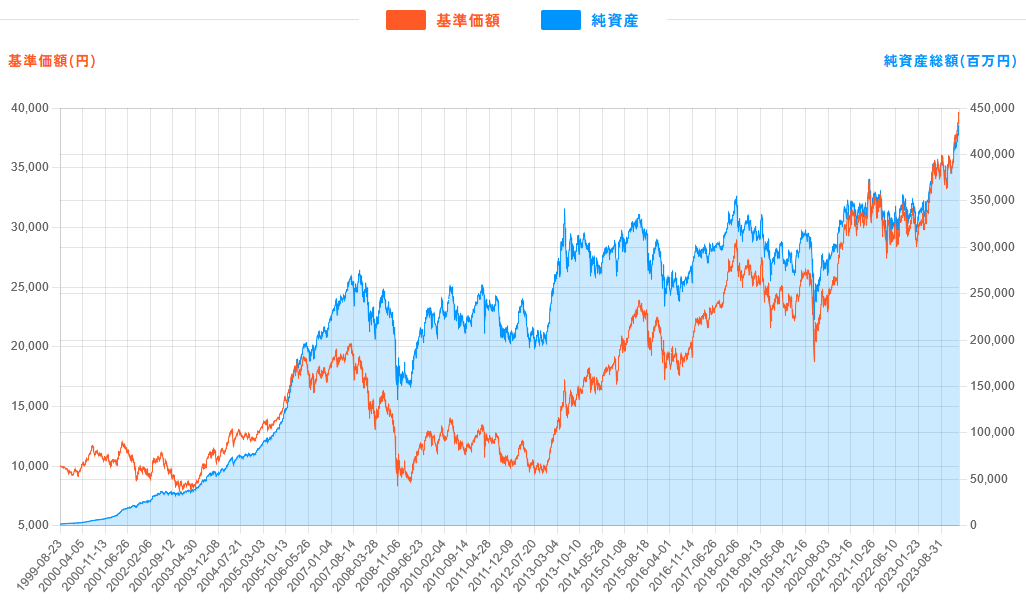

ここで、日本株を主体とした2つのアクティブ運用ファンドで比較を行います。2000年2月に基準価額1万円で設定された、ある「日本株戦略ファンド」は、投資家に大々的に案内して、1兆円規模のお金を集めて話題となりました。ところがその年にITバブル崩壊、2001年米同時多発テロ、2003年りそなショック、2008年リーマン・ショックなどを経て、2009年までに基準価額が約3,600円と、60%以上も下落しました。

100万円で買った方は30万円くらいになり、当然ながら投資家は我よ我よと解約に走ります。結果、純資産総額も大幅に減り、運用どころではなくなってしまいました。2024年2月27日の基準価額は15,707円まで回復していますが、純資産総額は約550億円弱になってしまいました。

しかし、同時期の1998年8月、基準価額1万円で設定された、「サラリーマン向け」とも言われた『さわかみファンド』は、純資産総額が数億円で始まっています。現在はどうなっているのかというと、2024年2月27日の基準価額は39,681円。純資産総額は約4310億円となっています。100万円預けっぱなしであれば、約400万円になっていることになります。

出所:さわかみ投信ホームページ

約24年たった今、商品の価格を比較していくと、運用の違いも分かってくるものです。

今話題の中心である「オールカントリー」「S&P500」はインデックス型の世界株式の投資信託ですが、旬であるテーマ型の商品にも、多くの方が飛びつくのは理解できます。しかし、先に挙げた商品のような現象を、今の投資初心者が繰り返さないという保証はありません。商品選びを間違えると、投資金の半分が失われる可能性もあります。

お金を増やすためには、アクティブ型であれば「さわかみファンド」のような長期投資を指向する商品を選ぶのが原則です。一方で、パフォーマンスが悪い時の投資家の心構えも大事なものになってきます。商品を買う際は「じっくり時間をかけて、別商品と比較する」。長期投資をするならば、今の株価はバブルであるのは間違いないので、利益が出ている場合の考え方は、使う用途があれば一部解約。すぐに使う用途がなければ、何もしないでじっくり待てばいいと思います。