投資信託を活用して形成した資産を取り崩すケースは大きく2つあります。1つは子どもの進学にかかる入学金、授業料などの教育費や住宅購入の頭金を得るために一部を売却するケースです。このケースでは、必要な金額を指定して売却するのが一般的です。

もう1つのケースは、老後(退職)後の生活費の足りない部分を補うために継続的に取り崩すケースです。このケースでは「定額取り崩し」「定率取り崩し」「定口取り崩し」の3つの取り崩し方法があります。

この記事では、老後(退職)の取り崩しケースに焦点を当てて、それぞれの取り崩し方法の概要とメリット、注意点について解説していきます。

- 定額取り崩しは、運用状況によって資産寿命が短くなるリスクに注意

- 定率取り崩しは純資産残高の増減で取り崩し額も変わり、資産寿命が長くなる

- 定口取り崩しは取り崩し額が変動するが、予定した期間で確実に終了する

投資信託の特徴について確認

3つの取り崩し方法(定額・定率・定口)の概要とメリット、注意点を説明する前に、投資信託の主な特徴について確認します。

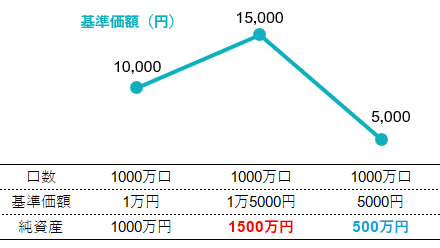

投資信託は、投資先(株式や債券、REIT=不動産投資信託など)の価格変動により日々基準価額が変動します。保有している口数が変わらなければ、図表1のように、基準価額が上昇すると純資産は増え、基準価額が下落すると純資産が減ります。

また、過去の実績をもとにして、ある期間における平均利回りは計算できますが、各年度の利回りは図表2のように変動し、一定ではありません。

このことが取り崩し金額や期間に影響を与えます。

以下、それぞれの取り崩し方法(定額・定率・定口)の概要とメリット、注意点について見ていきます。

3つの取り崩し方法の概要とメリット

ここでは、投資信託の3つの取り崩し方法である「定額取り崩し」「定率取り崩し」「定口取り崩し」の概要とメリットについて解説していきます。

注意点については、次の章で解説します。

定額取り崩しとは

定額取り崩しは、一定の金額を定期的に継続して取り崩していく方法です。

取り崩す金額を一定に保つことができる点がメリットになります。

定率取り崩しとは

定率取り崩しは、資産残高に一定の率をかけて求めた金額を取り崩していく方法です。

たとえば、資産残高1000万円を10%の定率で取り崩すと、1回目の金額は100万円(1000万円×10%)になります。2回目以降も資産残高に定率をかけて取り崩す金額を計算します。

メリットは、資産残高がある限り取り崩すことが可能な点です。それにより、通常は他の取り崩し方法に比べ資産寿命を長くすることが期待できます。

定口取り崩しとは

定口取り崩しは、投資信託の一定の口数を定期的に取り崩していく方法になります。

取り崩す期間に応じて、1回ごとの取り崩し口数が計算できる点がメリットです。

たとえば、総口数1000万口を20年で取り崩すと、毎年取り崩す口数は50万口(1,000口÷20年)になります(追加購入や分配金再投資を行わない場合)。

定額・定率・定口の3つの取り崩し方法の注意点

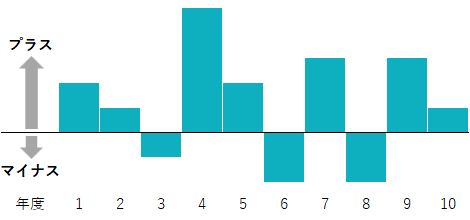

ここでは、予定取り崩し期間、取り崩し当初の投資信託の口数、取り崩し時の投資信託の基準価額を設定して、それぞれ(定額・定率・定口)の取り崩し方法の注意点について見ていきます。

設定は以下のとおりです。

- 予定取り崩し期間は10年

- 当初の取り崩し時の基準価額は10,000円(1万口あたり)

- 総口数は1000万口、純資産は1000万円

- 各取り崩し時の基準価額は下記の図表3~5の通り

定額取り崩しの注意点

定額取り崩しでは、毎年末に100万円を取り崩すケースでシミュレーションしています(図表3)。取り崩し時の純資産残高は「基準価額(1万口あたり)×残口数」で計算しています。

3年~5年目にかけて基準価額が低い時期が続いたため、その時期に100万円を取り崩すには、より多くの口数を売却する必要があります。そのため純資産総額の減り方も早くなり、9年目の取り崩し後には純資産残高が100万円を下回ってしまいました。

注意点は、運用状況によっては、予定した期間を下回る(資産寿命が短くなる)リスクがある点です。

逆に基準価額が上昇すると取り崩す口数が減り、純資産残高も増えて資産寿命が延びる場合もあります。

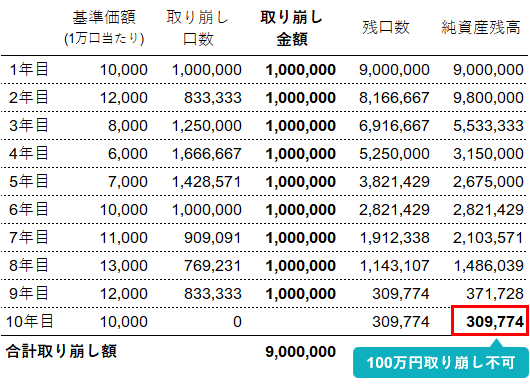

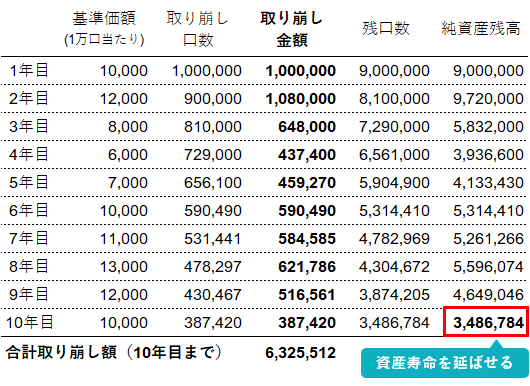

定率取り崩しの注意点

図表4は、毎年定率10%で資産を取り崩したケースのシミュレーションです。取り崩し時の純資産残高は、「前年度の残口数×基準価額(1万口あたり)÷10,000」で計算しています。

定率取り崩しの場合は、純資産残高に定率をかけて取り崩し金額を求めます。そのため、純資産残高が大きければ取り崩し金額が多くなり、小さければ少なくなります。注意点は、純資産残高の増減により取り崩し額も増減する点です。

図表のケースでは、基準価額の下落により純資産残高が少ない時期がありました。そのため取り崩し額も少なくなり、逆にそのことが資産寿命を延ばす方向に働いています。

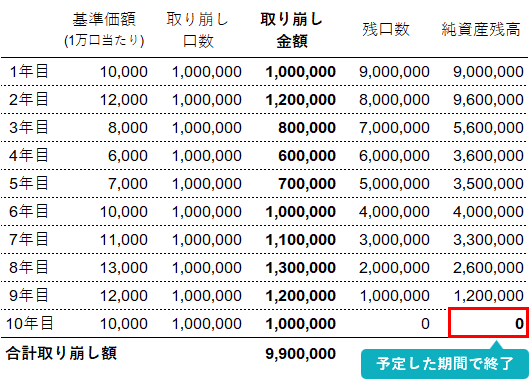

定口取り崩しの注意点

図表5は、毎年100万口を定口で取り崩したケースです。純資産残高は「当年の基準価額(1万口あたり)×残口数÷10,000」で計算しています。

定口取り崩しでは、基準価額の変動により取り崩し額が変動します。注意点は、基準価額が高い時には取り崩し金額が多くなる、基準価額が低い時は少なくなる点です。

一方、資産寿命は予定した期間で確実に終了する点が、他の取り崩し方法との違いです。

まとめ

以上、投資信託の定額・定率・定口の取り崩し方法の概要とメリット、注意点について見てきました。

図表6は、それぞれの取り崩し方法における取り崩し金額と資産寿命を比較した表です。

| 定額取り崩し | 定率取り崩し | 定口取り崩し | |

|---|---|---|---|

| 取り崩し金額 | 一定 | 残高により変動 | 基準価額により変動 |

| 資産寿命 | ・運用状況により期間が変動 ・予定していた取り崩し期間前に資金の枯渇する場合あり |

・運用状況により期間が変動 ・資金残高がある限り取り崩し期間は継続 ・資産寿命は3つの取り崩し方法の中で最も長い |

・予定期間で終了 |

取り崩し方法は1つに絞る必要はなく、時期などに応じて途中変更することもできます。

それぞれの取り崩し方法の概要やメリット、注意点を理解して、ご自身にあった取り崩し方法(出口戦略)を考えてみましょう。