2022年10月の1ドル=152円をピークとして、為替相場は円高に進んでいます。しかし、今の円高もいつまで続くか分かりません。長い目で見れば、円高・円安の両方の局面に備える投資が必要になります。「為替ヘッジ」とは、為替変動から資産を守る考え方です。為替ヘッジとは何か、為替ヘッジあり・なしの投資の違いは何かを解説します。

- 米国株を買って、株価が上がっても為替が円高になれば損失が出る場合もある

- 為替リスクの影響を抑えるのが為替ヘッジ。為替ヘッジありは円高局面に強い

- ヘッジコストに注意しながら、為替ヘッジあり・なしをうまく組み合わせる

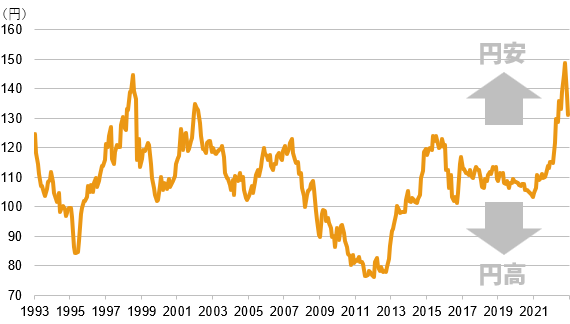

為替相場は円安と円高を繰り返してきた

円安ドル高が大きく進んだ2022年。しかし10月に1ドル=150円台を記録すると、以後の為替相場は円高に進みました。とはいえ、2022年1月時点の為替は1ドル=115円前後。2023年1月は130円程度ですから、1年前と比べればまだまだ円安であり、ここからさらに円高方向に為替が動く可能性は十分にあります。

市場の予想も、2023年は円高傾向が続きそうだという意見が多く、資産運用においても円高に備える必要がありそうです。しかし、たとえ今年が円高の年だとしても、2年後、3年後にはまた円安になる可能性も考えられるため、「結局何に投資すれば良いのか分からない」という方も多いのではないでしょうか。

過去30年間のドル/円のチャートを見ると、ドル/円の為替レートは70~150円の間を動いており、どちらか一方に動き続けることはありませんでした。したがって、円安をあてにして外国株などに投資したとしても、やがて為替は円高に戻り、場合によっては含み益が消えてしまうこともあるのです。

為替リスクの影響を抑える「為替ヘッジ」

為替ヘッジとは、為替変動の影響を抑えて投資をする仕組みのことです。

米国株式や、米国株を投資対象とする投資信託のような海外資産に投資をする場合、資産そのものの価値の変動だけでなく、為替変動の影響も受けます。例えば米国株の場合、株価が上昇しても、為替が円高方向に動くと、株高によるプラスと円高ドル安のマイナスが相殺されてしまい、受け取れる利益が減るだけでなく、場合によっては元本割れすることもあるかもしれません。

反対に、米国株が下落しても、為替が円安方向に動くと、損失が軽減されるだけでなく、場合によっては利益を受け取れることがあります。実際に2022年の秋頃までは、米国株は値下がりした一方で円安ドル高が急激に進んだために、S&P500に連動するインデックスファンドなどを持っていた人は利益を出すことができました。

このような為替リスクの影響を抑えて、もとの資産の値上がりや値下がりがそのまま反映されるようにする仕組みが為替ヘッジです。為替ヘッジをしている投資信託に投資をすれば、円高・円安といった為替変動の影響が減り、米国株などの資産そのものの価値が価格に反映されるようになります。

為替変動に振り回されない投資をしたい方は、「為替ヘッジあり」の投資信託を選ぶようにしましょう。ただし、為替ヘッジをしても、為替変動の影響が完全にゼロになるわけではないので、その点は注意が必要です。

為替ヘッジなし・ありで値動きはどう変わる?

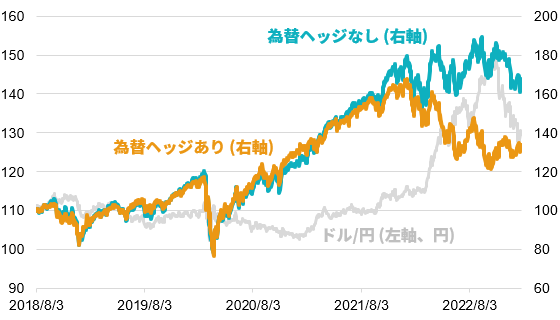

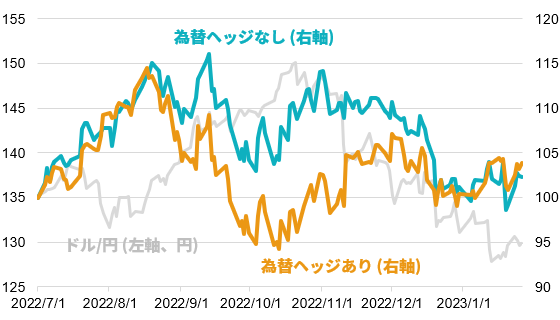

為替ヘッジの効果については、同じ投資対象に対して為替ヘッジなしとありの2つの方法で運用する投資信託を見ると分かりやすくなります。米国を代表する株価指数であるS&P500を対象とするETFで、『上場インデックスファンド米国株式(S&P500)』(1547)と、『上場インデックスファンド米国株式(S&P500)為替ヘッジあり』(2521)の値動きを比較したのが、以下の2つのグラフです。

※ETFの価格(取引所価格)は終値。2018年8月3日を100として指数化

※ETFの価格(取引所価格)は終値。2022年7月1日を100として指数化

為替ヘッジなし・ありで値動きを比較すると、2018年8月を起点とすると今のところ為替ヘッジなしの方が成績は良好です(図表2)。しかし、2022年11月以降の為替が円高に動き始めた局面では、為替ヘッジなしは円高を反映して価格が下がり、一方、為替ヘッジありは値上がりが見られています(図表3)。

このように為替ヘッジありの投資信託は、為替が円安から円高へと動く局面に強いといえます。為替相場による影響が相反する投資信託を組み合わせたり、為替ヘッジのある投資信託に投資をしたりすることで、大切な資産を守っていきましょう。

円安から円高への転換に備える「為替ヘッジあり」

為替が円安に動いているときは、「為替ヘッジなし」の方が利益が出ます。しかし、先に述べたように過去に為替が円安に動き続けたことはなく、円安と円高を繰り返してきたことからも、ある程度円安が進んだら円高に転じる可能性が高くなるので、円安の恩恵で増えた資産を守るためには、円高に備えることが必要になります。例えば、為替ヘッジなしの投信やETFを一部売却して、為替ヘッジありに切り替えると、円高の影響を抑えることが期待できるでしょう。

ただし、為替ヘッジありの投資信託やETFを選ぶ際にはひとつ重要な注意点があります。「ヘッジコスト」と呼ばれるコストの存在です。ここでは詳しい説明を省きますが、例えば米国株が投資対象の場合、為替ヘッジを行うと、日本円と米ドルの金利の差に応じて、投資信託やETFの価格が下がることになります。現在、日本の政策金利は0%以下ですが、米国は4.25~4.5%と大きな開きがあります。この金利差によって、為替ヘッジありの投資信託などの価格は押し下げられ、利益が減ってしまうことになります。

円高にも円安にも備えるために、為替ヘッジありの投資信託のみで資産運用を行う手もありますが、円安時にはリターンが為替ヘッジなしに劣ってしまうだけでなく、ヘッジコストは円安時にも円高時にも発生します。利益の効率を高めるためには、為替ヘッジなしの投資信託も組み合わせることも必要になります。必要に応じて為替ヘッジあり・なしの比率を変更することで、為替変動に強く、なおかつ効率的に利益を狙えるポートフォリオを作りましょう。