資産運用に興味があっても、初心者にとって株式投資のハードルは高いもの。本連載では、現役の証券アナリストが株式投資の魅力や付き合い方をやさしく伝えます。

- 株主還元とは、企業が事業活動で得た利益を株主に返すこと

- 配当は株式投資の魅力のひとつだが、配当性向が高すぎると減配リスクも

- 投資の際は、どのような方法で株主に報いようとしているのかをチェック

企業が事業活動で得た利益を株主に返す「株主還元」

今回のお話は株主還元についてです。

株主還元とは、企業が事業活動で得た利益を株主に返すことです。当年の利益だけでなく、過去の事業の蓄積で貯まった株主のお金である純資産も還元することができます。

還元の方法は、主に配当と自社株買いの2つがあります。

配当の余裕度を示す「配当性向」をチェック

配当は、株主に対して直接現金を渡します。配当の頻度は年1回もしくは年2回の企業が大半ですが、最近は年4回配当を出す企業も増えてきました。

株式投資の魅力のひとつは配当金なので、高い配当を株主に支払う企業は魅力が高いといえます。株主優待は支払う対象が現金から品物に変わった形ですので、性質としては配当に近いです。低金利の現在では、受け取れる配当額を投資額で割り算した配当利回りが銀行預金を大きく上回る企業がほとんどです。

ただし、配当はそれまでに貯めた株主のお金である純資産からも支払うことができますが、通常は企業の利益の範囲内からの配分なので、利益に見合わない配当を支払い続けることは難しいです。そのような企業は減配(配当金が少なくなる)のリスクも高いため敬遠されがちです。

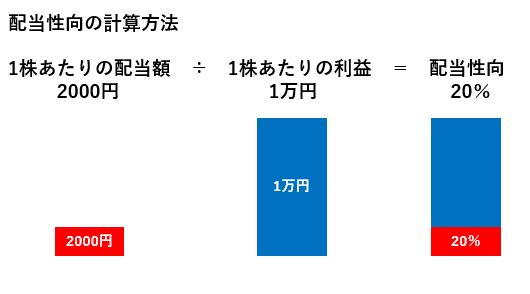

そこで役に立つのが配当の余裕度を示す投資指標の配当性向というものです。配当性向は企業の利益のうち、どのくらいの割合を配当に向けているかを示します。

配当性向は1株の配当額を1株あたりの利益で割り算して求められます。例えば、ある企業の1年間の純利益が1億円で発行株数が1万株だったとすると、1株あたりの利益は1万円となります。この企業の今年の配当が2000円になったとします。この場合は2000円÷1万円で配当性向は20%となります。たとえばこの企業が配当金を8000円にしたとすると配当性向は80%となります。

配当性向が高いということは、株主に対してそれだけ還元しているともいえるのですが、裏を返すと余裕度が低いということになります。利益の額が次の年に1株あたり7000円になったとすると8000円の配当は一部持ち出しとなってしまいますので配当金は下げることになるでしょう。最近は昔に比べて株主還元が重視される傾向にありますので、配当性向の目標値を開示している企業も多くなっています。

発行済株式数が減れば、株主の分け前が増える

もうひとつの株主還元は、企業が発行した株を買い戻す自社株買いです。

自社株買いのメリットのひとつは、企業が市場に対して「自社の株は割安ですよ」とメッセージを送ることができることです。もうひとつは、買った自社株を消却することにより、発行済株式数を減らせること。発行済株式数が減ると利益が一定であっても1株あたりの配当や利益は増えますので、株主にとっては自分の分け前が増えることになります。

配当の額と自社株買いの額を合わせた金額を利益の額で割った数値を総還元性向といいます。総還元性向は、利益のうちどれだけの割合を配当や自社株買いで株主に報いているかを表しています。

株主還元と成長投資、内部留保のバランスが重要

最後に設備投資と株主還元についてのお話をしたいと思います。

株主からすると配当や自社株買いは多ければ多いほど良いことになります。一方で、企業は事業を成長させるための設備投資や研究開発にもお金を回さなければなりません。また、事業が逆風になった時に備えて貯めておく内部留保のためにもお金を残しておかなければなりません。

経営者は株主還元と成長投資、内部留保にバランス良く利益を配分しなければなりません。企業が成長して株価が上昇すれば、株主は配当をもらわずとも値上がり益を得ることができます。企業に投資を行う際は、その企業が利益をどのように配分しているのかを見て、どのような方法で株主に報いようとしているのかをチェックすると、投資に広がりが出てきます。