新型コロナウイルスの影響で、多くの投資信託の基準価額が下落しています。基準価額が下落した状態が続くと、投資信託の分配金を見直す(引き下げる)動きがでてきます。第6回の記事で分配金と基準価額について取り上げましたが、今回は分配金についてもう少し詳しくみていきます。

第6回「分配金? 基準価額? 投資信託に関する用語を知ろう」はこちら

- 投資信託の分配金の内訳は「当期の収益」と「当期の収益以外」

- 翌月繰越分配対象額が減り続けると、分配金が減少する

- ファンドの基準価額回復後には、分配金増額が期待できる

投資信託の分配金の内訳は「当期の収益」と「当期の収益以外」

第6回の記事では、分配金の原資は投資信託の純資産から出るということを大まかに説明しました。今回は、純資産のどの部分が分配金の原資に充てられるかについて、投資信託の運用報告書を参考にみていきます。

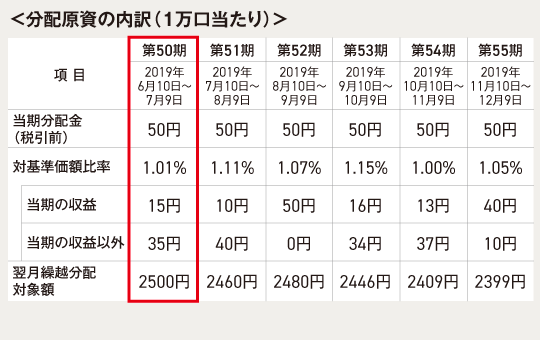

投資信託を運用する運用会社は、一定期間の運用経過について説明するために「運用報告書」を作成します。半期に1回のペースで、定期的に作成するのが一般的です。報告書の中には分配金に関する項目があり、分配原資の内訳について下記のような表が載っています。例えばこの表は、毎月分配型の投資信託の分配原資の内訳を表しています。

一番上の項目の「当期分配金」(以下:分配金)は、投資信託の保有者に支払われる1万口当たりの分配金額です。投資信託の分配金は、大きく「当期の収益」と「当期の収益以外」の2種類に分けられます。

例えば第50期の分配金は50円で、その内訳は「当期の収益」15円と、「当期の収益以外」35円となっています。それぞれの中身は、下記のとおりです。

「当期の収益」

=その期間にファンドが受け取った配当金・利子と売買益(含む評価益)

「当期の収益以外」

=①分配金の支払いに回さず、積み立てておいた過去の収益である「分配準備積立金」

+②新たな投資家が投資信託を購入しても、既存のファンド保有者への分配可能額が減らないよう設けられた「収益調整金」

また、一番下の項目「翌月繰越分配対象額」は、1万口あたりの当期の収益以外(分配準備積立金と収益調整金)合計を示します。

「当期の収益」と「当期の収益以外」、「翌月繰越分配対象額」の関係は?

「当期の収益」と「当期の収益以外」、「翌月繰越分配対象額」の関係はどうなっているのでしょうか? 具体例とともにみていきましょう。

「当期の収益」と「翌月繰越分配対象額」の関係

「当期の収益」は、第50期、第51期などその期間中に得た収益のことです。当期の収益は、翌月繰越分配対象額に対してプラスに作用します。また、基準価額を上昇させる要因にもなります。

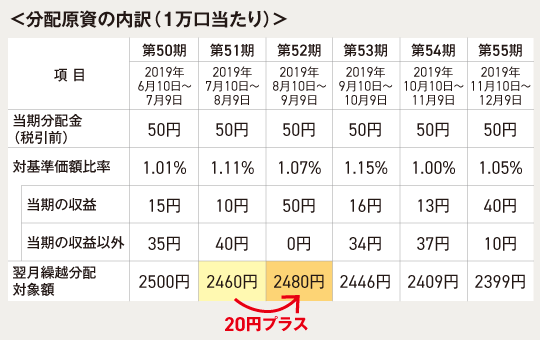

例えば第52期では、当期分配金50円、当期の収益50円、当期の収益以外0円になっています。また、翌月繰越分配金対象額は第51期2460円から第52期2480円と20円増えています。これは、第52期の1万口当たりの当期の収益が70円あり、その内50円を分配金として支払い、20円を翌月繰越分配金対象額に繰入したことを意味しています。

当期の収益70円=分配金50円+翌月繰越分配金対象額20円

「当期の収益以外」と「翌月繰越分配対象額」の関係

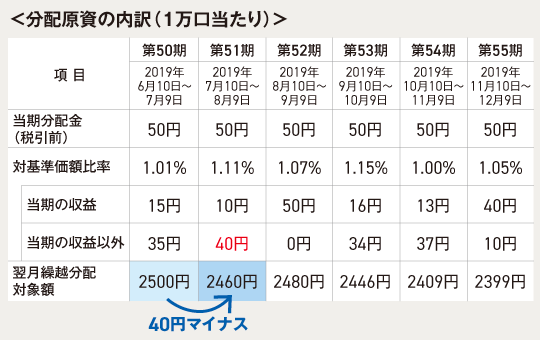

次に、「当期の収益以外」と「翌月繰越分配対象額」についてみていきます。当期の収益以外は、翌月繰越金分配対象額に対してマイナスに作用します。

上図の第50期と第51期の翌月繰越分配対象額の推移は、2500円(第50期)から2460円(第51期)へと減っています。これは、第51期に当期の収益以外から40円支払ったことを意味します。

このように、当期の収益で賄えない金額の分配金を支払い続けると、ファンドの翌月繰越分配対象額はどんどん減っていくことになります。

月の翌月繰越分配金対象額2460円

=前期の翌月繰越分配金対象額2500円-当期の収益以外40円

翌月繰越分配対象額が減り続けると、分配金が減少する

翌月繰越分配対象額が減り続けた場合、その減少するスピードを落とすために、ファンドは当期分配金を引き下げる操作を行います。

分配金を引き下げるタイミングや引き下げ幅については、個々のファンドの考え方により異なります。分配金の回数が年1回とか2回のファンドの中には、分配金を出すこと自体を止めるものもあります。

また、反対に翌月繰越分配金対象額が増えて余裕がでてきた場合には、当期分配金の引き上げが期待できます。

「基準価額」と「当期の収益」の関係

最後に、「基準価額」と「当期の収益」の関係を確認しておきましょう。

当期の収益とは、「その期間に受け取った配当金や利子と売買益(含む評価益)」です。したがって、当期の収益がマイナス(売却損(含む評価損))になることは、基準価額を押し下げる要因になります。

当期の収益がマイナス状態のファンドが従来と同じ金額の分配金を支払い続けると、純資産の一部である翌月繰越分配対象額も減少します。それにより、さらに基準価額を押し下げてしまいます。

ファンドの基準価額回復後には、分配金増額が期待できる

もし今後、投資信託の基準価額の低迷が長引いた場合、分配金の金額を見直すファンドが増えていくと考えられます。

一方、投資家は、ファンドの基準価額が下がっているタイミングでは、同じ投資金額でより多くの口数を購入することができます。その後、基準価額が回復(上昇)すれば、保有している口数が増えたことで、より多くの分配金が受け取れるかもしれません。

知っておきたい資産運用のキホン【第15回】投資信託の「指数」にはどんな種類があるの?はこちら