資産形成をする場合、日本株よりも右肩上がりで成長を続けている米国株のほうが有利だといわれています。そこで今回は、実際に過去の推移を見ながら資産形成において日本株は不要なのかを解説します。

- インデックス投資なら、過去の推移を踏まえれば米国株が有望

- 日経平均の成長性は小さいかもしれないが、日本の個別株には大きな可能性あり

- ただし、個別株投資はハイリスク・ハイリターンであることに留意したい

米国株と日本株、株式指数の差は明らか

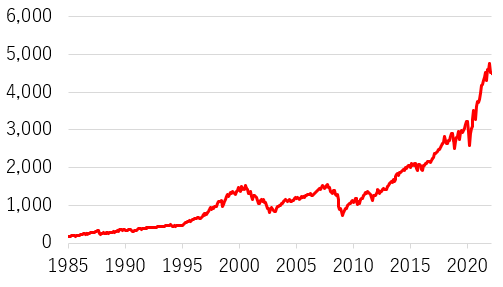

米国株と日本株の差は、株式指数を確認すると一目瞭然です。それぞれの代表的な指数であるS&P500と日経平均株価の長期チャート(月足)を見ていきましょう。

以下のチャートは、S&P500です。

2008年のリーマン・ショック以降からは順調に成長していることが分かります。さらに、2020年のコロナ・ショックで起きた下落からの急上昇は特に注目ポイントです。

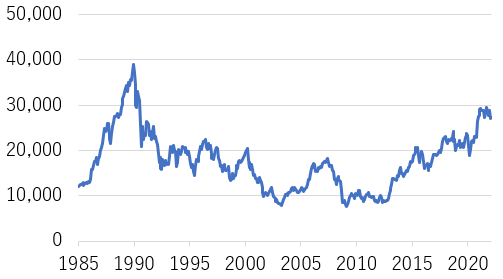

次に、日経平均の過去チャートを見ていきましょう。

パッと見でも、両者の違いが分かると思います。S&P500(上のチャート)は右肩上がりに伸び続けているのに対して、日経平均(下のチャート)は1989年の高値を超えられていません。

過去の株式指数の動向を踏まえれば、資産形成には右肩上がりで成長している米国株のほうが有利になりやすいといえるでしょう。

右肩上がりで成長してきた米国株には割高感も

米国は世界経済の中心的な存在であるため、世界中の投資家から注目されています。

S&P500をはじめとする株価指数が頻繁に史上最高値を更新している米国株と日本株の成長性の違いは明らかです。一方で、最近では「米国株は日本株と比べて割高ではないか?」と指摘されることもあります。実際にS&P500は割高なのか、PERで確認していきましょう。

PERは「株価収益率」という意味で、現在の株価が割安なのか割高なのかを判断するのに役立ちます。投資家にとって重要な指標で「株価(時価)÷EPS(1株当たり純利益)」で求められます。

一般的に、日本株はPER15倍程度が平均とされています。つまり、PERが15倍よりも高い株は割高、低い株は割安と判断されることが多いです。S&P500のPERを確認してみると、2022年1月7日時点で29.46倍でした。そして、日経平均は18.93倍です。

このように、PERで判断するとS&P500は割高感があり、S&P500に比べると日経平均は割安感があるでしょう。しかし、割安感があるからお得に購入できたと思っても、さらに下落することも珍しくありません。

反対に、割高だからという理由で購入できずにいると、さらに成長していく場合に利益を享受できないのが難しいところです。

成長性が高い米国株は魅力だが、PERを見ると今は「割高」なのかもしれない

個別銘柄を見れば日本株も負けていない

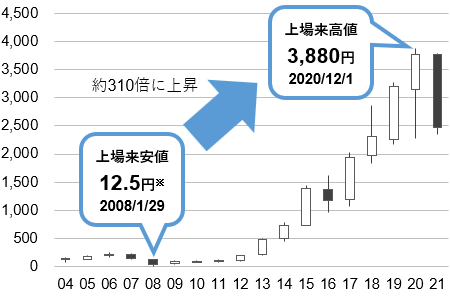

世界的なIT企業として急成長を遂げたGAFA(グーグル、アマゾン、フェイスブック、アップル)はいずれも米国企業であることからも、米国は企業が成長しやすい土壌があるといえるでしょう。一方で、日本にも株価を飛躍的に伸ばしてきた企業が存在することも事実です。

代表的な企業としては、以下のようなものが挙げられます。

- 朝日インテック

- ガンホー・オンライン・エンターテイメント

- セリア

- レーザーテック

- MonotaRO(ものたろう)

これらは、いずれも株価が100倍以上に上昇した銘柄です。朝日インテックは一時は300倍超にまで大化けしました。

※株式分割に伴う調整後の安値

この点を考慮すると、日経平均の成長性は小さいかもしれませんが、個別株には大きな可能性があります。

本記事をまとめると、インデックス投資で資産形成をするなら、過去の推移を見ても分かるように今後も米国株が有望です。しかし、個別株投資なら日本株の方が情報を得やすく、割安な状態で発掘するチャンスもありそうです。

資産形成の手段として個別株投資も検討したいところですが、インデックス投資に比べると、ハイリスク・ハイリターンなことも忘れないようにしましょう。