SNSの投資コミュニティを中心に「レバナス」という言葉を目にしませんか? 「レバニラなら知っているけど、レバナスは食べたことない……」。そんな声が聞こえてきそうですが、レバナスとは昨年、一大ブームになった投資商品です。当記事ではレバナスの仕組みや問題点などについてまとめました。投資をする前に、ぜひ読んでください。

- 2021年に大ブームとなったレバナス。2022年になり一気に損失が膨らむ

- レバレッジ型の最大の注意点は、損失を取り戻すのが普通の投信よりも大変なこと

- レバナスを含むレバレッジ型商品は、短期投資に徹すること

2021年に大ブームを巻き起こした「レバナス」とは?

レバナスとは、代表的な米国株指数であるナスダック100指数(NASDAQ100)の株価指数に連動を目指すレバレッジ型の投資信託のことです。「レバレッジ型+ナスダック100に連動するインデックス」というわけで、レバナスと呼ばれています。

国内の商品では大和アセットの「iFreeレバレッジ NASDAQ100」や楽天投信の「楽天レバレッジNASDAQ-100」などが知られています。最近では、auアセットが新たに参入し話題になりました(auAMレバレッジNASDAQ100)。

そもそも、レバレッジ型の投資信託とはどんなものなのでしょうか。レバレッジとは日本語で「梃子(てこ)」の意味で、実際の株価指数の2倍、3倍などの倍率をかけた値動きをするように作られた商品のことを指します。簡単に言えば、レバレッジが2倍の場合、日経平均やTOPIXなどの株価指数が1日で5%上昇すればレバレッジ型の価格は10%上がり、逆に5%下げれば10%下がるような仕組みを持ちます。

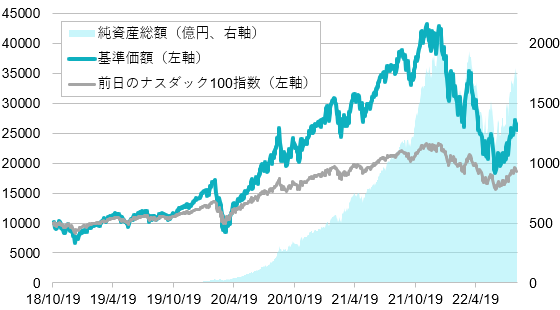

※基準価額は2018年10月19日の価格を10000として指数化。ナスダック100指数は米国時間2018年10月18日の終値を1000として指数化。

出所:大和アセットマネジメントおよび市場データを元にMonJa作成

レバレッジ型の投資信託は、値動きが激しいため、投資初心者や、中長期の構えで堅実な資産形成を志向する人には向かないと考えられています。短期間で大きな利益を期待できる半面、株価がいったん下落に転じると下落幅が大きく、その分大きな損失を被る可能性があるからです。

とはいえ、短期間で大幅に値上がりを期待できる点は、レバレッジ型投資信託の大きな魅力です。特に2021年は米国株一人勝ちといっていいほど、一方的な値上がりを続けていました。そうした相場でレバレッジを活用すれば、一気に資産を増やすことも可能です。

特にNASDAQ100指数は、米国株上昇の主役ともいえるGAFAM(グーグル、アマゾン・ドット・コム、フェイスブック、アップル、マイクロソフト)などハイテク・IT系企業を多く含みます。つまり、NASDAQ100指数に連動するインデックスファンドに投資すれば、ここ数年、高い収益が期待でき、さらにそれがレバレッジ型であれば、短期間でNASDAQ100指数の上昇率の2倍、3倍もの収益が得られていました。そうした背景から、レバナスが一躍ブームとなったのです。

梃子(てこ)原理を用い、少ないお金で大きなお金を動かせるのがレバレッジ型の金融商品のメリット

レバナス投資で失敗する理由

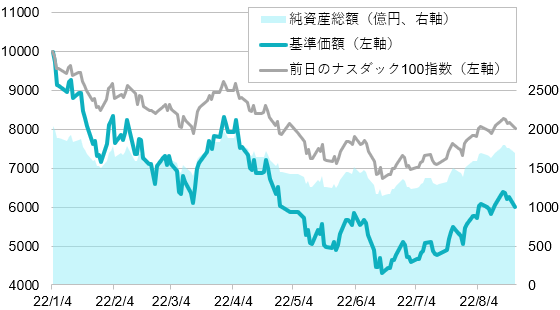

絶好調の米国株を背景に、2021年は我が世の春を謳歌したレバナス投資家ですが、2022年になると様子が変わってきます。米国の利上げです。利上げは、過熱した景気を冷やす作用があるので株価にとっては基本的にマイナスの影響を与えます。

新型コロナ禍からの回復過程では、これまでにないほどの金融緩和(ゼロ金利政策)を実施しましたが、いよいよそれが逆回転を始めたわけです。年初から米国株の下落トレンドが続いており、それはNASDAQ100指数も例外ではありませんでした。

※基準価額は2022年1月4日の価格を10000として指数化。ナスダック100指数は米国時間2022年1月3日の終値を1000として指数化。

出所:大和アセットマネジメントおよび市場データを元にMonJa作成

レバナスの恐ろしさは、一度下がった株価が元の水準まで回復しても、レバナスの価格はプラスマイナスゼロどころかマイナスのままという点にあります。この仕組みについては後で簡単に解説しますが、こうしたリスクをよく理解せずに手を出した投資家が失敗している事例が多いようです。実は、金融庁は2021年6月の段階で注意勧告を出していましたが、その呼びかけもむなしくレバレッジ型の金融商品はブームになってしまったのです。

金融庁「レバレッジ型・インバース型ETF等への投資にあたってご注意ください」(令和3年6月30日)![]()

レバナスは何が問題なのか?

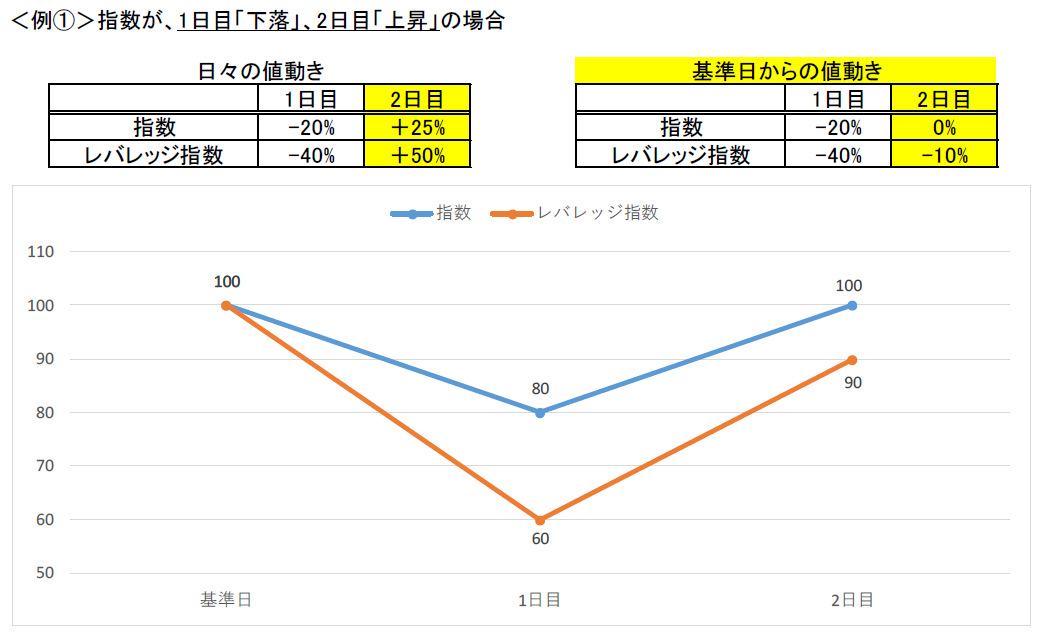

レバナスがここまで問題になる理由は、レバレッジ型投資信託の仕組みにあります。例えば、100万円で買った株式が、翌日80万円になったとします。しかし、その翌日に再び100万円になったため、プラスマイナスはゼロだった……。レバレッジのかかっていない商品ならこの考え方で問題ありません。しかし、レバナスは次のようになります。

指数が100の時に買ったものが80になると、20%の下落なので、レバレッジが2倍とすれば40%の下落になり、価格は100万円から60万円になります。その翌日に指数は、80から100に戻したとします。指数が100に戻ったのでひと安心と思いきや、そうではありません。

80だったものが100に上昇するということは、25%の上昇です。レバレッジが2倍であれば25%×2=50%の上昇となります。

さて、最初に100万円で買ったレバナスは40%の下落で60万円になっています。ここから50%戻したとしても、60万円×150%(1.5)=90万円。つまり指数が100に戻しても、レバナスは最初の100万円には戻らないのです(図表3参照)。これがレバナスの仕組みの落とし穴なのです。

出所:金融庁「レバレッジ型・インバース型ETF等への投資にあたってご注意ください」より抜粋

レバナスは上昇局面ではより利益が出しやすいですが、ひとたび下落に転じると、元に戻すことが非常に大変なのです。投資では、利益を出すことより損失を取り戻すときに、より多くのパワーが必要になるのです。だから大きく負けないことが肝心なのです。

投資信託やETFは繰上償還のリスクもあります。繰上償還とは、市場環境の悪化などでファンドの運用が難しくなった時に、いわば損切りのような形で強制的に償還されることです。繰上償還が行われるとレバナスの損失が確定してしまうので、これを恐れている投資家も非常に多いと考えられます。

レバナスは短期投資に限定と心得る

レバナスをうまく使えるシーンがあるとすれば、短期投資だけと思った方がよいでしょう。短期勝負でうまく活用すれば、一気に資産を増やせる可能性もあるのがレバナスの魅力です。

例えば、2020年3月のコロナショックからの回復はあっという間でした。あの回復局面でレバナスを活用すれば、大きな利益を得られたでしょう。

22年の年初から下落基調だった米国株市場ですが、7月から多少反転しており、底打ちしたという楽観も一部にはあるようです。元気を取り戻したレバナス民や、前回のブームに乗り遅れた新レバナス民は、「チャンス到来!」と思っているかもしれません。

すでに説明したように、レバナスは一度値下がりすると損失が大きく膨らむリスクがあります。長期投資にはまったく向かないので、もしレバナスを購入するなら「とにかく短期で勝負する」ことを意識してください。