レバレッジ型の金融商品は、短期で大きな利益が狙えるため、積極的な運用をしたい投資家にとっては魅力的な商品です。ただし、損失が発生した際のダメージも大きくなるため、事前に仕組みをしっかり理解しておくことが欠かせません。投資初心者が必ず知っておくべき、レバレッジ型の投資信託やETF(上場投資信託)の基本をまとめました。

- 少ない元手で大きな取引をできるのがレバレッジ型投資信託・ETFのメリット

- 下落すると立ち直るのに時間がかかり、下落が続くと加速度的に下がる点には注意

- レバレッジ型の金融商品は、長期投資に向かない。短期勝負と心得る

市場平均より値動きを大きくするのがレバレッジ型

レバレッジ型の投信やETFは、日経平均株価のような指数への連動を目指しながら、一般的なインデックスファンドやETF(上場投資信託)よりも値動きを大きくするように設計された商品のことです。

レバレッジとは日本語で「梃子(てこ)」のことで、実際の動きにてこのような効果を持たせることで、値動きを大きくする仕組みになっています。というのも、レバレッジ型の商品には2倍、3倍といった倍率が設定されており、指数が1%上昇したならレバレッジ型は2%、2%上昇したなら4%と、倍率をかけた形で基準価額が変動するのです。

指数が上昇する局面では収益がより大きくなるため、短期間で大きな成果を狙いたい時には便利な商品です。一方、下落局面では損失が大きくなるリスクもあり、運用には十分な知識や投資経験、リスク許容度が必要となります。

レバレッジ型金融商品の種類

代表的なレバレッジ型商品といえば、ブル型・ベア型の投資信託やETFが挙げられます。ブル型の「ブル」とは「強気」という意味で、相場が上昇した時に利益が出るファンドのことです。例えば、対象指数の2倍のレバレッジがかかったブル型ファンドの場合、指数が10%上昇すれば基準価額が20%上昇します。

その逆も同様で、指数が10%下落すれば基準価額は倍の20%下がることになります。ブル型ファンドのレバレッジは、大きなもので4倍を超えるものもあります。レバレッジの倍率が大きな投資信託では、国内株式市場を対象とする『楽天日本株4.3倍ブル』などが挙げられます。

一方、ベア型の「ベア」とは「弱気」という意味で、株価指数などが値下がりした時に利益が出るように設計されたファンドのことです。ベア型は「インバース型」とも呼ばれます。

例えばベア型でレバレッジが2倍の場合、指数が10%下落したら、基準価額は20%上昇するように設計されています。ベア型ファンドで倍率が大きな商品では、『SBI日本株3.7ベア』の3.7倍などがあります。

調子がいい時はイケイケ、落ち込むと立ち直るのが大変なレバレッジ型

ここからは、レバレッジ型の特徴や注意点をブル型に絞って解説していきます。

レバレッジ型(ブル型)のメリット

レバレッジ型は値動きが大きくなりやすいので、短時間かつ少ない元手でも大きな利益が期待できます。

相場の動きが比較的読みやすいタイミングでは、レバレッジ型の人気が高まる傾向にあるようです。2021年にかけては米国のナスダック指数が上昇を続けたため、ナスダック100指数に連動するレバレッジ型の投資信託、通称「レバナス」が特に人気を集めることとなりました。

レバレッジ型(ブル型)のデメリット

レバレッジ型の恐ろしさは、相場の下落時にあります。

レバレッジ型ファンドに設定されている倍率が2倍なら、「指数に対して日々の基準価格が2倍の値動きをする」という意味になります。もちろん、2倍の値動きをするのは下落局面も同様で、特に購入後早い段階で指数が下落すると、基準価額はその倍の下落ですから、早々に元本割れすることにもなり、それを元本まで回復させるのが非常に大変なのです。

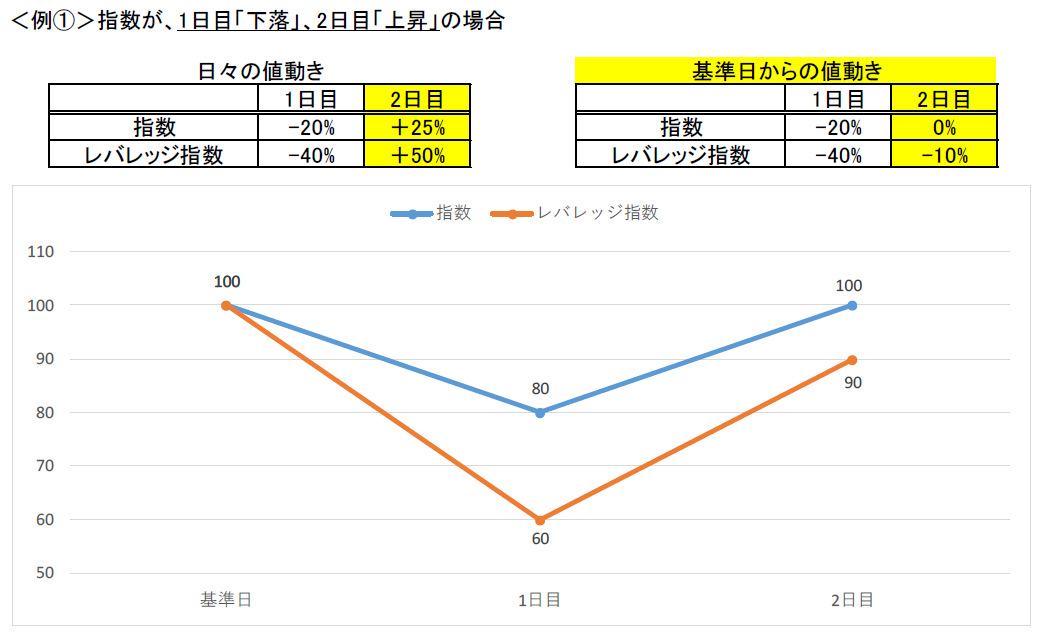

例えば、指数が100の時に購入したものが80まで下落すると、レバレッジが2倍の場合、基準価額は40%の下落となります。翌日に原指標が100に戻したとしましょう。指数は80から100ですからこれは25%の上昇です。レバレッジは2倍なので、基準価額は50%上昇ということになります。「やれやれ、これで元本が回復した」と思ったら大間違いです。

この商品の基準価額はすでに40%下落しているので、そこから50%回復しても90%までしか回復しないのです(下図参照)。

出所:金融庁「レバレッジ型・インバース型ETF等への投資にあたってご注意ください」より抜粋

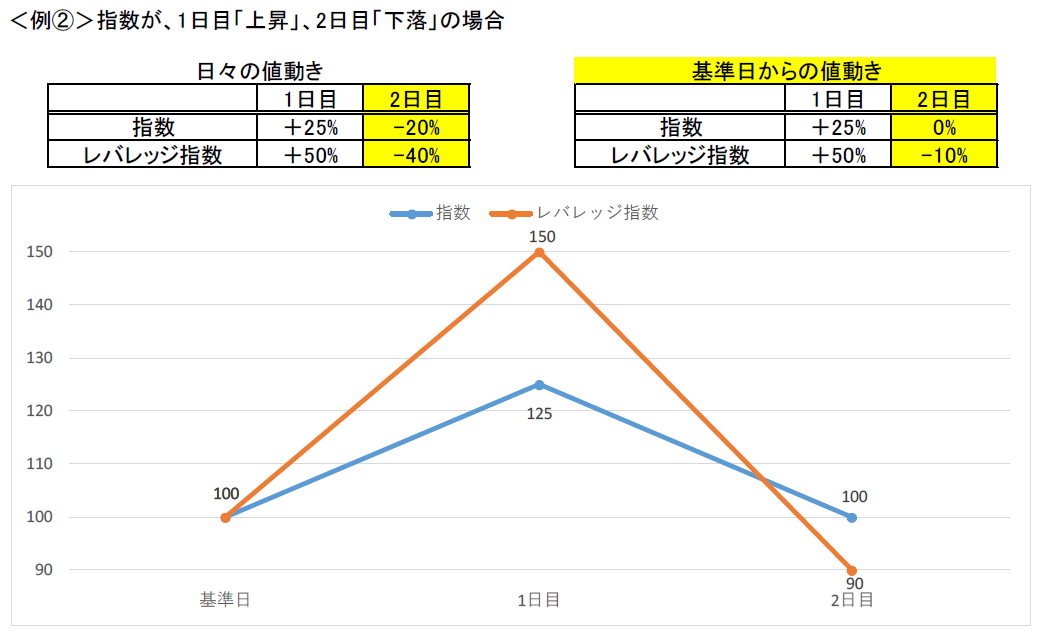

元本割れしたレバレッジ型ファンドを元本に戻すのも大変ですが、そもそも値動きが激しいというのも困ったもの。例えば、下図のように指数が25%上昇し、翌日に20%下落すると、レバレッジがかけられていない通常のインデックスファンドであれば、100⇒125⇒100という値動きになります。

しかし、2倍のレバレッジがかけられているブル型のファンドは、100⇒150⇒90という値動きになってしまうのです。指数に比べて、上昇する力も強いのですが、下落する力も強いのです。

出所:金融庁「レバレッジ型・インバース型ETF等への投資にあたってご注意ください」より抜粋

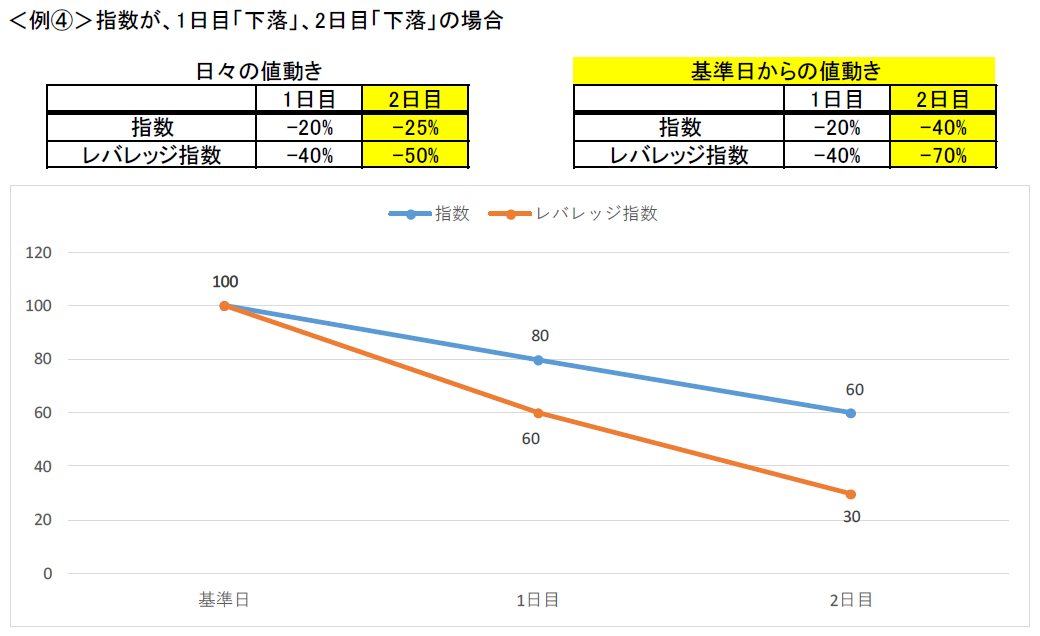

相場の下落局面では、レバレッジ型(ブル型)ファンドの価格は加速度的に下落していきます(下図参照)。

出所:金融庁「レバレッジ型・インバース型ETF等への投資にあたってご注意ください」より抜粋

下落局面になるとあっという間に基準価額が下がっていくレバレッジ型は、繰上償還のリスクが高いといえるでしょう。

投資信託やETFには、運用が低迷した場合に行われる「繰上償還」という仕組みがあります。これ以上ファンドを運用するのが難しいと判断された場合などに強制的に運用を取りやめることを指します。含み損を抱えている状態で繰上償還されると、その時点で損失が確定するので、手痛い状況となるでしょう。

レバレッジ型はどのように活用すべきか?

レバレッジ型は、短期で大きく儲けたい人に向いた金融商品です。上手に活用すれば、短期間で効率的に資産を増やせます。

ただし、損失発生時の金額が大きくなりやすいうえ、先物取引やオプション取引のような複雑な取引手法を組み込んだ商品のため、商品設計も複雑で運用コストも高い傾向にあります。投資経験が豊かで、万が一なくなっても困らない余裕資金で運用できる人だけが挑戦すべき商品といえるかもしれません。

以上のように、レバレッジ型は長期の資産形成には全く向かない商品であることがおわかりになったことと思います。そもそもつみたてNISAやiDeCoでは、レバレッジ型ETFは対象になっていません。あくまでも短期投資で、余裕資金で投資することを心がけてください。