2021年3月、米国投資会社のアルケゴス・キャピタル・マネジメントが破綻し、一部の大手金融機関も損失を被りました。破綻の一因として、過度にレバレッジを利かせた株取引があるようです。今回は「レバレッジ」について見ていきます。

- レバレッジ投資とは、借入を行い自己資金の何倍もの取引をすること

- レバレッジを利用した信用取引やインデックス連動型ETF投資も

- レバレッジ投資は変動率が高く、ハイリスク・ハイリターンになる

自己資金の数倍の取引ができる

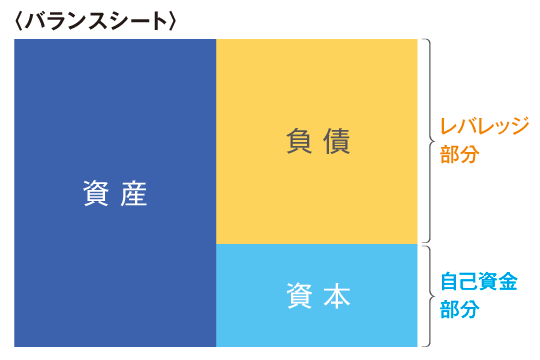

レバレッジは自己資金の何倍かの資金を利用して取引をする方法です。企業の場合は、自己資金と借入金によって事業を行い、利益を上げていきます。バランスシートの負債の部分がレバレッジ部分になります。

レバレッジは、自己資金のみで事業を行うよりも多くの利益を得るために行われます。例えば、自己資金1億円で得られる利益が1,000万円だとして、自己資金1億円に借入金2億円をプラスして同じ利益率が上げられるとしたら利益は3倍の3,000万円になります。

仮に借入金に対する利子が3%(600万円=2億円×3%)だとしても、合計で2,400万円の利益を得ることができます。

株式投資の指標になるROE(自己資本利益率)では、自己資金のみで事業を行った場合は、1,000万円÷1億円×100(%)=10%です。借入をしてレバレッジをかけた場合は、2,400万円÷1億円×100(%)=24%になります。企業は上手に借入(レバレッジ)を行うことで、ROEを高めて投資家の評価を上げる努力をします。

また、一般的に住宅の購入も住宅ローンを利用するため、自己資金+借入金(住宅ローン)でレバレッジを利用していることになります。その他のローンを利用した商品などの購入もレバレッジを利用した取引です。レバレッジは、企業や日常生活などでも普通に利用される取引といえます。

レバレッジを利用した「信用取引」

株式投資の場合は「信用取引」がレバレッジを利用した取引です。信用取引は、自己資金にあたる保証金を証券会社に預けてお金を借りてその資金をもとに株式を購入する方法です。一般的に株式の場合は保証金の3倍程度の取引ができます。

購入した株式が値上がりした場合は、自己資金での投資にくらべ3倍の利益を得ることができます。値下がりした場合は3倍の損失になり、同じ銘柄でも自己資金での投資に比べハイリスク・ハイリターンの投資になります。また、投資した銘柄が大幅に値下がりした場合には、追加で保証金を証券会社に預ける必要が発生する場合もあります。

信用取引には、証券会社から借りた資金を返済する期日があります。資金の返済は、通常購入した株式を売却することで行います。購入時より返済時の株価が値上がりしていれば、貸出した利子を引いた値上がり分を投資家が受け取ることができます。値下がりしていれば、値下がり分を保証金から差引きます。

また、信用取引では、証券会社から購入資金を借りて株式を購入する以外に、証券会社から株式を借りて先に売却し返済期日までに買い戻し、その差額(売却価額-買戻し価額)が損益になる取引方法もあります。本記事では詳細を割愛します。

ETF・投資信託を利用したレバレッジ投資

信用取引以外にはETF(上場株式投資信託)を利用した投資方法があります。「日経平均レバレッジ・インデックス」は、日経平均株価の変動率の2倍になるように設定されたインデックスです。このインデックスに連動したETFで運用することでレバレッジ投資を行うことができます。

また、日経平均が値下がりした場合に利益がでるように設定されたインデックスとして、「日経平均インバース・インデックス」があります。変動率が2倍になるように設定されているのが「日経平均ダブルインバース・インデックス」です。こちらもインデックスに連動したETFがあります。

それ以外に一般の投資信託の中で「ブル型○倍」「ベア型○倍」とあるものはレバレッジ型です。ブル型は運用している株式などの値上がり時に利益が出るタイプ、ベア型は運用している株式などの値下がり時に利益が出るタイプです。

レバレッジ投資はハイリスク・ハイリターン

今回見てきたレバレッジ投資は現物株の投資に比べて変動率が高くなるハイリスク・ハイリターンの投資です。投資初心者の方や安定した運用を目指されている方は、投資の知識として押さえておいてください。