比較的値動きが安定している債券は、大きなリスクを取りたくない人でも投資しやすい資産といえます。社債や債券ファンドに投資をするうえで知っておきたいのは、金利の変動が重要な要素の一つであること。世界的に金利上昇局面にあるいま、どのような考えをもって債券投資をするべきでしょうか。債券価格と金利の関係などについて解説します。

- 一般的に金利上昇局面では、債券価格は下落する

- 利上げ局面では既発債の魅力が低下することが、価格が下がる原因

- 分散投資を追求するなら金利上昇局面にあるいまも債券は選択肢の一つ

利上げ局面を迎えた米国市場

米国では、金融政策の正常化を目的に2022年3月から利上げをスタートしました。6月には0.75%の大幅利上げを実施し、7月にも同じく0.75%の利上げが見込まれています。今後もしばらくは、段階的に利上げを継続する可能性が高いでしょう。

利上げは一般的に過熱気味となっている景気を冷やす役割があります。

2000年代初頭のITバブル崩壊、2009年のリーマン・ショック、2020年のコロナショックなど、この20年を振り返ると大小さまざまな金融危機がありました。金融危機とは、簡単にいうと経済の血液であるお金の流れがストップしてしまうことです。そこから回復し、経済を正常化するためには、政府主導で景気を刺激する必要があります。その代表的な手段の一つが利下げです。金利を低くし、市場にお金が行き渡るようにするのです。

コロナショックからの回復を目指し、世界各国の中央銀行は政策金利の利下げを実施して、市場にお金を行き渡らせました。その効果もあり、金融市場は立ち直りました。その後、新型コロナの感染拡大で製造業などのサプライチェーンが滞っていたことに加え、ウクライナ情勢の緊迫化によって、急激にインフレが加速。株式市場にも過熱感が漂っていたことから、米国の中央銀行であるFRBは2022年3月、ついに利上げをスタートしました。

債券は株式同様、伝統的な投資対象資産とみなされています。債券ファンドやバランス型ファンドのような投資信託など、何らかの形で投資している人も少なくないでしょう。債券は、現在のような金利上昇局面において価格が下落しやすいという特徴をもっており、その点を心配している投資家もいるかもしれません。

なぜ、金利上昇局面で債券価格が下落するのでしょうか。その関係性について解説します。

債券価格と金利の関係性とは?

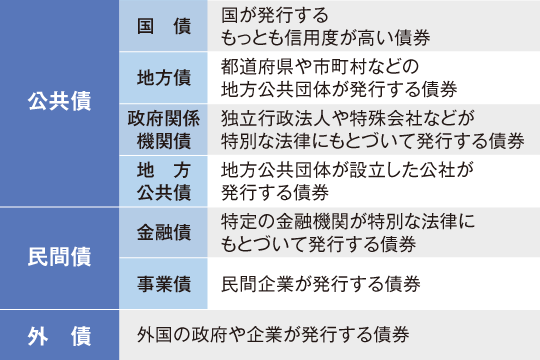

債券とは国や政府機関、企業、地方自治体などが資金調達するために発行する有価証券です。借金の借用書みたいなもの……といえばイメージしやすいかもしれません。債券は発行する主体(発行体)によって、以下のように分類できます。

債券には利率が設定されており、定期的に得られる利息が収入となります。例えば額面が100万円で金利が1%、5年満期の債券を発行時に100万円で買うとすると、毎年1万円の利息を5年間受け取りながら、満期時には元金の100万円が戻ってきます。

満期まで持ち切れば、損する可能性は低い債券ですが、発行体である企業や国、地方自治体などが元金を返すことができなくなったり、利息を払うことができなくなったりすることもあり得ます。このような状態を「デフォルト」と呼びます。

債券は満期償還の前に売却することも可能です。発行体の経営難や、経済ショックなどの要因でデフォルトの可能性が現実味を帯びてくると、投資家は「このまま持ち続けていても、もしかしたら元本や利息がもらえないかもしれない……」と思い、債券を売却する人が増えて債券価格は下落します。このように、デフォルトの可能性が高まることは債券価格が下落する要因となります。

そして、「世の中の金利の上昇」も債券価格が下落する理由となります。なぜなら、これから発行される債券の利率が高くなれば、すでに発行されている債券の魅力が相対的に下がってしまうからです。

例えば、金利1%で額面100万円の債券を保有しているとしましょう。現金が必要になり、その債券を売却しようとします。しかし、その時の世の中の金利が2%に上昇していたとすると、100万円で売却することは難しいでしょう。なぜなら、いまなら同じ100万円で、金利2%の債券を買うことができるからです。

どうしても売りたいのであれば、5年後に満期になったら100万円で返ってくるこの債券を、不本意ながら100万円以下の価格で売る必要があります。例えば、95万円に価格を下げると、買う人にとってはもらえる利息は額面の1%(年1万円)にすぎず、金利2%の債券より利息は1万円少なくなりますが、95万円で買ったものが100万円になって返ってくるので、5万円の利益が出て、5年間で5万円の利息の不足をカバーできるわけです。これが金利上昇⇒債券価格下落となるからくりです。

下図に示したように、世の中の金利が上昇しやすい景気過熱局面では債券価格は下がり、逆に不景気などで各国が政策金利を下げるような状況では、債券価格は上がる傾向があります。

| 景気過熱 金利上昇 |

▶ | すでに発行された 債券の価格は下がる |

| 不景気 金利下落 |

▶ | すでに発行された 債券の価格は上がる |

「金利上昇⇒債券下落」「金利下落⇒債券上昇」で、両者の関係性はシーソーともいわれる

このことから、景気が過熱する⇒利上げして景気がオーバーヒートをするのを防ぐ⇒債券価格は下がる、というサイクルになりがちで、現状の債券価格はまさにこの状態なのです。もちろん、必ずしもすべての債券がそうなるとは限りません。発行体の状況や債券の種類などによって、個別の債券価格の値動きは異なるからです。

金利上昇局面で債券投資をするのはアリ?

ここまで、金利上昇は債券価格に悪影響を与えるということを解説しました。では、金利上昇局面で債券投資をすることは「なし」でしょうか。

あくまでも教科書的にいうと、金利上昇局面では債券投資は避けたほうがよいといわれていますが、実際にはそうとはいえません。金利上昇局面では、株式や金価格なども同様に下落しやすく、マーケット環境は、荒れ模様になりがちです。

やはりマーケット環境にかかわらず、値動きの異なる複数の資産に分散投資するのが、安定した資産形成の王道だとすれば、債券を保有するのも選択肢の一つです。

分散投資を考えたら、金利上昇局面の債券投資も「なし」とはいえない

また、金利が上昇している際、新たに発行された債券に投資をすれば、これまで以上に高い金利を得るチャンスといえます。また、円安が進行している現在の状況を鑑みれば、資産が円だけに偏るリスクを分散する手段として、外貨建ての債券を検討してもいいかもしれません。

日本は超低金利状態が続いていますが、アメリカを中心とする外国では利上げが行われており、金利面でのリターンは魅力的な水準となっています。証券会社には外国債券の個別銘柄を扱っているところもあり、新規で発行される社債を買えば金利上昇の恩恵を得られるかもしれません。株式やREITなど、他の投資対象とバランスを取りながら、債券投資についても検討してもいいでしょう。