株式と比べて安全性が高い資産と言われる債券ですが、元本割れが発生する可能性はあります。元本割れが起きる条件や債券投資で収益を上げる方法を事前に理解し、適切な運用を行うことが大切です。本記事では、債券投資の基本や債券投資の元本割れリスク、債券投資と上手に付き合うヒントを解説します。

- 債券は、発行体がお金を借りるときの借用証のようなもの。利率や価格は変動する

- 信用リスクの低下で、元本割れやデフォルトすることも。為替変動の影響も受ける

- 投資信託を活用すれば、複数の債券に分散投資してポートフォリオを形成できる

債券投資のメリットは収益面の安定性。信用リスクの低下に注意

債券投資の種類とその魅力

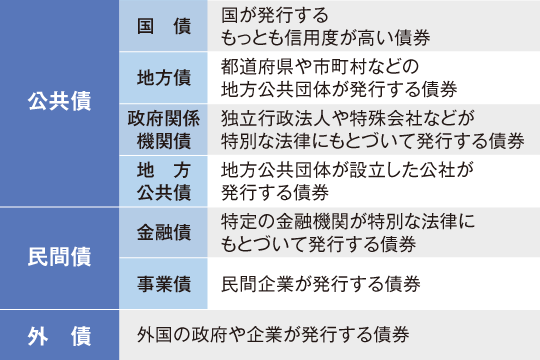

債券とは、さまざまな機関や企業が投資家からお金を借りるときに発行する借用証書のようなものを意味します。代表的な発行体(債券を発行する企業・組織など)および大枠の種類は次の通りです。

債券の発行体はあらかじめ「100万円に年2%の利子(クーポン)をつけて借り、5年後に返還する」といった条件を明確にして、投資家へ債券を渡します。投資家はその債券を保有して利子(経過利子)を受け取ったり、期限前に売却して差額を得たりして利益を手に入れます。

債券は、証券会社で取り扱っています(銀行では個人向け国債は買えますが、社債などは扱っていません)。

それでは、債券投資で利益が出るケースを簡単に見ていきましょう。

<償還期限まで保有する場合>

- 利率2%・100万円分の債券を、5年後に償還する契約にする

- 5年間売却せずに保有を続けて、1年ごとに利子2万円を受け取る

- 5年後に100万円が返ってくるので、2万円×5年の10万円の利子が利益になる

<途中で売却する場合>

- 利率2%・100万円分の債券を、5年後に償還する契約にする

- 3年後に債券価格が102万円になったので、途中で売却を行う

- 「102万円-100万円の差益2万円」と「利子2万円×3年分の6万円」を合計した8万円が利益になる

※実際の債券投資では、上記の利益に対して20.315%の税金が課せられます(2021年4月現在)

株式投資との大きな違いは、経営にかかわる権利の有無です。株式の取得は取得数によって「株主権」が発生し、株主総会で決議に参加できたりします。一方、債券の取得は資金の貸し手としての権利になるため、企業に直接影響を与える権利は発生しません。

債券投資のメリット・デメリット

債券投資の大きなメリットは安全性です。価格変動が読みにくい株式投資と比べて、償還期限まで持ち続ければ基本的に元本は保証されます。また、1年ごとに利子が受け取れるため、収益面でも比較的安定しているといえるでしょう。

しかし、デメリットとして、企業などの発行体が倒産や財政難などの状況に陥る「信用リスク」の影響が大きい点が挙げられます。最悪の場合、元本や利子が受け取れない「債務不履行(デフォルト)」が起こるかもしれません。また、債券を途中で売却する場合、債券の売却価格や為替の変動によって差益損が生じる可能性があります。

国債は、国が発行する信用度が高い債券

格付けチェックと分散投資で、賢く債券投資

債券の元本割れはどうして起きる?

信用度に応じた安全性が債券のメリットですが、元本割れによる損失発生のリスクはゼロではありません。債券の元本割れが起こる主なケースは次のとおりです。

- 発行元の倒産や財政難によって償還されるはずの額面価格が返ってこなくなる

- 購入(発行)時より債券価格が低下した状態で債券を売却する

- 為替変動により、外貨建て債券の価値が日本円換算で元本割れとなる

- 物価の上昇により相対的に債券の価値が低下する

債券の価値は市場金利や為替相場、景気に左右されます。「債券は安全だから大丈夫」と楽観的な判断を下すのは避けましょう。

債券投資と上手に付き合うためのヒント

結論から言えば、債券投資の元本割れや債務不履行のリスクをゼロにはできません。株式と同じく「自己責任原則」に則り、最終的には自身の判断でポートフォリオを形成し、リスクを回避する必要があります。

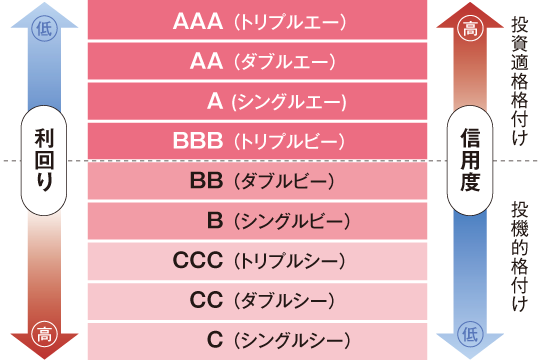

債券投資を行う際は、格付け会社によって示された「格付け」のチェックが大切です。もし債券で大きく利益を得たい場合は、債券の信用力が低いBB以下の債券を狙います。逆に安定した運用を望む場合は、BBB以上の債券を運用するのがおすすめです。

より安全な債券投資を行いたい場合は、投資信託でリスクを分散させるのも1つの手です。特定の商品に投資するのではなく、さまざまな商品に少しずつ投資を行いましょう。例えば「ある業界が不安定になったら利益が出る銘柄Aと出ない銘柄B」というように、正反対の値動きをするポートフォリオを形成してくと値動きのリスクを最小限に留められます。

もちろん、当記事で解説した内容も絶対の正解ではありません。経済の動向や自身の経験、有識者からのアドバイスを参考に、自分なりの債券投資の形を作ることが重要といえます。

債券投資についてもっと詳しく知りたい方はこちら↓