日本は、欧米諸国などに比べ、ベンチャー企業が育ちにくい環境だといわれています。その理由の1つに、創業間もない企業への投資が少ないことが挙げられます。ただ、近年、国内では個人投資家による未上場のベンチャー企業への投資を後押しする「株式投資型クラウドファンディング」サービスの提供や税制優遇措置により、ベンチャー投資を取り巻く環境は少しずつ好転しているようです。今回は、ベンチャー投資の魅力を紹介します。

- 「株式投資型クラウドファンディング」で個人投資家もベンチャー企業に投資できる

- エンジェル税制は、ベンチャー企業に投資しながら節税が見込める制度

- 投資のリスクは高いが、ベンチャー企業は社会課題の解決に貢献しうる重要な存在

創業間もない企業へ出資する“エンジェル投資家”

企業が創業する場合、ある程度の資金が必要になります。その資金調達方法はさまざまで、自己資金でまかなう企業もあれば、銀行や公的機関から資金を借り入れたり、未上場企業に投資して株式上場後に値上がり益の獲得を目指す「ベンチャーキャピタル」から資金を調達したりする企業もあります。

創業して間もないベンチャー企業や、革新的なビジネスモデルを打ち出すスタートアップ企業に資金を出資する投資家を“エンジェル投資家”と呼びます。エンジェル投資家は、一般的な株式投資家と同じように、出資した企業の成長を配当や株式などで受け取ります。

証券取引所で売買される「上場株式」に対し、上場していないベンチャー企業などの株式は「非上場株式」と呼ばれます。日本の株式会社のうち、上場している企業は全体の1%以下といわれ、大多数の企業が未上場となっています。エンジェル投資家が投資するのは、その多くが非上場株式となります。

個人向けの「株式投資型クラウドファンディング」

ベンチャー企業やスタートアップ企業の非上場株式は、不特定多数の投資家が自由に売買できる市場がないため、これまではベンチャーキャピタルや、個人投資家の中でも限られた投資家しか投資することができませんでした。しかし、近年、インターネットを通じて多くの人から少額ずつ資金を集める「株式投資型クラウドファンディング」という仕組みの登場により、個人投資家でも10万円程度からベンチャー企業に投資することができるようになりました。

株式投資型クラウドファンディングを通じて非上場株式に投資するメリットは、高い収益性や先進技術を有する非上場企業へ投資することにより、将来的に大きく成長する企業の株主になれる可能性があること。株式を保有する企業が証券取引所へ上場を果たした場合、値上がりした株式を売却すれば大きな利益を得ることもできること、などがあります。

その一方で、デメリットも理解する必要があります。非上場株式は、上場株式と違って取引に参加する投資家が非常に少なく、売りたいと思っても買ってくれる人が見つからずに、すぐに現金化できない可能性があること。ベンチャー企業の場合は残念ながら倒産にいたってしまう企業も多く、株式の価値が大きく失われるリスクがあること。そのために株式投資型クラウドファンディングでは、企業1社に対して投資金額が50万円までと上限が定められており(2022年12月時点)、まとまった金額を投資することは難しいこと、などに留意しましょう。

投資しながら節税が見込める「エンジェル税制」

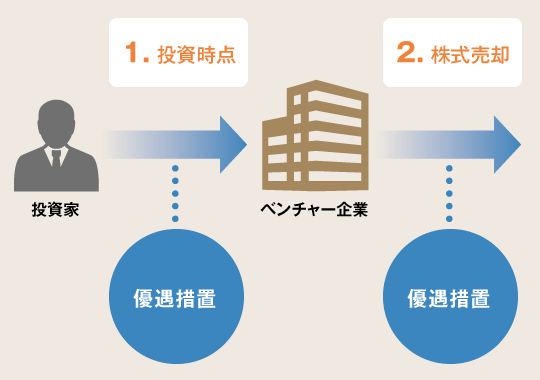

株式投資型クラウドファンディングを通じて個人投資家がベンチャー投資を行う場合、その企業が一定の要件を満たしていれば、「エンジェル税制」というメリットを受けることができます。エンジェル税制とは、新しい事業に取り組む創業間もない企業へ株式投資を行う個人投資家に対して税制優遇措置を講じ、起業家への資金の流れを創出することを目的とした制度です。

出所:中小企業庁

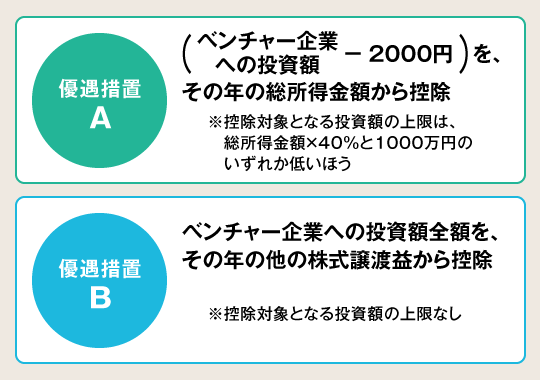

エンジェル税制には、AとBの2種類の優遇措置があります。

「優遇措置A」は、設立5年未満の企業に対する投資を対象とした優遇措置です。[対象企業への投資額-2,000円]の金額を、その年の総所得金額から控除することができます。ただし、控除対象となる投資金額には上限が設けられており、「総所得金額×40%」と「800万円」のいずれか低い方となっています。

「優遇措置B」は、設立10年未満の企業に対する投資が対象です。「優遇措置B」には控除対象となる投資額の上限がないため、対象企業への投資金額全額をその年の他の株式譲渡益から控除することができます。

出所:中小企業庁

エンジェル税制は、個人投資家にとってはNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)と同様に、投資しながら節税が見込める制度でもあります。

エンジェル税制を利用するためには、毎年2月16日~3月15日に確定申告の手続きを行うことが必要です。「優遇措置A」の要件を満たす企業に投資した場合は、確定申告時に「優遇措置A」か「優遇措置B」のいずれかを選択することが可能です。一方、「優遇措置B」の要件を満たす企業に投資した場合は、確定申告時に「優遇措置B」しか選択することができません。この点は、注意しましょう。

エンジェル税制の優遇措置を受けるためには、個人投資家による資金の払込期日時点で「ベンチャー企業要件」と「個人投資家要件」を満たしていなければなりません。対象要件は、関東経済産業局が作成した「エンジェル税制要件判定シート![]() 」でチェックが可能です。

」でチェックが可能です。

社会課題の解決に貢献するベンチャー企業

政府は2022年6月7日、「経済財政運営と改革の基本方針2022」を閣議決定しました。これは、いわゆる“骨太の方針”と呼ばれるもので、政権の重要課題や翌年度予算編成の方向性を示す内容となっています。骨太方針2022は、人や社会、環境に対する内外の課題解決への取り組みに加え、スタートアップ企業への投資についても触れています。

スタートアップは、経済成長の原動力であるイノベーションを生み出すとともに、環境問題や子育て問題などの社会課題の解決にも貢献しうる、新しい資本主義の担い手である。こうしたスタートアップが新たに生まれ、飛躍を遂げることができる環境を整備することにより、戦後日本の創業期に次ぐ「第二創業期」の実現を目指す。このため、実行のための司令塔機能を明確化し、5年10倍増を視野にスタートアップ育成5か年計画を本年末に策定し、スタートアップ政策を大胆に展開する。

具体的には、スタートアップ企業が直面する資金調達の困難さの解消を図るため、新規上場(IPO)プロセスの見直しや国内外のベンチャーキャピタルに対する公的資本の投資拡大に加えて、一般の個人投資家を含むエンジェル投資家などのお金がスタートアップ企業などに循環する流れの形成を整備することなどが示されています。

長期目線でベンチャー企業を支援

一般的に、ベンチャー投資は、上場株式への投資以上のリスクが伴います。ベンチャー企業やスタートアップ企業の大半は期待するほどの成長を遂げられず、短期的に株価が上昇するケースは非常に少ないといっていいでしょう。他方、ベンチャー企業は、社会問題の解決やイノベーションにつながる事業に取り組む企業も多く、こうした企業が資金調達を通じて成長すれば、日本全体の成長につながります。

企業理念や事業に共感できるベンチャー企業を見つけた方は、税制の優遇措置を上手に活用しながら、長期目線で新しい企業の成長を支援してみてはいかがでしょうか。