「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は「積立投資」をテーマに、どんな投資信託が積立投資に向いているのかを考察します。

- 積立投資は、時間をかけて投資回数を増やすことでリスクを低減する投資の手法

- 積立投資に向かないファンドは価格が右肩上がり、分配金が出るタイプなど

- 積立投資に向いているのは純資産が右肩上がり、株式のみが対象のファンド

例によって、どこかのアニメで聞いたことがあるような名セリフをタイトルにしてしまいました。

それにしても、アニメとは世代を超えて引き継がれる傾向もあるようで。この春、ある高校進学塾で講師を手伝わせていただきました。生徒が問題を解いている時に「皆さん、終わりましたか?」と私が声をかけると、ある生徒が「まだだ!まだ終わらんよ!」と叫んでいました。金色のモ○ル○ーツを思い出しますが、

しかし、彼が生まれるはるか前に放映されていたアニメのハズです。世代を超えて受け継がれていくアニメと、その名セリフですね。

「積立投資」とは?

そもそも積立投資とは「時間をかけて、買付け単価(購入額の平均)を引き下げていく」ものです。つまり、積立投資は時間を掛け、投資回数を増やすことで、リスクの分散と低減を図ろうという投資方法です。

「積立投資の素養」がないファンドは?

価格が右肩上がりのファンド

例えば。もし、ファンドの基準価額(=以下、価格とします)が右肩上がりなら、積立投資には不向きです、というよりも、積立投資ではもったいないです。右肩上がりなのですから、ワンショット(一括)で投資をしてしまった方が、効率が良いです。

しかし、投資は「未知の未来への投資」なのですから、将来、価格が右肩上がりになるか否かは、全く保証はできません。ですので、積み立て投資という結論を得ることになるのですが。

分配金を出すファンド

分配金を受け取るファンドも、積立投資には不向きです。

しかし、分配金が欲しいという方、多いですよね。そういえば、先月、毎月分配型のファンドが人気だったという噂を耳にしましたが、そもそも、毎月分配型は日本だけのファンドらしいです。

積立投資で将来の実りに期待するのでしたら、分配金の実績は「ずっとゼロ」が望ましいです。分配金は正確には一部解約ですから、分配金を出す都度、ファンド自体の運用効率が下がることになるからです。ちなみに、iDeCoやつみたてNISAの対象になっているファンドは、私の知る限りでは、分配金の実績がゼロです。

特定のテーマや業界に特化したファンド

積立投資は、先述の通り「時間をかけて」行うものです。変化の激しいこの時代、特定のテーマや業界に特化したものは、積立投資には向かないでしょう。

ただし、「割安株(バリュー株)」や「中小型株」、「成長株」などのネーミングが付いたファンドなら、良いかもしれません。なお、つみたてNISAでは、こうしたネーミングの付いたファンドはごく少数です。iDeCoもおそらく、少数でしょう。運営管理機関によっては、提供されていないかも知れません。

一般論ですが、「大型株」に比べると「中小株」の方が下落のタイミングが早く、上昇のタイミングが遅く、値動きの幅が大きい傾向にあるようです。ですので、「中小株」をメインにしたファンドの方が積立投資に向きそうです。

「積立投資の素養」があるファンドは?

純資産が右肩上がりのファンド

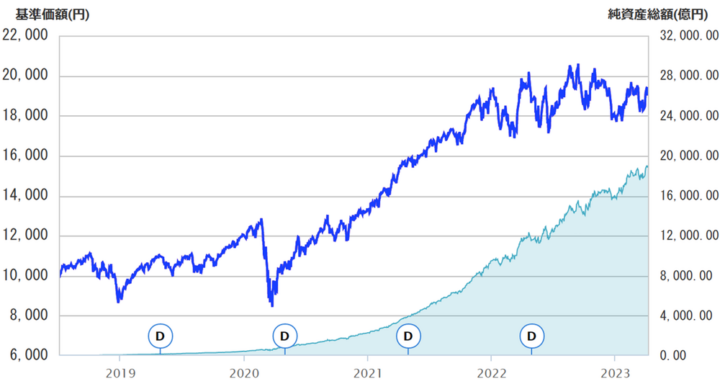

積立投資に向いているかどうかの基準は、純資産残高が着実に右肩上がりになっているか、です。純資産残高のグラフが右肩上がりのファンドは、積立投資に向いています。

純資産残高を左右するのは、次の3つです。

- ファンドの価格

- 投資資金の流入額(=そのファンドを買っている金額)

- 投資資金の流出額(=そのファンドを解約している金額)

ファンドの価格の動きに関わらず、純資産残高が右肩上がりになっているのであれば、投資資金の流出はなく、皆さんコンスタントに積み立てをなさっている、と言えそうです。純資産残高が右肩上がりの傾向が10年経っても、20年経っても変わらなければ、それこそ世代を超えて受け継がれていると言えそうですが……。将来も国民所得が大きく増えなければ、人口は減り続けますから、将来、何十年も純資産残高の右肩上がりが続けば、それこそ最強のファンドと言えますね。

株式のみに投資するファンド

そして、バランスファンドではないこと。やはり、株式オンリーのファンドが望ましいです。

以下のグラフについて、上はS&P500ファンド、下は日本株・先進国株・日本債券・先進国債券のバランスファンドです。

どちらも「設定来」以後、直近までのグラフです。設定時期、つまりスタートが異なるうえに、そもそも運用会社が異なりますので、単純な比較はできませんが、ぱっと見、価格の変動も純資産残高も似たような傾向がありそうですが、やはり、心なしか左側の方が価格の変動幅が大きいようにも思えます。価格の変動幅が大きい方が積立投資に向きます。

まとめに代えて……つみたてNISAへの提言

つみたてNISAの対象商品は、来年の「新しいNISAのつみたて枠」でも、その「要件」が受け継がれていくようです。その「要件」は以下の通りです。

長期の積立・分散投資に適した一定の投資信託

例えば公募株式投資信託の場合、以下の要件をすべて満たすもの

・販売手数料はゼロ(ノーロード)

・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

・顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

・信託契約期間が無期限または20年以上であること

・分配頻度が毎月でないこと

・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

「要件」は曖昧といえば曖昧です。また、つみたてNISAの対象商品は、金融庁のサイトでファンド名と運用会社を一覧にしたものが公開されています。時々、更新されているようで、筆者が確認した時は「今年4月7日更新」となっていました。

ファンド名が「インデックスファンド」や「NYダウ30」になっているのに、つみたてNISAの一覧ではアクティブファンドに分類されているのには笑ってしまいましたが。本来なら、なぜ、つみたてNISAの対象商品になったのか、その選定理由をファンドごとに記すべきでしょう。

また、つみたてNISAはいうまでもなく我が国の制度(税制)なのですが、対象となっているファンドは「我が国の制度の中のファンド」ともいえそうです。だとしたら、我が国の産業の振興と発展に貢献するようなファンドに絞るべきではないでしょうか? 我が国の制度を活用して、外国の産業の振興と発展に貢献するのは……我が国の経済が華やかなりし、昭和の発想と皮肉りたくもなります。