投資信託は大きく「公社債投資信託」と「株式投資信託」の2つに分類されます。今回は、公社債投資信託に分類される代表的な商品「MRF(マネー・リザーブ・ファンド)」と、「外貨建てMMF(マネー・マーケット・ファンド)」についてみていきます。

- 投資資金を待機させておくことがMRFの主な目的

- 外貨建てMMFは高い利回りが期待でき、為替リスク回避にも活用できる

- MRFもMMFも信託報酬がかかる

前回の記事「テーマ型&ターゲットイヤー型ファンドの注意点とは」はこちらから

投資信託は大きく「公社債投資信託」と「株式投資信託」の2つ

投資信託は大きく「公社債投資信託」と「株式投資信託」の2つに分類されます。公社債投資信託は株式を一切組み入れられない投資信託で、国債や社債などの債券で運用されます。

一方、株式投資信託は、株式を組み入れられる投資信託です。債券やリートなどで運用しているファンドも、株式投資信託に分類されます。公社債投資信託に分類される代表的な商品には、「MRF(マネー・リザーブ・ファンド)」や、「外貨建てMMF(マネー・マネジメント・ファンド)」があります。

MRFの役割と特徴

投資資金を待機させておくことがMRFの主な目的

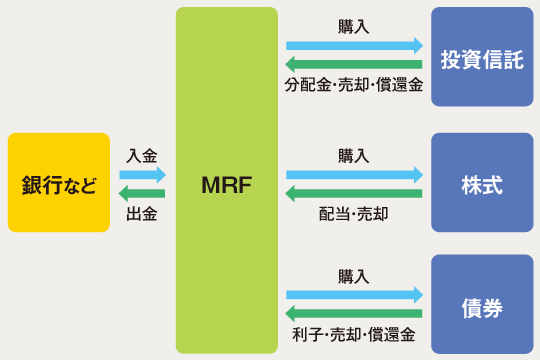

MRFは、安全性の高い公社債などで運用される投資信託のことです。証券会社は預金を預かることができないため、その代替としてMRFを活用します。MRFは投資信託なので価格変動があるものの、値動きは非常に小さく、元本割れはまれです。

証券会社に取引口座を開設すると同時に、MRFの口座が作られるのが一般的です。銀行などから投資資金をMRFに振り込んでから、投資信託や株式、債券などの投資をスタートします。

積立投資の場合は、毎月決まった日に一定額(投資家が決めた金額)をMRFから引き出して指定した投資信託などの買い付けを行います。MRFの残高が一定額に足りない場合は、その月に積立投資は行われません。

また、株式や債券投資信託を売却して得た資金はMRFに入金されます。債券の利子、投資信託の分配金が支払われた場合も同様にMRFに入金されます。株式の配当金も、株式数比例分配方式を選択すればMRFに振り込まれます。

MRFは投資資金を待機させておくことが主な目的の口座です。それにより、取引ごとに他の金融機関から証券会社に投資資金を振り込む手間が省け、スムーズな投資ができるようになります。

買い付け手数料はかからないが、信託報酬はかかる

MRFは投資資金の待機場所ですので、売りたいときに売れなくなる「流動性リスク」や、価格が元本を下回る「価格変動リスク」を極力抑える必要があります。そのため、償還期間が1年未満のCP(コマーシャル・ペーパー:会社が投資家から資金を調達するために発行する短期債券)や、CD(譲渡性預金証書:銀行などが発行できる第三者に譲渡できる大口定期預金)、格付けの高い債券などで運用されます。

収益分配金は毎日計算され、月末に税引き後の分配金を一括して再投資します。投資信託などの買い付けや、分配金の受け取りなどによる入出金は1円単位で行え、手数料もかかりません。ただし、一般の投資信託と同様に信託報酬はかかります。

外貨建てMMFの特徴と活用方法

MRFに比べ高い利回りが期待できる

外貨建てMMFは元本割れリスクを抑えるため、海外短期証券や格付けの高い債券で運用されています。収益分配金は、毎日計算され月末に税引き後の分配金を一括投資します。円建て運用されているMRFに比べ高い利回りが期待できる反面、円高になると価格が下がってしまう「為替変動リスク」があります。

外貨建てMMFの通貨としては、米ドル、カナダドル、豪ドル、ニュージーランドドルの4通貨はほとんどの証券会社で取り扱いがあります。上記の4通貨以外に、より高い利回りが期待できる南アランドやトルコリラの取り扱いがある証券会社や、英ポンドの取り扱いがある証券会社もあります。また、ユーロMMFはユーロがゼロ金利になって以降取り扱い停止になっています。

外貨建てMMFも信託報酬がかかります。信託報酬の年率は通貨により異なります。

外貨建てMMFで為替変動リスクに備える

外貨建てMMFの活用方法としては、上記のようにMRFに比べて高い利回りを期待して活用する方法が1つ。もう1つは、為替変動リスクに備えるという活用方法です。

例えば外貨建て債券への投資で、購入時より満期償還時の方が円高になってしまった場合に、資金を一旦外貨建てMMFに退避させておき、円安局面を待つという活用法です。

証券会社によっては、外貨預かりサービスによって外貨のまま証券総合口座に置いておくこともできますが、その場合は金利が付きません。外貨建てMMFであれば分配金を再投資しながら為替が円安になるタイミングを待つことができます。

最後に

以上、公社債投資信託の代表的な2つ「MRF」「外貨建てMMF」についてみてきました。外貨建てMMFは、MRFに比べて高い利回りが期待できる点以外に、為替変動リスク回避に活用できる点についても押さえておきましょう。

次回は、投資信託の目論見書に記載されている注意したい用語についてみていきます。

知っておきたい資産運用のキホン【第13回】投資信託を「販売/募集停止」「繰上償還」する理由はこちら