上昇するドル円のフェアバリュー

ドル円は2019年前半にかけて取引レンジを115-118円へ移すとの筆者の見通しとは裏腹に、2019年初早々フラッシュクラッシュ的な値崩れを起こし、一時は105円台を割り込む急落となった。その後は持続的なドル安円高の発生こそ回避されたものの、年初の下げで52週線(110円台前半)も割り込み、短期的のみならず中長期的にもチャートの崩れ(地合いの悪化)が明確になった。今や強気に見たとしても、105-115円レンジの継続を確認したと考えるのが精一杯な状況だ。

とはいえ、筆者が定期的にアップデートしているドル円モデルに基づくと、そのフェアバリュー推計値は120円近くまで上昇してきている。FRB(米連邦準備理事会)の引き締めに伴って日米金融政策ギャップが着実に拡大していること、貿易収支の赤字化や対外直接投資の増加など、日本の国際収支の悪化が進んでいることがその主なドライバーとなっている。

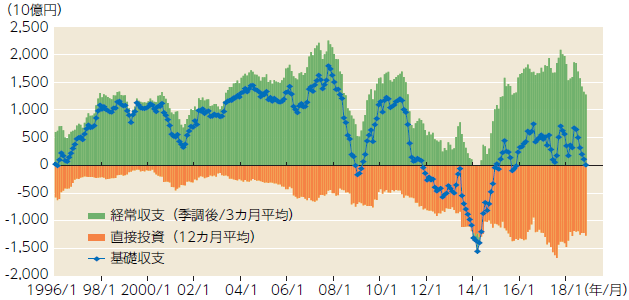

とくに後者(日本の国際収支悪化)については、1年前には月々2兆円に達していた日本の経常黒字が、現在は1.3兆円程度まで減少してきており、そのうち貿易収支にいたっては2018年11月に5000億円前後の赤字に陥っていた。最近の原油安は輸入の減少を通じて貿易収支を改善させようが、2019年10月の消費増税を前にした駆け込み需要とそれに伴う輸入増も想定されるため、原油安だけで貿易収支が黒字に戻るかは微妙なところだ。

一方、近年は日本企業による海外投資案件が大型化していることもあり、現在の日本の対外直接投資の赤字額は月々1.2兆円程度に膨らみ、ほぼ経常黒字を相殺している。その結果、我々が経常収支と直接投資の合計として定義している基礎収支はほぼ中立化している(図表)。2018年に発表された大型M&A(合併・買収)がすべて実現する場合、2019年の直接投資赤字額は前年比5割以上増える可能性さえある。

その場合、基礎収支は約4年ぶりに赤字に陥る可能性があるが、2012年から2014年まで基礎収支が赤字だったとき、為替相場が円安基調だったことはまだ記憶に新しい。

【図表】日本の基礎収支はほぼ中立化している

出所:財務省

新興国・資源国通貨は反発へ

これまで実際のドル円相場は、フェアバリュー推計値から10円値幅での上振れや下振れを経験してきた。その意味では2018年末にドル円が110円前後へ値崩れしたことは、米株の調整などグローバルな投資環境の悪化を思えばそれほど意外なことではない。

しかし2019年初の急落を経た現在、ドル円のフェアバリュー推計値からの下振れ幅は10円を超えており、過剰なかい離になってきた印象だ。加えて、過去1年ほどのように対ユーロなどで米ドル高が進行する時にドル円がフェアバリュー推計値から上振れることは多いが、今回のようにドル安円高サイドに下振れることは珍しい。これはこの間の米ドル高が新興国通貨安や米株安など、リスク回避を誘発してきたためだと考えられる。

だが米株はまだ底入れこそ確認できないものの、2018年末来、底割れは回避している。また、ブラジルなど新興国市場は一段と回復色を強めており、グローバル市場はリスクオフからリスクオンへの転換を始めた可能性をうかがわせる。2019年は、次第にリスク選好の改善と緩やかな米金利上昇が共存する局面に入っていくのではなかろうか。

こうしたなか、ドル円は115円台のレジスタンス帯の突破は容易でなかろうが、次第にフェアバリューに対する割安感の修正を始め、モデル推計値(現在120円前後)に接近する動きを見せ始めるのではないかと考える。為替市場全体はリスク選好の回復が新興国・資源国通貨を反発させ、ユーロなど欧州通貨も2018年から続く下落基調は脱してくるだろう。

(J-MONEY 2019年2月号より転載。記事内容は2019年1月15日時点)