「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、「投資資金をどうやって作るのか」を、具体例をもとに考えていきます。

- 就職後、奨学金の返還や住民税の徴収が始まる前に投資資金を積み立てる

- 新築マンションを購入したら、固定資産税の減税期間中に投資資金を積み立てる

- 年金生活者は、企業年金や個人年金の一部を積み立て貯金や投資に充てる

本稿を書いている時点では、まだ自民党総裁選たけなわです! 本稿がUPされる頃には、新しい総裁がハッキリするのでしょうね。

総裁選の影響が続いているのでしょうか? 『もし、万が一にでも日本銀行の目標「2%の物価上昇」が実現したら……』に多数のアクセスが続いているようです。この場をお借りして、御礼申し上げます。えっと、総裁選にではなく、アクセスいただいた方に、です。

ところで、自民党の総裁選に限らず、学校教育は政治の重要なテーマです。そして、最近の教育の話題といえば、「オンライン授業」などの教育方法や、子どもの貧困問題とともに、「給食」が挙がるようですね。

そういえば、来年度から、高校学校の教育プログラムで「投資」が採り入れられるそうです。

この教育プログラムでは、投資資金の捻出方法については、授業で採り上げるのでしょうか?

特にお若い方は、「投資の資金を、どうやって捻り出すのか」が課題だと思います。そこで本稿では、これまでと河岸を変えて、「投資資金の捻出」について考えてみたいと思います。

来年、就職を予定している学生の皆さまの場合

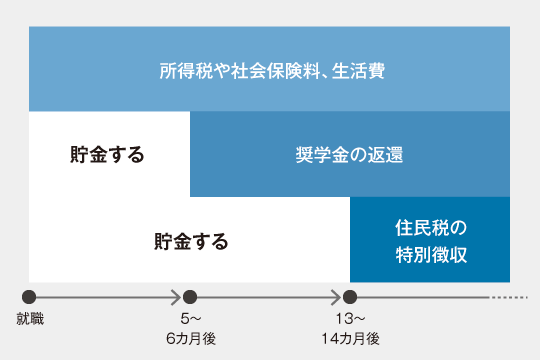

例えば、来年(2022年)4月に就職を予定している学生の皆さまの場合。人によっては就職した年の10月27日に奨学金の返還が始まり、就職した年の翌年の6月には住民税の特別徴収が始まります。

つまり、ある時期が来ると、自然と支出が増加してしまうわけですね。もっとも奨学金の返還額や住民税の特別徴収額を上回る昇給があれば、気に留めることはないかもしれません。とはいえ、支出は増えます。

例えば就職してから、奨学金の返還が始まるまでの5~6か月の間、「奨学金の返還額」と同じ金額を積み立て貯金しておくのはいかがでしょうか?

仮に毎月2万円ずつ積み立てたとしても、10~12万円貯まる計算です。

一方、住民税は1年間の所得がハッキリしないと金額が分かりません。ですので、例えば、お給料から天引きされる所得税と同じ額を積み立て貯金しておくのは、いかがでしょうか?

就職してから住民税の特別徴収が始まるまでは、13~14か月ありますから、仮に毎月1万円ずつ積み立てれば、13~14万円は貯まる勘定です。

これらを合わせると、23~26万円の投資資金を貯めることができます。

さて、この「奨学金の返還が始まるまでの間の貯金」や「住民税の特別徴収が始まるまでの間の貯金」には、投資資金を作ることができる以外の効果があります。

それは、奨学金の返還などの時期が来て、自然と支出が増加しても、うろたえなくてすむということです。支出の増加が始まった時点で、積み立ての貯金を止めれば良いだけですから。

そして、それまでに貯めたお金で投資をするのです。

投資資金を預金で積み立てるのではなく、最初から積み立て投資に充てても良いでしょう。

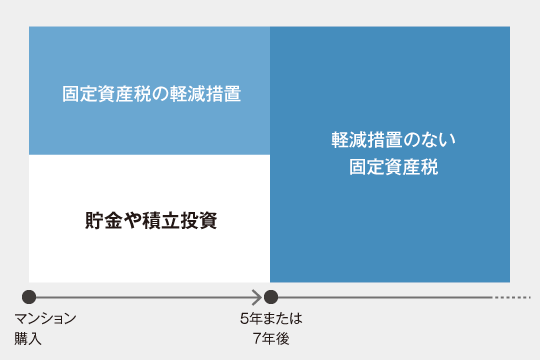

同じ発想は、新築マンションを購入された方にも

同じ発想は、新築マンションを購入された方にも応用できます。新築マンションは要件を満たしていれば、5年または7年にわたり、固定資産税の額が2分の1になる軽減措置があります。軽減措置が終われば、固定資産税の額は倍に増えます。軽減措置の期間、固定資産税の減額分を積み立て貯金をして投資資金を作るか、積み立て投資をする、というものです。

新築マンションを購入された方で、お子様がいらっしゃる場合。軽減措置が終わる5年または7年後には、その分、お子様が成長しています。食費や教育費が増えつつある時期に、固定資産税の額がUPですからね。家計には、UPする金額以上のインパクトがあるようです。

企業年金や個人年金を確定年金で受け取っている人の場合は?

ちなみに、この発想と逆のケースもあります。「支出が増える」のではなく、「収入が減る」というケースです。

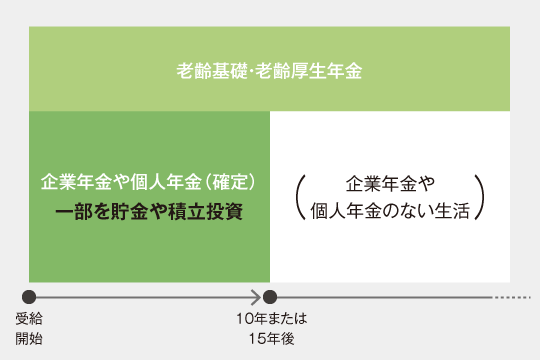

例えば、年金生活の方を想定します。老齢基礎・老齢厚生年金のほかに、企業年金や個人年金を「10年または15年の確定年金」で受け取っていらっしゃる方。10年または15年後には、企業年金や個人年金が終わった分、収入が減りますね。支出に変化はないかも知れませんが。

年金の額の一部を積み立て貯金や積み立て投資に充てて、将来に備えるなどの検討が必要です。

まとめに代えて

ライフイベントと、それに伴う「お金の流れ」を把握しましょう。特に、お子様の場合、成長に伴い進学をし、その都度まとまった資金が必要になります。計画は立てやすいですが、待ったなしです。

将来、新たな支出が生じることが分かっていれば、新たな支出にあわせて、積み立て貯金や積み立て投資を行う。生活スタイルを大きく変えずに投資資金を捻出する、手っ取り早い方法だと思いますが、いかがでしょうか?

ちなみに、筆者はある学校から「投資に興味がある学生ばかりですので」と、投資の話をするように依頼されました。その時、投資資金の捻出の方法として、先述の「奨学金の返還が始まるまでの間の貯金」や「住民税の特別徴収が始まるまでの間の貯金」の話をしたのですが。学生から「入ってきた給料は、趣味に充てるので、瞬時になくなってしまう」と一蹴されてしまいました。

読者の皆様は、本稿に、どのような印象をお持ちでしょうか?