資産形成の近道は小型株にあり──。「小型株集中投資」を実践する気鋭の投資家・遠藤洋さんに、今からでも始められる小型株投資の極意を教えていただく連載。第6回は、将来有望な小型株を見つけるために、ぜひ確認しておきたいポイントを解説します。

- 経営者が自社株を持っていることが重要。「上場ゴール」には注意

- 高学歴の従業員が集まる会社は有望。株主構成も経営戦略に関わる要素

- 商品・サービスの良さは前提。期待先行に惑わされず、品質を自分で確認する

遠藤 洋

投資家

投資コミュニティixi主宰

前回は、上がりそうな小型株を見つけるには世の中の変化に対して敏感になることと、学びが大切であることを説明しました。

それでは、具体的に企業のどのような点をチェックすればいいのでしょうか。今回は、僕が小型株を選ぶときに注目している6つのポイントを紹介したいと思います。

① 経営者──自分で株式を持っているか

経営者がどんな人で、どんな未来を目指しているのかは、その会社が今後成長するかを考えるうえでとても大切なことですが、それと同じくらい大切なのが、経営者が自社の株式を持っていることです。経営者が筆頭株主かどうかがポイントとなります。と

なぜ経営者が過半数の株式を持っている必要があるのでしょうか。理由は2つあります。ひとつは、投資家と経営者の利害が一致することです。経営者が株を持っていれば、自社の株価を上げることが経営者自身の利益にもなります。

もうひとつの理由は、経営者が経営方針を独断で決められることです。経営者の考え方がそのまま会社の未来を表すので、投資家にとってもその会社が今後伸びるかどうかを判断しやすくなります。

注意すべきなのは、いわゆる「上場ゴール」のケースもありうることです。経営者が自社株を高値で売却することを目的としていたら、上場後に経営者が変わった場合、いくらすぐれたサービスを提供していても、上場を境に会社の成長が止まってしまい、株価が伸び悩むこともあります。

② 従業員──優秀な人が集まっているか

優秀な人が集まる会社は、やはり成長する確率が高くなります。「優秀」といっても定義は難しいのですが、わかりやすい基準として学歴に注目するといいでしょう。

僕自身の実体験として、就職活動をしていた2008年頃にはグリーやDeNA、イトクロ、ヘッドウォータースといったIT系のベンチャー企業が新卒採用に力を入れていました。実際にたくさんの高学歴の学生が、外資系企業や大手商社といった大企業ではなく、これらのベンチャー企業を選びました。

優秀な学生たちが目先の高年収を蹴ってでも、新しい経営者やビジネスモデルに惹かれて、そこに自分の人生をベットする価値があると判断したということです。

先に挙げた会社は実際に、3年から5年という時間軸で大きな成長を遂げました。今もその判断基準は有効だと考えています。

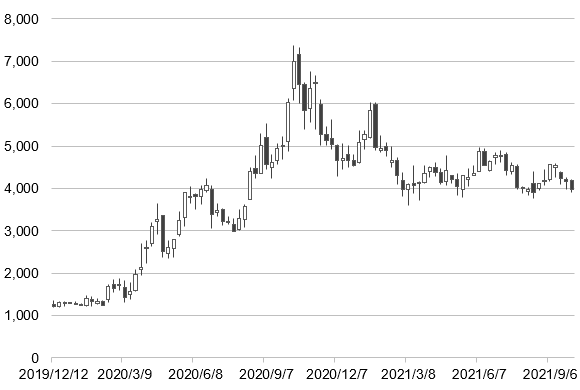

新卒に限らず、中途採用でも優秀な人材を迎え入れている会社は、今後伸びていくことが期待できると思います。たとえば、この数年で急成長した医療情報サービスのメドレーの経営陣には、外資系の有名企業の出身者が名を連ねています。

※期間は2019年12月2日~2021年10月4日

③ 株主──どんな企業が株を持っているか

株主については、経営者が自社株を持っているかどうか以外に、どんな人や企業が大株主になっているかを注目してみるといいでしょう。

大企業の事例ですが、今年5月にサイバーエージェントがエイベックスの筆頭株主になったというニュースがありました。両社が利害関係を持ったことで、たとえばAbemaなどのメディアでエイベックスのコンテンツを紹介するような業務提携を、今後さらに強化していくことが容易に想像できます。

特定の人物や企業が大株主になったことで新たに展開されそうな戦略をどう評価するかが、その会社に投資するかどうかの重要な判断材料になります。

業務提携先が大株主になることで企業同士のコミットメントが高まり、新たな経営戦略が展開される可能性が高まる

④ 商品・サービス──「期待先行」に惑わされない

商品・サービスは投資する会社を選ぶための大前提であり、最低条件です。ユーザーにしっかりと使ってもらえているか。そのサービスをほかの人にも広めてくれているか。そうやって商品の売り上げが伸びていき、会社の時価総額が増えていくわけです。

世の中がどう変化しても、たとえ不景気になったとしても、伸びる会社は必ずあります。時代に合わせて、人が欲しいものを提供できる会社が伸びていきます。

投資する会社を選ぶには、商品やサービスの中身を見てから判断することが大切です。プレスリリースの時点で期待感から株が買われたけれど、実際に出た商品が期待はずれで、株価も下がってしまった例もあります。

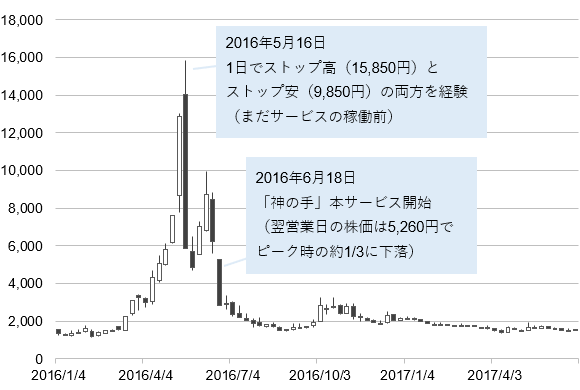

「期待先行」の典型的な例としては、秋元康氏がプロデューサーを務めたことで話題になったオンラインクレーンゲーム「神の手」が挙げられます。運営会社のブランジスタの株価は、サービスが始まる直前の2016年5月に一時的に急騰したものの、同年6月にサービスが始まると、その後の株価はどんどん下がっていきました。

商品やサービスの品質を確認して、その良さを実感してから株を買っても、決して遅くありません。

※期間は2016年1月4日~2017年6月26日

⑤ 市場の大きさ──市場に伸びしろがあるか

会社を選ぶのとは別の視点になりますが、市場や業界の伸びしろも見ておくといいかもしれません。

例として、赤ちゃんを対象とするアプリなどは少子化の影響もあって、成長するのにも上限がありそうです。これに対して、予防医療のような高齢者を対象としたビジネスは、高齢社会が進めば市場も拡大すると思われます。

⑥ 認知度──「認知され始め」を狙う

これは会社の選び方というよりは買うタイミングの話になりますが、その会社の商品やサービスが、世の中の認知度においてどのあたりに位置しているかも重要なポイントです。

「誰でも知っている」という段階で株を買うと、そこから株価を何倍も増やすことは難しいです。一方で、その会社やサービスがほとんど誰にも知られていない段階で買うと、誰にも知られないまま消えてしまうこともありえます。

最適なタイミングが「認知され始め」です。かつてのRIZAPがそうでしたが、テレビCMを打ち始めて、実際にサービスの評判が広がり始めたときが、投資する最適なタイミングだと思います。このタイミングを逃してしまい、認知度が広まってから株を買ってしまうと、いくら経営者や従業員が優れていても、得られる利益は少なくなってしまいます。

以上のようなポイントに注目して小型株を厳選しても、時としてうまくいかないこともあります。次回は、買った株に見切りをつける「損切り」について考えていきたいと思います。