資産形成の近道は小型株にあり──。「小型株集中投資」を実践する気鋭の投資家・遠藤洋さんに、今からでも始められる小型株投資の極意を教えていただく連載。第11回は、注文住宅や建売住宅を扱う不動産会社のアールプランナー(4490)の事例から、小型株集中投資で成功するためのヒントを探ります。

- 売上高が6年連続で伸びていたのにPERが10倍を切る「割安株」

- 同業のLib Workと比較して、アールプランナーは売上も利益も高かった

- 投資家に気付かれていない会社は、株価が上がり始めてから買ってもいい

売上が毎年伸びているのにPERが10倍以下

遠藤 洋

投資家

投資コミュニティixi主宰

今回取り上げるアールプランナー(2983)は、初めて見たときの時価総額の安さに驚いたことを、今もよく覚えています。

アールプランナーは名古屋を基盤とする、注文住宅や建売住宅を扱う不動産会社です。積水ハウス出身の社長が2003年に起業して、会社としては新しくはないのですが、マザーズに上場したのは今年2月ですから、上場してからまだ1年も経っていません。

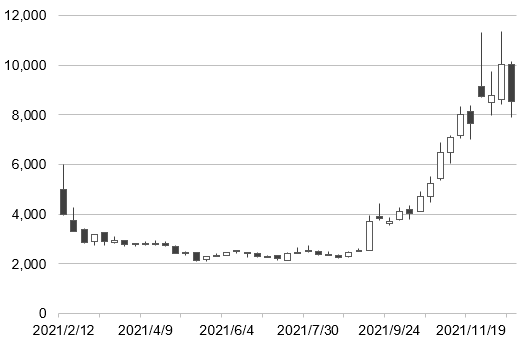

今でこそ時価総額が100億円を超え、株価も10000円を超えるところまで上がりましたが、僕が見たときは株価が2000円ちょっとで、時価総額も30億円台でした。

気になって調べてみると、アールプランナーの直近の業績は非常に良くて、売上高は上場前から6年連続で伸びていました。2021年1月期の売上高が220億円、純利益3.5億円に対して時価総額が約30億円ですから、PER(株価収益率)は10倍を切っていました。

PERが低い、「割安」な会社自体は珍しくはありません。ただ、その多くは売り上げが下がっていて、投資家に期待も信用もされていないような会社です。アールプランナーのように、業績をしっかり伸ばしながら、PERが低いままという例はなかなか見られません。

アールプランナーは、初値は5000円を付けたのですが、そこからじわじわと下がって2000円近くまで下がって、半年ほど低迷が続くことになります。9月6日に決算発表があって、翌7日はストップ高になるのですが、そこまでは出来高も少なく、いくら株価が安くても手を出しづらい銘柄でした。何か知らない爆弾でも抱えているのではと疑うほどでした。

同業のLib Workより時価総額は小さく、売上は多い

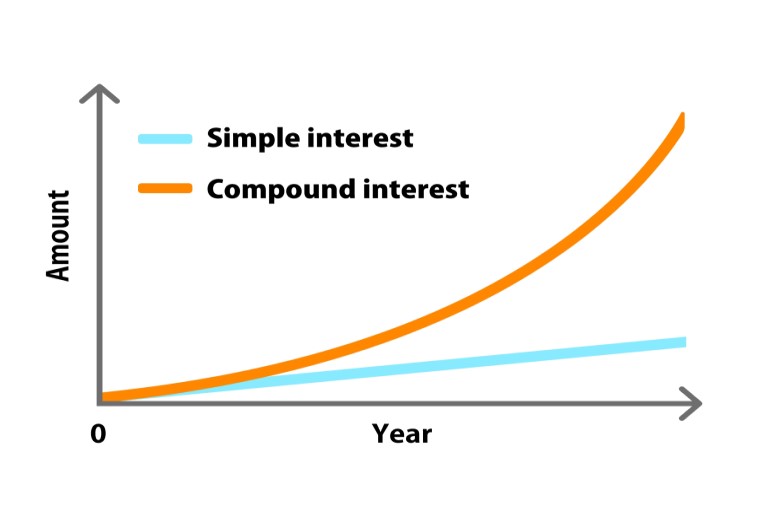

業績がいいのに時価総額が安いアールプランナーは本当に「買い」なのか、それとも……。前回のビザスクのときにもお話ししたように、ビジネスモデルが似ている別の会社と比べると、時価総額や株価がどこまで伸びる可能性があるかを予測できます。

僕がアールプランナーと比較したのは、九州を拠点に住宅販売業を営むLib Work(1431)という会社です(図表2)。

今年4月時点の数字を調べてみると、アールプランナーの時価総額が37億円、Lib Workは200億円で、同業のLib Workが大きく上回っていました。その一方で、売上高は260億円と95億円で、アールプランナーの方が高かったのです。

出所:各社の公開情報をもとに筆者作成

純利益も6億円と4億円で、アールプランナーが上回っていました。図にはありませんが過去5年の売上高の平均伸び率も、アールプランナーが32.1%、Lib Workが28.4%でした。

売り上げの規模も伸び方も、純利益もアールプランナーの方が高いのに、時価総額だけが低いまま放置されていました。

この数字を見て、僕はアールプランナーに投資することを決めました。その数カ月後の9月に決算発表があって2日連続でストップ高になり、そこから株価は僕が買った時点から約4倍まで上がりました。

「投資家が気付き始めたタイミング」で買ってもいい

不動産業のアールプランナーは、前回のビザスクのようにビジネス自体が画期的で、今までになかったサービスを提供しているわけではありませんが、創業者の社長自身が株を持っていて、不動産業を堅実に営んでいます。扱っている住宅も今風のおしゃれなデザインでした。

それでもアールプランナーの株価がなかなか伸びなかったのは、多くの投資家にとって、不動産というビジネスが「地味」だと映ったのかもしれません。

どんなにいい会社でも、投資家が買わなければ株価は上がりません。株を買うには、その会社の存在に気付いてもらう必要があります。

株価が上がり始めたのは9月の決算発表がきっかけでしたが、そこから連日ストップ高というわけではなく、上がったら売られるのを繰り返しながらじわじわ上がっていきました。

アールプランナーのような「投資家に気付かれていない会社」は、株価が上がり始めてから買っても遅くありません。たとえば9月の決算発表のあと、株価が4000円くらいのときに買ったとしても、そこから2カ月後で株価は2倍以上になりました。

株価が低迷しているときに買うと、そのまま誰にも気付かれず、低迷が続いてしまうリスクがあります。投資家が気づき始めたタイミングが、買い時としてはわかりやすいと思います。