宮崎県延岡市で保険業や資産運用のアドバイスに携わる小田初光さんが、地方で暮らす生活者のリアルな視点で、お金に関するさまざまな疑問に答えます。今回は、お金持ちをうらやむ新社会人に向けて、日々の生活に悩むことのない「程よいお金持ち」を目指すための方法について考えます。

- バブル後の「失われた30年」で格差が拡大。預金だけではお金は増えない

- 新社会人は「給与明細の控除」を確認する。引かれたお金を取り戻す方法もある

- リスク商品を怖がりすぎず、iDeCoやつみたてNISAで資産運用に慣れる

資産の格差が広がった30年

【質問】

今日は本音の話がしたいんだけど! ぶっちゃけ、お金ってそんなに貯まるわけないでしょ? お金持ちは、もともとお金を持ってる人が上手くやってるだけの特権だよね! 自分みたいな新社会人は到底お金持ちの真似ができるわけないし、不公平な世の中だと思いませんか?

今回は、「お金持ち」の定義について、新社会人へのエールも兼ねて考えてみたいと思います。

誰でもお金の魅力にとりつかれて、「お金持ちになって裕福になりたい」と思うものです。「お金があれば幸せか?」というときれいごとに見えてしまいます。やっぱり私の周りでも、女性は特に「お金があったら幸せ」と感じているようです。

ところで、個人差はあるのですが、月10万円の収入で生活している主婦が、1万円の副収入があって「幸せ」と感じるのと、月100万円で生活している主婦が1万円の副収入に感じる「幸せ」とでは、大きな違いがあります。もちろん「お金があるから幸せである」と決めつけるのも間違いで、個人個人で幸せの定義は違いがあります。

私が思うのは、「程よいお金持ち」が心地良いということです。そして、お金は「貯めるためのもの」ではなく、「豊かになり楽しむためのもの」でなくてはいけません。今回みなさんには、お金に振り回されることのない「程よいお金持ち」を目指してもらいたいと希望しています。

お金があるから幸せとは限らず、お金を貯めること自体が目的ではない。お金持ちを不公平だと思わずにすむ「程よいお金持ち」を目指したい

たとえば、よく言われる「親が資産家だからお金があってうらやましい」という気持ちについては、お金持ちの人たちが親から相続されたお金を維持していくのがいかに大変なのかを知れば、お金持ちに対しての考え方も変わっていくと思います。たとえお金持ちであっても、お金の使い方について本人が勉強と努力をしなければ、あっという間にお金が無くなることになります。

相談者のように、お金持ちに対して不公平さを感じるのは、自身についても「お金の使い道」の修正が必要だったことがいえます。ただ、このようになった一番の問題は、格差社会の進行で資産の格差も広がったことにあります。

日本経済はバブル崩壊後30年間、「失われた30年」とも言われる低迷期を迎えたことにより、お金持ちとそうでない人のとの間に大きな格差ができています。資産家との格差が、この間の少子高齢化の悪化、税収の悪化による財政難、そして不景気脱却のためによる金融緩和と、国の苦しい台所のために広がってしまったからです。そこにインフレが来て、踏んだり蹴ったりです。

給与の控除を知り、確定申告で税金を取り返す

相談者の30年後の世代である私がハッキリ言うなら、自身が「お金持ち」になれなかったのは、若い頃は「地道にコツコツと貯める預金だけをしていた」からに他ありません。

では、何が違っていたのか? 私は以前から「お金を増やすなら長い期間があった方がいい」と言ってきています。そして、預金だけでなく、投資信託のような「リスク商品」を使うことです。

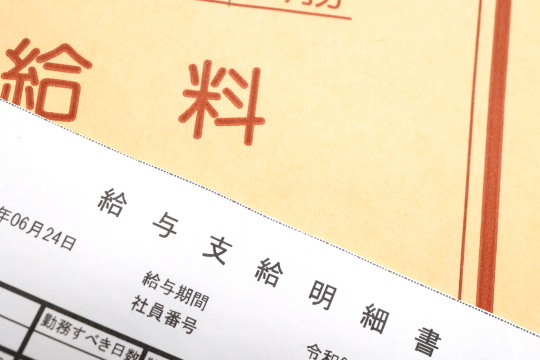

その前に、相談者のような新社会人が、初給与が出たときにまずやるべきことは、「給与明細の控除の種類がどれだけあるのか?」を見ることです。

健康保険、厚生年金、雇用保険、所得税、市県民税、40歳を超えれば介護保険と、控除の種類はさまざまです。

給与の支給額に対して、約20%以上が差し引かれていきます。これが日本の将来に向けた財源確保になっているのですが、合法的にこの税金を取り返すこともできるのを知りましょう。実は身近なところに、知らなきゃ損するお金の制度が数多くあります。

毎月の給与からどんなお金が引かれているか、税金などを払いすぎたときはどう取り返すかを知っておくことが大切

お金持ちの大半が確定申告をしていることにも注目です。サラリーマンでも、副業している人は多くの場合、確定申告によって税が戻ってきます。お金持ちの人たちが面倒くさくてもなぜ申告をするか、考えてみましょう。

リスク商品をすぐに否定せず、内容を確認する

ところで、職場での会話でリスク商品に手を出して損した話を、身近な人に「絶対大損するからせん方がいいよ~」と言いまわっている人、いませんか? これは地方でなくてもよくある話です。内容の把握もなしに、リスク商品を全否定するような話だけが、職場に広がっていくことになります。

すると、お金に対する思いが間違った方向に誘導されて、「リスク商品」の運用を絶対してはいけないと結論付けてしまう。このような流れで、お金を増やすチャンスをつぶしてしまうのです。

お金持ちを目指したいけど、リスク商品はだめだと人から言われたら、どういった行動をとればいいのか? 2つのキーワードで、その人に聞いてみましょう。

「それ、何ですか?」で商品の確認。

次に、「それ、何でですか?」で商品の内容把握。

リスク商品にもいろいろあります。投資信託や株式投資、不動産投資などで成功した方もいるのは事実です。身近な人の言うことを真に受けずに、気になったことは「知ってみる」のが重要な行動の1つです。「知る」勉強をしてください。

まずはiDeCoに加入、つみたてNISAも活用

とは言っても、新社会人が最初からリスク商品のことを調べるのは厳しいと思われますので、アドバイスとして、まずはiDeCo(確定拠出年金)に早めに加入して、税金優遇と長期運用のメリットを味方にしましょう。掛金は、月5000円の積立からスタートすれば十分です。

さらにつみたてNISA(少額投資非課税制度)を使って、投資信託で積立投資をしていきます。掛金はやれる範囲で決めればいいし、慣れたら増額していきます。たまには、解約してご褒美に使ってみましょう。

あとは、ほったらかしておけば問題ありません。(参照 宮崎発マネー相談室 第2回) 20数年後、複利運用の効果で「程よいお金持ち」になれるかもですよ!

ファイト! きっとお金持ちへの不公平感など感じなくなりますよ。