「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。為替変動が激しい中で、今回は米国株式の投資信託などの「2手3手先の投資」について考えます。

- アメリカ株式ファンドは、今後は景気の悪化に備えて利益を確定するのもあり

- ドル建てMMFは、円高局面ではドルのまま決済して、米国株の個別銘柄に回す手も

- これから海外株式ファンドを買う場合は「為替ヘッジあり」を検討する

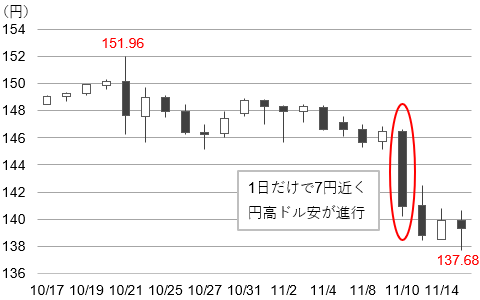

さて、11月11日(ニューヨーク時間11月10日)の為替の変動で、「たった一日で為替が7円も動くとはな」、「よくよく運のない男だな」などと、あるアニメの往年の名セリフを連発している方はいらっしゃいませんか? こんな時、あの覆面を被った、赤い衣装が似合うあの方でしたら、今後、どのような(投資の)作戦を立案するのでしょうか?

もしアメリカ株式ファンドを持っていたら

為替の変動幅にも驚きましたが、同じタイミングでNYダウも1,000ドルUPしています。もし、「アメリカ株式ファンド」などをお持ちでしたら、為替と株価で、ある程度「行って来い(相殺)」になっている可能性があるかもしれません。

むしろ、アメリカ株は「金融引き締め(=利上げ)」により株価が下落の傾向にあったのです。今回の急激な円高の理由が「金融引き締めを緩める」ということですと、為替はともかく、アメリカ株が元気になる可能性があります。

今のところ、為替とアメリカ株と、リスク分散できているようなイメージですね。

お持ちのアメリカ株式……2手3手先を考えるなら

しかし、目先では緩めるとはいえ、今年の春以降「金融引き締め」が続いてきましたので、アメリカは「今後、景気が悪くなる」という可能性も否めないようです。ですので、ここでいったん、アメリカ株式ファンドを売って利益を確定するのもありかもしれません。

そして、景気の悪化が現実になり、株価が下落し、また円高の傾向に転じているようなら、その頃に、再度、アメリカ株に投資をする、という(投資の)作戦もありかもしれません。

あるいは、ファンドの全部を売却しないまでも、半分は売って、半分は持ち続けるなどの作戦もいかがでしょうか?

ドル建てMMFをお持ちなら

さて、為替差益だけを得ることを目的に、アメリカ株式ファンドではなくドル建てMMFをお持ちという方もいらっしゃるでしょう。先ほど確認したところ、野村アセットマネジメントのドル建てMMFの利回りは2.908%でした。この利回りを、「今後も上昇が見込まれる」と判断するのでしたら、ドル建てMMFのまま持ち続けるのもありでしょうし、円高のタイミングでドル建てMMFを買い増しするのも良いでしょう。

※参考……ノムラ外貨MMF(ルクセンブルグ籍オープンエンド契約型外国投資信託)

アナリストなどの記事を見ると「アメリカは利上げの幅を抑える(引き締めを緩める)かもしれないが、利上げを止めたり、利下げに転じることはまだないのでは」という趣旨の文言を見掛けます。ドル建てMMFは、毎月末に分配金が元本に加算(複利)されますので、もし、アナリストの趣旨通りだとすると、ドル建てMMFの利回りも、今後、上昇することが見込まれます。

アナリストの見立てとともに、ドル建てMMFの特徴を活かして、ドル建てMMFを保有している方は現状維持、という作戦で良いかもしれません。

お持ちのドル建てMMF……2手3手先を考えるなら

しかし、遠くない将来、アメリカの景気悪化に伴う株価下落、そして円高傾向に転じる可能性も否めませんと、先ほど述べました。そんな時、持っているドル建てMMFは、どうしたら良いでしょうか?

ドル建てMMFを円転せず、ドル決(ドルのまま売却)し、そのドルを利用して、アメリカ株式の個別銘柄の投資に充てるという作戦は、いかがでしょうか?

ドル決ですので、円高になっても為替による実現損益は生じませんが、課税所得上は損失が生じます。ドル決でも、課税所得は円転して計算するからです。実現損益がないのにも関わらず、課税所得上の損失とはありがたい限りです。配当所得や、他の課税所得上の利益と通算(相殺)することができるからです。つまり、課税所得上の損失の額の分、非課税となるのです。

今から海外株式ファンドへの投資を検討する

今後、為替はどのような傾向に進むのでしょうか? 円安の傾向は続くかもしれませんが、これまでのような大きな為替差益を得ることは難しいかもしれません。むしろ、円高の傾向の方が強まるかもしれない……という判断をなさるのでしたら、「為替ヘッジありのファンド」への投資を検討してみても良いでしょう。「為替ヘッジありのファンド」は、連載第37回もあわせてご覧ください。

| 現状 | 今後の見通しと作戦の立案(2手3手先を考える) |

|---|---|

| アメリカ株式 ファンドを保有 |

11月11日 為替⇒1日で約7円の円高 株価⇒NYダウ、1,000ドルUP |

| 今後 アメリカの景気悪化に伴う株価下落 ⇒その前に利益確定、その後の時を待つ |

|

| ドル建てMMFを 保有 |

直近 一時的な円高⇒買い増し 利回りの上昇に期待 |

| 今後 アメリカの景気悪化に伴う株価下落 ⇒ドル決で売却し、アメリカ個別銘柄を狙う |

|

| これから 海外株式 ファンドに投資 |

今後 大きな円安は望めず、むしろ円高傾向を覚悟 ⇒為替ヘッジ付きのファンドへの投資を検討 |

まとめに代えて

あるアニメの往年の名セリフ、投資の参考になりますね(笑)。もちろん、「さらなる円安」、「為替はピークアウトして円高の傾向」、どちらに行くかは、神のみぞ知るですし、ひょっとしたら、神様もご存知ないかも知れません。ですので、2手3手先を考え、円安・円高の両方を想定した作戦を立案するのも良いでしょう。

実は、筆者もこの円安続きの最中、先月まで「為替ヘッジあり」のファンドに積み立て投資をしていました。ファンドのままで、未だ売却していません。今月、この「為替ヘッジあり」のファンドの積み立て投資の再開を検討しようと思います。