「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、2024年の新NISAのスタートを控えて、つみたてNISAではどのような基準で投資信託を選ぶべきかを考えます。

- つみたてNISAは長期の積立投資だから、価格変動が激しい方が向くのでは?

- 同じ投資対象の投資信託の中からどれを買うか選ぶ際には「純資産残高」を見る

- つみたてNISAの対象商品で、純資産残高が横ばいの投資信託は注意が必要

頻繁に制度が変わるNISA

昨年暮れ、2024年のNISA制度改正が発表されました。もともと2024年はNISA制度が変わることが決まっていて、その内容も決まっていたのですが……決まっていたものを大きくひっくり返すような改正(=再改正?)になりました。

中でも、つみたてNISAは「つみたて枠」に改まり、非課税での保有期間は20年だったのが無期限になりました。筆者の年齢では20年でも十分だったのですが。前後しますが、制度は「恒久化」が決まったので、投資期間も無期限です。

筆者がNISAを好ましく思わないのは(当サイトの他の稿に、別の理由を書いていますが)、程度の大小や内容を問わず、制度の改正が頻繁なこと。iDeCoにも同じことが言えます。制度の改正が頻繁というのは、どうも政治の道具になってしまっているような気がしてなりません。失礼しました、愚痴ってしまいました。

つみたてNISAでバランス(資産複合)型は避けたい

日本ですら市場金利(10年債の利回り)は0.5%ほどあります。今、多くの国で市場金利は上昇する傾向にあります。なので、債券価格は逆に下がる傾向にあり、債券投資のチャンスといえば、その通りです。ですが、株式と債券をワンパッケージにしたバランス型ファンドを選択するのは避けたいものです。

教科書的に言えば、株価と債券価格は逆相関の関係、つまり逆の動きをする、ということです。株式と債券の両方に投資をすることで、価格変動のリスクを抑えることができる、という考え方です。この考え方の是非は、ともかく。

積立投資においては、価格変動リスクは抑えない方が良いというのが筆者の持論です。なので、価格変動リスクを抑えることを目的にした株式と債券をワンパッケージにしたバランス型は避けたいのです。

そもそも積立投資とは

積立投資とは、定時定額買いのことです。時間をかけながら(長期に渡り)、毎月「決まった時期(日)」に、「決まった額」を投資する手法のこと。これにより、ある月の「決まった時期(日)」に価格が低ければ、たくさん買うことができますし、逆にある月の「決まった時期(日)」に価格が高ければ、少ししか買いません。長期に渡り積立投資を行うのは、時間をかけて「買付け価格(投資価格)」を低くならすことが目的です。

ですので積立投資は、「価格変動の激しいもの」や「価格動向の読みにくいもの」を対象とする方が向いているのです。

つみたてNISAの選択肢は、まさかの一択?

「分散投資」に向いているものが、つみたてNISAの対象に指定されています。「日経平均」や「TOPIX」、「JPX日経400」などの国内ファンドの他は、「全世界株式」や「新興国株式」、「先進国株式」など、「対象となる国や地域の範囲が広い」ファンドが多いようです。まあ、要は「分散」ということなのでしょうね。他にバランス型もありますが、先述の理由で、ここでは割愛します。

ところが、なぜか「S&P500」など、アメリカに絞ったものがいくつかあります。これは「アメリカだけ」を対象にしたものなのですが、「対象となる国や地域の範囲」が狭いようにも感じます。ちなみに「欧州」も一つだけありました。なぜ、「S&P500」など、アメリカだけに絞り込んだものが分散投資にふさわしいのか?……当局に尋ねてみたいものです。

なお、バランス型については「アメリカだけ」に絞ったものが見当たりません。

証券会社などが発表している、つみたてNISAの商品ランキングを見ると、上位にノミネートしているのは、やはりS&P500が多いようです。「対象となる国や地域の範囲」が狭く、株価変動とともに為替変動もある、「価格変動が激しい」ものに該当しそうです。

2024年以後の「つみたて枠」の対象になる要件は、現行のつみたてNISAの要件と変わらないようです。対象になる商品の数は増えるかもしれませんが、現在の商品と代わり映えしないものが増えることになるのではないでしょうか?

さて、S&P500に絞った中で、あとはどうやって選びましょうか?

つみたてNISAでは純資産残高を見る

2024年からNISAの非課税の投資期間と保有期間は、ともに無期限になります。お若い方なら、50年でも、60年でも、積立投資ができそうです。先述の通り、積立投資は時間をかけて「買付け価格(投資価格)」を低くならすことが目的です。ですので、つみたてNISAの投資対象(=商品)を選ぶ時、最も大切なのは「純資産残高」ではないでしょうか?

純資産残高が少なければ、運用会社は商品の運用を続けることができず、最悪の場合「繰り上げ償還」してしまう可能性が生じます。繰り上げ償還してしまうと、もう積立投資は続けられず、強制終了です。

積立投資なら、純資産残高は着実に積み上がっているのが理想です。なぜなら、「積み立て」ですから、コンスタントに投資資金が流入しているのが望ましいからです。つみたてNISAは制度が始まったのが2018年ですので、まだ5年を経過したばかり。投資期間と非課税の保有期間は(今のところ)20年間です。ですので、純資産残高が着実に積み上がっていなければ、そのファンドは微妙なのです。

まして、つみたてNISAの対象になっている商品は、運用会社の収入源ともいうべき、信託報酬が低く抑えられています。純資産残高を着実に積み上げていかないと、商品の運用はもちろん、運用会社の経営も苦しくなってしまいます。つみたてNISAは運用会社にとって薄利多売なのです。

純資産残高が増減する要因は基準価額と投資資金の流入(買い付けが増える)や投資資金の流出(解約が増える)です。では、純資産残高は、どのような視点で選べば良いのでしょうか?

純資産残高の推移の見方

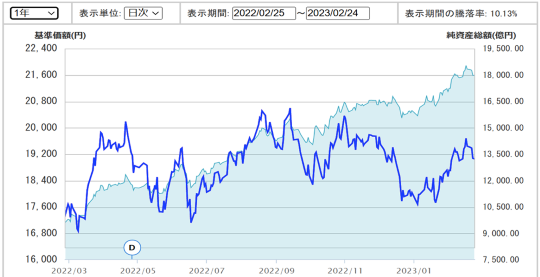

例えば、以下はつみたてNISAの対象になっているS&P500ファンドの基準価額(折れ線)と純資産残高(面グラフ)の推移(1年間)です。純資産残高の方は基準価額の動きに沿いながらも、増加していることが分かります。これなら、安心なのではないでしょうか?

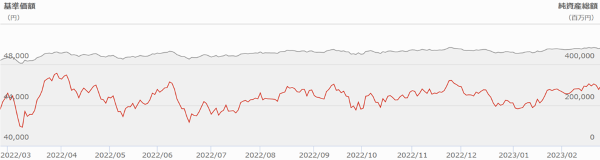

以下も、つみたてNISAの対象になっているバランス型ファンドです。先にご紹介したファンドと同じく、期間は1年間です。基準価額も横ばいなら、純資産残高も微増と申しますか、ほぼ横ばいです。これは、積立投資の対象としては微妙だと思います。

「グラフの期間が短すぎるのでは?」という読者の心の声が聞こえましたので、先のバランス型ファンドの設定来のグラフを用意しました。つみたてNISAが始まる2018年前後から、純資産残高が急上昇しているのが分かりますね。このファンド、当時はネット上で大変な盛り上がりでしたから。しかし、いかがでしょう? つみたてNISAが始まった翌年から、純資産残高は減り続けていますね。安心して積立投資ができるでしょうか?

あとがきに代えて

筆者は「つみたてNISAは難しいな」と感じています。対象になっている商品の選択肢の中に、筆者の好みがありませんから(笑)。「長期」と「積み立て」で時間を分散するのですから、「対象となる国や地域の範囲」は狭くて大いに結構だと思います。

販売手数料ゼロ、信託報酬が低く抑えられている点は、つみたてNISAの最大の利点と言えるでしょう。しかし、肝心の対象になっている商品が、筆者にとっては今一つなのです。筆者は「非課税とはならない」積立投資で、つみたてNISAを凌ぐパフォーマンスを目指すことにします。