株式や債券、REIT(不動産投資信託)による資産運用では、価格変動リスクや信用リスク、金利変動リスク、為替変動リスクなど、さまざまなリスク(不確実なこと)があります。最近では日本の金利正常化(マイナス金利の解除など)への動きがあることから、今回は金利変動リスクにフォーカスして、株式、債券、REITのそれぞれへの影響について見ていきます。

- 金利が上昇すると企業収益が圧迫され、株価を押し下げる要因となる

- 金利が上がれば、現在より金利が低い既発の債券は価格が下がりやすくなる

- REITの分配金利回りと長期金利との差によってREIT価格は変動する

金利変動リスクとは

金利変動リスクとは、世の中の金利の変動により、株式や債券などの価格が変動するリスクです。

特に、金利上昇局面で注意が必要なリスクになります。

金利変動リスクの株式への影響

企業は、事業を運営する資金を自社の利益や株式の新規発行のほか、銀行からの借り入れや社債発行により調達します。金利が上昇すると借り入れコストが上昇し、社債発行時には利率を上げる必要が生じます。利払い費が増えると企業収益が圧迫され、それがPER(株価収益率)など株価指数に影響し、株価を押し下げる要因になります。特に借入の多い企業は、その影響が大きくなる傾向があります。

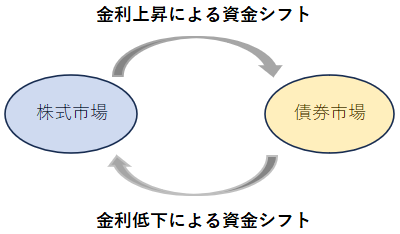

また、世の中の金利が上昇すれば、新たに発行される債券の利回りも上昇します。債券である程度のリターンが期待できるようになると、株式に比べて安全な資産とされる国債などへの資金シフトが起こります。これも、株価の下押し要因になります。

金利変動リスクの国債など債券への影響

先ほど述べた通り、世の中の金利が上昇すると、その時点で発行される債券の利率も上がります。そのため、金利上昇前に発行された既発の債券(固定金利)は、発行時の利率(表面利率)のままでは取引が成立しません。そのため、既発の債券は債券価格を下げて、現在の利率とイコールになるよう利回りが調整されます。利率の差が長期間続く(償還までの期間が長い)債券ほど、価格は大きく下がりやすくなります。

ただし、債券は途中で売却せず、償還(満期)までその債券を保有した場合、額面金額(発行時に約束された価格)で支払われますので、債券価格が下落したからといって、損失の発生はありません。

金利変動リスクのREIT(不動産投資信託)への影響

REIT(不動産投資信託)は、保有している物件(オフィスや賃貸マンション、商業施設、物流施設など)の賃料収入を主な収益源として、投資家に分配金を支払う仕組みの投資商品です。

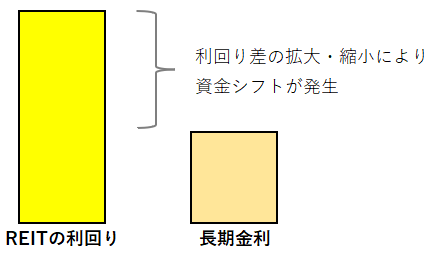

比較的安定したREITの分配金利回りは、長期金利(10年国債の利回り)と比較されます。REITの分配金利回りが高くなり、長期金利との利回り差が大きくなった時は、REITへの投資が増えて、REIT価格は上がりやすくなります。逆に利回り差が縮小した場合は、REITに投資していた資金が債券に向かい、REIT価格は下落しやすくなります。

REITの1口あたりの分配金が変わらない場合、REIT価格が下がると分配金利回りが上昇することになります。これによって債券との利回り差が広がれば、債券からREITへの資金シフトが起こることもありえます(その時の景気状況にもよります)。

また、REITは物件の取得にあたって、その資金を投資家からの資金以外に、銀行借り入れや社債の発行で賄っています。

金利上昇は、銀行からの借り入れ金利や債券発行時の利率に影響し、利息による負担を増やします。REITが銀行や債券の所有者に支払う利息が増加すれば、分配金に回せる原資が減らし、分配金が下がる要因になります。

まとめ

日本の金利正常化(ゼロ金利解除)や米国のインフレ状況によっては、金利の高止まり状態が続くことも考えられます。

つみたてNISAでは、世界の株価指数に連動するファンドや米国S&P500指数に連動するファンドを、多くの方が投資先に選んでいました。2024年1月からスタートした新しいNISAの利用にあたっては、株式の銘柄分散や地域分散以外に、債券への資産分散を検討してもいいかもしれません。

新しいNISAでは、個別の債券への投資はできませんが、債券を含むバランス型ファンドへの投資は「つみたて投資枠」でも可能です。また、「成長投資枠」では債券のみを投資対象にしたファンドも投資対象商品に含まれています。

2024年は金利や為替などに影響を与える、日米の金融政策(日銀政策決定会合、FOMC)の動向により注目して、投資戦略を考えていきましょう。