宮崎県延岡市で保険業や資産運用のアドバイスに携わる小田初光さんが、地方で暮らす生活者のリアルな視点で、お金に関するさまざまな疑問に答えます。今回は、前回に続いて「一棟アパート投資」がテーマ。事業計画書のポイントについて、小田さんの実体験に基づいてお伝えします。

- 一棟アパート投資が成功するか失敗するかは事業計画書で決まる

- 空室リスクを避けるにはサブリース契約が有効。ただし家賃下落のリスクには注意

- 事業収支計画の家賃収入は10%低く見積もりたい。諸経費も多めに見積もっておく

事業計画書の「数字のマジック」に注意

【質問】

夢だった福岡のアパートオーナー! 土地から購入するつもりで、複数の建物を観に行ったらデザイナーズアパート。すぐに欲しくなって、勢いで契約してしまった。こんなに思い切って大丈夫ですかねぇ?

前回の記事では、購入する一棟アパートの立地を決めるまでを解説してきました。そのなかで、再三、「準備と計画」について話してきました。

今回は、不動産会社が提示したアパートについて、購入までの計画案のシミュレーションを見ていきながら、「事業計画書」がいかに大切であるか、先の見通しがいかに曖昧なものか、具体的に話をしていきましょう。

事業計画書とは、先々の収益や経費、負債などの見積もりを実際の数字で示したものです。一棟アパート投資が成功するか失敗するかは、事業計画書で100%決まると言っても過言ではありません。

この事業計画書がいかに大事なものかは、初めて新築アパートを購入した14年前の私には、まるで想像がつきませんでした。今思えば、不動産会社とはもっとしつこく相談すべきでした。

数字のマジックにだまされてはいけません。後ほど詳しく説明しますが、出された数字をそのまま信用せずに、ここをこうしておきたい、リスクヘッジを加えておきたいなど、納得いくまで交渉することが大切です。

空室リスクとサブリース契約

前回に引き続き、私の実際の体験に基づいてお話しいたします。

前提として、不動産入手物件状況は次のとおりです。

・間取りは1K

・25m2の木造2階建て、6部屋

・延床面積は151m2、敷地面積は173m2

・駐車場2台あり

・価格は購入当時(2006年時点、消費税込み)で土地1400万円、建物2500万円、諸経費込みで合計4170万円

この物件を銀行借入3360万円で25年返済、金利年3%のローンと、残り810万円を頭金として購入しました。初年度諸経費(登記費用、銀行事務、司法書士手数料等)として、約250万円かかるとは思いもしませんでした。さらには上下水道加入負担金が約100万円かかり、何とも痛い出費でした(水道加入金は立地などによって金額などがかなり異なります)。

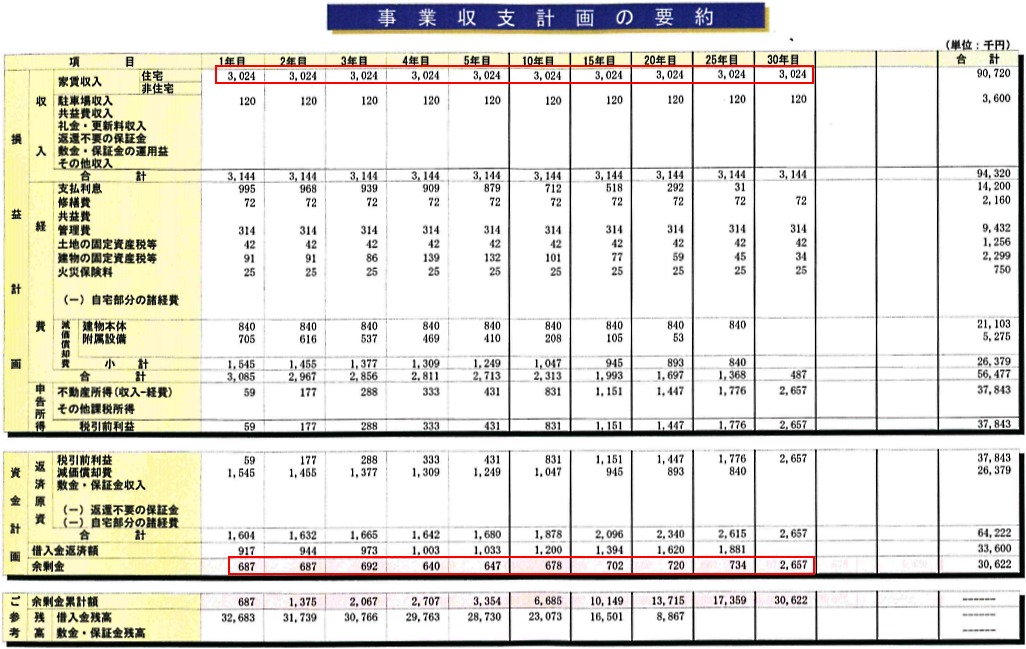

収支などの計算の前提条件を踏まえて、事業収支計画の要約を見ていただきましょう(下図参照)。

見てのとおり、損益計画の収入の部は、1年目~30年目まで家賃が一定(302万円)となっています。今流行りのサブリース(家賃保証)です。

ところで、この事業計画書は入居率100%を前提としています。30年目には収支上、余剰金として3062万円となっています。優等生の計画書ですね。

特に見ていただきたいのは、余剰金の推移です。1年目から25年目までは年に70万円前後の余剰金となっていますが、借入金の返済が終わった26年目からは剰余金が大幅にアップします。

ここでよく考えてみてください。もしこの契約がサブリースではない場合、入居率100%のときに収支が70万円とすると、仮に入居者が1人退去すれば、年に収入が約50万円ダウン。収支は20万円になります。

2人退去すると収入ダウンは100万円を超えてきます。そうなったらもうアウト。赤字に転落してしまいます。

退去者が出れば、不動産会社に広告料を支払って、入居者を募集することになります。人の出入りが激しい時期であればすぐに入居者が見つかるのですが、時期を外すと、さらなる状況の悪化は避けられません。フリーレント(一定期間、家賃無料)も考えなければならないでしょう。

このような空室リスクを避けようとするならば、サブリースが絶対条件です。管理費用として、家賃収入の10%程度を支払う必要はありますが、入居者が見つからずに赤字が発生するリスクは低減できます。

ただし、サブリース制度も絶対ではありません。サブリースはオーナーに家賃を保証する制度なので、不動産会社は家賃を下げてでも空室をなくそうとします。そのため、サブリース物件は一般の物件以上に家賃下落のリスクが付きまとうことになります。空室リスクを補うための「完全」はないのです。

不動産会社の倒産をどう乗り切ったのか

自身の場合は、購入して3年目から入居者の出入りがありましたが、サブリースでしたので何とか乗り切ることができました。ところが、とある大事件が発生してしまい、どん底を見ることになります。2007年~2008年に起こった、サブプライムローン問題からのリーマン・ショックです。最悪なことに、ハウスメーカーが倒産に陥ってしまったのです。まさかの出来事でした。

管理会社が機能しなくなってしまったので、当然サブリースどころではありません。購入して3年目でまさかの事態。どうする?このまま途方に暮れるしかないのか?と思いきや、全室満室ということもあり、新たな管理会社をすぐに見つけることができました。

管理費を家賃の5%として、アパートの運営を管理会社に委託することにしました。ただ、新しい契約ではサブリースはできませんでした。

契約内容が変わったことで、消防設備点検、日常清掃費用として経費が別途増えてしまい、合計の経費は家賃収入の約7%となりました。

この時痛感したのが立地の大切さでした。不動産投資の専門家の中には「安い物件でも利回り重視で行けば利益は出る」と言われる方もいますが、これも良い立地条件があってのこと。一棟アパート投資は入居者ベースで考えなければ、利益は出ません。くれぐれも、ここは十分に注意してください。

このようにリーマン・ショックの影響もあって、自己資金の回収が当初の予測だった12年よりも2年多くかかりましたが、ようやく収支がプラスに転じているところです。この資金を、これから掛かってくる修繕費に備えたいと思います。

不動産投資の事業計画は「慎重さ」が大切

サブリースであれ一般の物件であれ、一棟アパート投資には思いがけないリスクが潜んでいます。そのリスクを念頭に置きながら、事業計画を考えることが大切です。

一棟アパート投資の事業計画でぜひ押さえていただきたいポイントは、以下の3つです。

① 事業収支計画の家賃収入は必ず、最低でも10%減として計画しておく

② 減価償却費以外の経費は最低でも10%増で見ておく

③ 借入金は、金利見直しはオッケーだが、経費の支払いを考えて、一括返済はダメ

お金の使い道は、これからもいろいろと出てきます。収入は少なめに見積もり、出費は多めに見積もる。手元資金を残しておくことも大切。何事も慎重に進めましょう。

私の場合、管理会社が途中で変わり、物件の管理体制がサブリースから普通委託になったことで、これまで以上にアパート経営と向き合うことになり、毎月のように物件に足を運ぶようになりました。サブリース=業者任せから、自助努力による経営に変わった結果、周りの環境変化などを注意深く観察するようになり、「次にできること」を考えていけるようになりました。

私が幸運だったのは、東京近郊の区分所有マンションの経営で利益が出ていたことです。区分マンション投資の成功によって心にゆとりを持てたことで、リーマン・ショックで不動産会社が倒産したときも、危機と向き合うことができました。

初めて投資用不動産を購入する方は、いきなり一棟アパートを選ぶのではなく、まずは少額の中古ワンルームマンションなどから始めて、心のゆとりを持てるようにしましょう。

次回は、私の失敗談を中心に話をしていきます。

(次回は7月3日を予定しています)