「一般NISAの非課税期間は5年間」ということは分かっていても、5年経過したらどんな選択肢があるか、いまいちよくわかっていない人も多いでしょう。「その時の市況によって対応は異なる」で問題ありませんが、どんな選択肢があるかは事前に知っておいてほうがいいでしょう。5年後に取りうる選択肢をまとめました。

- NISA、5年経過後の選択肢は、売却・課税口座に移す・ロールオーバーの3つ

- 課税口座に移した場合、元本が回復していないのに課税されることもある

- 2019年以降に一般NISAで買い付けた銘柄は自動的に新NISAに移管される

一般NISA、5年間の非課税期間満了後のシナリオは?

一般NISAとは、毎年120万円までの投資が5年間非課税になる制度です。年間120万円までなら、一度に120万円使っても、分割して売買してもかまいません。ただし、売買益や分配金が非課税になる期間は5年間までと決められています。5年が経過する時点で、資産をどうするかの選択を迫られるのです。

購入から5年経って非課税期間が終了する際には、「売却」「課税口座に移す」「ロールオーバー」の3つの選択肢から選ぶことになります。それぞれどのような内容か改めて確認してみましょう。

選択肢1「非課税期間終了前に売却する」

非課税期間終了後は、通常の課税口座(一般口座もしくは特定口座)に移管されます。移管時の価格は、5年前の取得価格ではなく、非課税期間終了時の価格です。もし通常の課税口座に移管する前に一度手仕舞って利益確定したければ、非課税期間終了前に売却してもいいでしょう。

もし非課税期間終了目前に含み損が生じている場合で、さらに持ち続けたければ、売却するのではなくロールオーバーするといいでしょう。

選択肢2「課税口座に移す」

非課税メリットはなくなりますが、課税口座に移管して引き続き運用を続けることができます。今はまだ売却のタイミングではないと考える場合は、いったん課税口座に移して様子を見るのもひとつの手でしょう。

先述したように移管時の価格は、5年前の取得価格ではなく、その時の価格です。例えば、5年前に株価50万円だったものが、5年後に70万円になっているとしましょう。課税口座に移してさらに10万円値上がりしても、課税されるのはその10万円に対してです。

非課税期間終了後は、課税口座に移して運用を継続するのも選択肢の一つ

一方で、損している時に課税口座に移すとどうなるでしょうか。例えば、5年前に50万円だったものが、5年後に30万円に下落したとします。課税口座に移すと、30万円が取得価格になってしまいます。その後、40万円に値上がりすると、10万円の利益に対して税金が掛かります。元金の50万円は回復していないのに、税金が掛かることには注意が必要です。

選択肢3「ロールオーバー」

ロールオーバーとは、その年のNISA枠を消費して、過去に購入した商品の非課税期間を使った運用をさらに最長で5年継続する方法です。ロールオーバーについては続けて詳しく解説します。

ロールオーバーのメリット・デメリット

先ほどNISAの上限額は120万円と紹介しましたが、ロールオーバーする場合は、120万円を超えていても全額NISAとしてロールオーバーが可能です。例えば120万円で購入した株式が5年後に200万円になっていたとしても、200万円分、ロールオーバーが可能なのです。

ただし、ロールオーバーにはデメリットもあります。例えば、120万円が5年後に200万円になった株式をロールオーバーしたとしましょう、その後に値下がりして損失を出してしまうと、当然、非課税のメリットを得られませんし、その年の非課税枠は残っていません。NISAは損益通算できないので、そのまま持ち続ける、というのが現実的な選択肢になるでしょう。これならロールオーバーせずに、5年経過後に利益確定して、6年目の非課税枠は新たな銘柄の投資に使ったほうがよかった、ということにもなります。

2024年には新NISAスタート。ロールオーバーはどうなる?

ここまで一般NISAのロールオーバーについて説明してきましたが、2024年以降は一般NISAが新NISAに移行します。それについても簡単に説明しておきたいと思います。

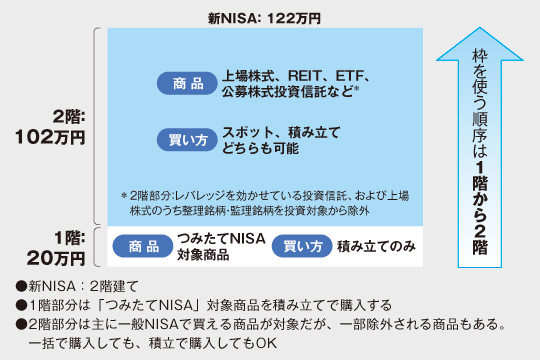

新NISAは2階建ての仕組みになっており、1階部分で購入できるのはつみたてNISAの対象商品、2階部分で購入できるのは従来の一般NISAの対象商品(一部ハイリスク商品除く)です。新NISA移行後は、まず1階部分を消費しないと2階部分が使えない制度設計となっています。

現行の一般NISAは大きく変更され、複雑になる

現在一般NISAを利用している人は、2024年になれば自動的に新NISAに移行することとなっています。新NISAになってもロールオーバーの仕組みはありますが、その場合には新NISAの非課税枠の2階部分(102万円)から消費し、それで収まらない金額を1階部分の非課税枠(20万円)を使うことになります。

新NISAでのロールオーバーについて、詳しくは以下の記事も参考にしてください。

2019年以降に一般NISAで買い付けた銘柄は、自動的に新NISAにロールオーバーされることにも注意してください。

新NISAの仕組みはかなり複雑で分かりにくく、さらに新NISAの投資可能期間はいまのところ、2024年~2028年の5年間だけ(非課税期間はその5年後の2032年まで)です。その後のことは未定となっています。政府が掲げる「資産所得倍増プラン」でNISAやiDeCoの拡充が検討されるようなので、仕組みの簡素化と恒久化を期待したいところです。

これから投資を始めようという投資初心者は、シンプルで非課税期間の長いつみたてNISAの利用を考えた方がよいかもしれません。