個人年金保険よりも積立投資?

先述の通り、個人年金保険は「受給額が決まっている」という大きな安心感を得ることができるものの、インフレに弱いどころか、一般的な傾向として「パフォーマンスが弱く、(払い込んだ保険料に比べ)ほとんど増えない」というネックも存在します。

「だったら、個人年金保険よりも積立投資の方がまだマシ」という方もいらっしゃることでしょう。

確かに、個人年金保険に比べれば、積立投資の方が「大きく増える」という期待を持てるので、それゆえに「インフレにも対応しやすい」ともいえます。が、そもそも積み立て投資には「払い込み期間」というものがありません。つまりゴールのない、果てしのないマラソンを走っているのと同じなのです。

(投資信託の中には「信託期間」を設けているものもありますが、延長されることも多く、事実上、「期間がない」と見ることができます)

ゴールのないマラソンを走り続けるのはつらいもの。積立投資は自身でゴールを設定する必要がある

なので、積立投資では逆に自身でゴールを設けることもできますし、そうする必要もあるでしょう。例えば、「私の60歳の誕生日をゴールとしよう」という具合に。

しかし、その60歳のお誕生日に、今回起きた新型コロナウイルス感染症の流行のような世界的なアクシデントがあり、「自身で設けたゴールがゴールにならなくなってしまった」ということになったらどうすればいいか、という不安が付きまといます。

なにより「将来の老後資金としてあてにしている」お金を、投資信託という「不確実な=決まっていない」商品で準備して良いものか、特に、今のような時期では思いますよね。

全く異なる特徴を持つ積立投資と個人年金保険……併走することでオールレンジ投資に?

上の表で示したように、全く異なる特徴を持つ積立投資と個人年金保険ですから、その両方を併走すれば、より「オールレンジ」な投資になるのではないでしょうか?

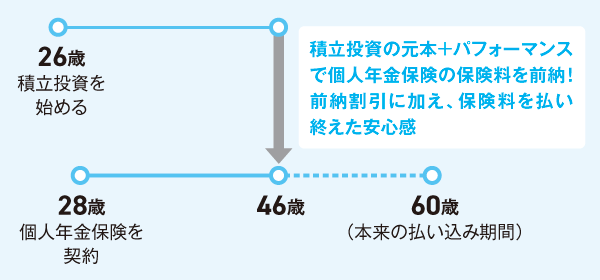

この積立投資と個人年金保険の併走は、他ならぬ筆者自身が実践していました。

筆者は26歳の時に積立投資を始め、28歳の時に個人年金保険を契約しました。個人年金保険の保険料の払い込み期間は「60歳まで」で、受け取り開始も「60歳から」なのですが、予定より14年も早い46歳の時に、個人年金保険の保険料を払い終えました!

個人年金保険の保険料を払い込み終えることで、「老後資金」を1つ作り上げ、将来の安心をカタチにすることができたのです。

積立投資と個人年金保険のオールレンジ投資のメリット

個人年金保険の課題の2つ目を、思い出していただけますでしょうか?

そうです、「ゴールまでが長~い」という課題です。

筆者は積立投資と個人年金保険を併走することで、「ゴールを手前に寄せる」ことができました。

積立投資によって得たパフォーマンスと、積立投資に充てた元本を、個人年金保険の保険料の前納に充てたのです。保険料の前納をすると、割引率は本当にごくわずかですが、「前納割引」もあります。

(前納割引とは、将来の保険料をまとめて払うことで、1年当たりもしくは1か月当たりの保険料が割り引かれることです。割り引かれた金額は非課税です)

ちなみに、保険料の前納をしても、控除証明書は毎年もらうことができます。

また、メリットは個人年金保険だけではありません。

積立投資の方も「パフォーマンス=利益を確定する」という効果を得ることができました。自身で定めた60歳というゴールを間近にして、コロナショックやリーマン・ショックに遭ってしまう、といったようなアクシデントにあわずにすみました。文字通り、「(積み立て投資の)ゴールを自身で決めることができた」のです。