本連載では、税理士に寄せられた相談者からの質問をもとに、主に「おひとりさま」の相続に関するさまざまな疑問に答えていきます。第17回は、加入していた生命保険の受取人を「法定相続人」としていたおひとりさまの、「生命保険って必要なの?」という疑問に答えます。

扶養すべき親族がいない場合、死亡保険は基本的に不要

Q.

若いころに入った生命保険を改めて見直したら、死亡保険金1000万円の受取人が「法制相続人」となっていました。現在、私の法定相続人は3歳年上の兄となりますが、兄に財産を残すために月々保険料を払っていることがもったいないと思っています。

おひとりさまの私にも必要な生命保険はあるのでしょうか?

A.

おひとりさまが生命保険に加入する場合、通常は死亡保険は不要です。

医療保険については、日常生活に支障がないよう保険料と保険金のバランスを考えて選びましょう。

おひとりさまで養う家族がいない場合、確かに死亡保険の必要性に疑問を感じますよね。そもそも死亡保険は「その人が亡くなると経済的に困る人」がいる場合に加入する保険です。

連載第12回で説明したように、死亡保険金の受取人は変更できます。

今回ご質問をされたような扶養すべき親族がいないおひとりさまの場合は、基本的には死亡時の保障は必要がないことになります。

しかし、自分の葬儀費用や身の回りの家財の整理費用などに最低限のお金を残したいとお考えの方も多いでしょう。そんな場合は、300万円程度の掛け捨ての定期保険ならば保険料も抑えられるのでお勧めです。しかし300万円程度の資金であれば保険に頼らず、預貯金を貯めるというのも一つの手段です。

保険は加入したその時から万が一の備えになるものですが、高齢化が進む昨今では、保険料の総額がもらえる保険金よりも多額になるケースも増えています。

病気に備える医療保険は加入を検討する

一方、自分が病気やケガをして、入院治療や手術が必要になる時に備える医療保険について考えてみましょう。

病気やケガは誰にでも起こりうることですから、保険に頼らなくても将来的に自由にできる資金が潤沢な方は別ですが、死亡保険とは違って、医療保険はおひとりさまだから不要というわけではありません。

日本では公的健康保険制度により、現役世代のほとんどの方は医療費の総額の3割が自己負担額となります。さらに「高額医療保険制度」により、医療費の上限が定められています。しかし実際に入院治療となると公的保険制度では賄えない差額ベッド代が発生したり、現役世代のうちに入院すればその期間は就業ができなくなり、収入も減ってしまいます。

医療保険にもさまざまな種類がありますが、保険料の負担が大きくなりすぎないように掛け捨ての医療保険で、入院日数、手術内容に応じて保険金が支払われるもので十分と思われます。

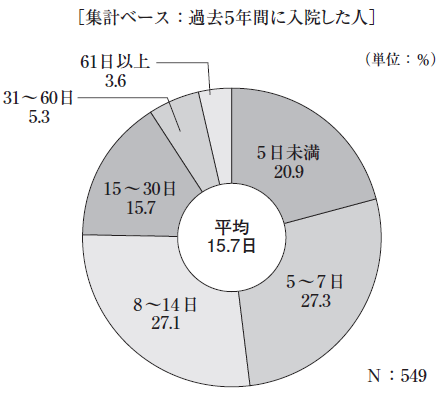

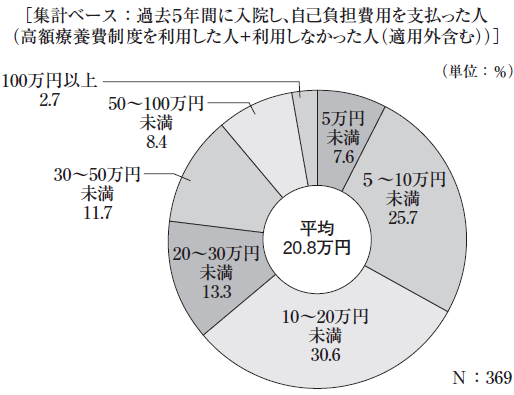

公益財団法人生命保険文化センターの「令和元年度 生活保障に関する調査」によると、入院日数の平均は15.7日(図表1)、一回の入院時の自己負担費用の平均は20.8万円(図表2)となっています。少ない金額ではありませんので、保険料が日常生活の支障とならない範囲での医療保険加入をお勧めします。

出所:公益財団法人生命保険文化センター「令和元年度 生活保障に関する調査」

*治療費・食事代・差額ベッド代に加え、交通費(見舞いに来る家族の交通費も含む)や衣類、日用品などを含む。高額療養費制度を利用した場合は利用後の金額

出所:公益財団法人生命保険文化センター「令和元年度 生活保障に関する調査」

現在の生活費に余裕があれば、通常の医療保険のほかにがん保険や三大疾病保険など、治療費が高額で治療期間が長期になりがちな疾病に備える保険も考慮に入れた方がよいでしょう。

おひとりさまの場合には基本的には死亡保険は不要、医療保険は最低限確保し、あとは個人の生活内容に合わせて、保険料と給付される保険金のバランスを考えてご自分に最適な保険に加入することをお勧めします。