ETFとは上場投資信託のことで、その名の通り、証券取引所に上場されています。ETFは、日本の法令に基づいて日本で組成された「国内籍ETF」と、外国の法令に基づいて外国で組成された「外国籍ETF」に分類されます。本記事では変わり種の海外ETFを紹介します。

- 海外ETFは銘柄数が多く、選択肢が豊富。外国株式口座を通じて取引できる

- 海外ETFを通じてゲームやクリーンエネルギーなど、旬なテーマに投資できる

- 新興国の高配当株に投資する銘柄やアクティブ運用の銘柄も

海外ETFは銘柄数が多く、選択肢が豊富

外国籍ETFは、日本の証券取引所に上場している銘柄と海外の証券取引所に上場している銘柄に分けられます。ここでは、海外の証券取引所に上場している外国籍ETFを「海外ETF」とします。

海外ETFは銘柄数が多く、選択肢が豊富にあります。指数に連動する「インデックス運用型」だけではなく、ファンドマネージャーが銘柄選択を行う「アクティブ運用型」のETFがあることも特徴です。

海外ETFの取り扱いがある証券会社では、外国株式口座を開設することで取引が可能です。海外ETFの売買は米ドルなどの外貨で行うことになりますが、多くの証券会社ではETFの売買と為替取引を同時に行う「円貨決済」というサービスがあります。円貨決済を利用すれば、事前にドルなどを用意せず、日本円のままで海外ETFに投資できます。

ただし、円貨決済は取引が手軽な半面、為替手数料などのコストが外貨決済より高くなりやすいなどのデメリットがあります。コストを重視するなら、為替取引とETFの取引を分けて行う「外貨決済」がおすすめです。

ユニークな海外ETFを4本紹介

海外ETFの中には、国内ETFにはないような変わり種の銘柄も多くあります。本記事では、そんな海外ETFの中からユニークな銘柄を4本紹介します。

iシェアーズ グローバル・クリーンエネルギー ETF

ティッカーシンボル:ICLN

主要取引所:ナスダック(米国)

対象指数:S&Pグローバル・クリーンエネルギー指数

投資対象:世界株式

市場価格:18.96ドル*1

過去1年騰落率:-24.27%*2

過去3年騰落率(年率):6.9%*2

経費率:0.40%

運用会社:ブラックロック・インク

*1 2022年11月7日時点

*2 2022年10月31日時点

『iシェアーズ グローバル・クリーンエネルギー ETF』は、クリーンエネルギーセクターのグローバル株式で構成される指数と同等の投資成果を上げることを目指すETFです。

脱炭素やSDGsなど世界的な環境意識の高まりにより、クリーンエネルギーに関する注目は集まっています。持続可能な社会を作るために必要不可欠な分野であり、長期投資にも向いているセクターといえるでしょう。

このETFはクリーンエネルギーの最先端技術を持つアメリカを中心に中国、デンマークなどの国の関連銘柄を保有しています。2022年11月4日時点で、国別の組み入れ比率が最も大きいのはアメリカで39%、次いで中国が13%。日本は2%程度にとどまります。

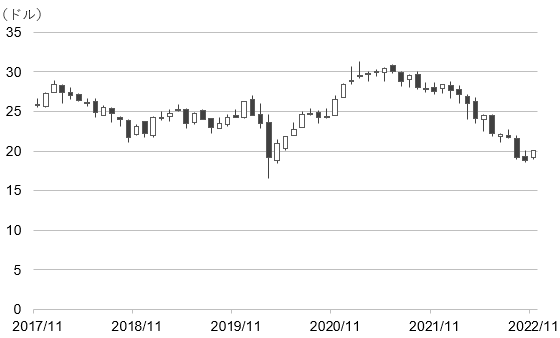

『iシェアーズ グローバル・クリーンエネルギー ETF』の価格は、直近では大きく値下がりしているものの、過去3年では年率6.9%の成長となっています。

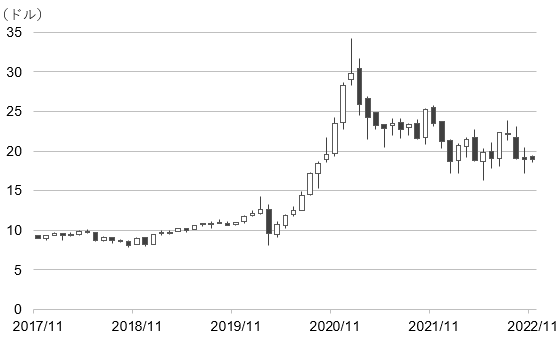

グローバルX ヒーローズ(ゲーム&eスポーツ)ETF

ティッカーシンボル:HERO

主要取引所:ナスダック(米国)

対象指数:ソラクティブ・ビデオゲーム・アンド・Eスポーツ・インデックス

投資対象:世界株式

市場価格:17.61ドル*1

過去1年騰落率:-40.05%*2

過去3年騰落率(年率):5.87%*2

経費率:0.50%

運用会社:グローバルX

*1 2022年11月4日時点

*2 2022年10月31日時点

『グローバルX ヒーローズ(ゲーム&eスポーツ)ETF』は、ゲームやeスポーツに関連する銘柄に投資をするETFです。アメリカを中心に日本や韓国、中国、スウェーデンなどの国のゲーム、eスポーツ関連銘柄に投資をしています。2022年11月4日時点では任天堂、カプコン、コナミが上位組み入れ銘柄に含まれています。

新型コロナウイルスの感染拡大の影響でロックダウンをする都市や外出自粛をする都市が増えたことで、今までゲームをしてこなかった人もゲームを楽しむようになったといわれています。

グローバルXのサイトによれば、2019年から2020年にかけてマーケットは20%超の成長を遂げ、ハリウッドやプロスポーツを超えて1750億ドルとなりました。2023年までに2000億の市場規模となることが予想されているとのことです。今後もバーチャルな世界での人々の交流はさらに増えていくことでしょう。

ゲーム&eスポーツの市場規模は急成長の途上にある

Roman Kosolapov / Shutterstock.com

『グローバルX ヒーローズ(ゲーム&eスポーツ)ETF』の過去1年の実績はマイナス40%と大きく値下がりしたのは気がかりですが、市場の成長を背景とした反転に期待したいところです。

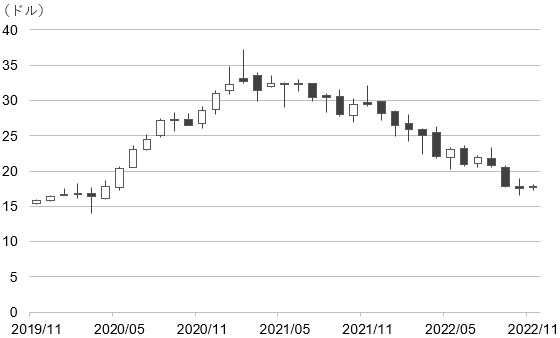

ウィズダムツリー 新興国株クオリティ配当成長ファンド

ティッカーシンボル:DGRE

主要取引所:ナスダック(米国)

対象指数:ウィズダムツリー新興国株クオリティ配当成長インデックス

投資対象:新興国株式

市場価格:19.94ドル*1

過去1年騰落率:-29.62%*2

過去3年騰落率(年率):-5.55%*2

経費率:0.32%

運用会社:ウィズダムツリー・インベストメンツ

*1 2022年11月4日時点

*2 2022年10月31日時点

『ウィズダムツリー 新興国株クオリティ配当成長ファンド』は、アジアを中心にラテンアメリカ、ヨーロッパなどの新興国の株式に投資をするETFです。業種はソフトフェア、ヘルスケア、エネルギー関連、消費者向けなど多くの業種に分散投資をしています。

『ウィズダムツリー 新興国株クオリティ配当成長ファンド』のユニークな点は、新興国株に投資をするファンドでありながら高配当に着目している点です。ただし、近年の運用実績は決して芳しくなく、過去5年までさかのぼっても年率-3.25%となっています。

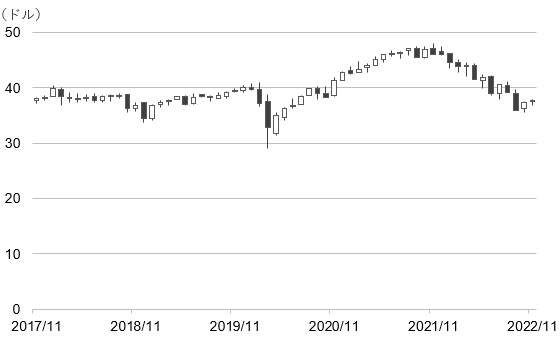

SPDR SSGA グローバル アロケーションETF

ティッカーシンボル:GAL

主要取引所:ニューヨーク証券取引所(米国)

対象指数:MSCIオール・カントリー・ワールド指数、ブルームバーグ米国総合指数

投資対象:上場投資信託を通じて世界の株式、債券など幅広い資産に投資

市場価格:37.76ドル*1

過去1年騰落率:-16.39%*2

過去3年騰落率(年率):0.55%*2

経費率:0.35%

運用会社:ステート・ストリート・グローバル・アドバイザーズ

*1 2022年11月7日時点

*2 2022年10月31日時点

『SPDR SSGA グローバルアロケーションETF』は、投資対象が株式そのものではなく、株式などを対象とする上場投資信託(ETF)に投資することが特徴です。ETFを通じて60%程度を株式に投資をしながら、さまざまな資産クラスへの分散投資を行うETFです。米国を中心としつつ、純資産の30%以上を米国外の資産へ投資することとしており、地域の分散も図られています。

ベンチマークとして「MSCIオール・カントリー・ワールド指数」「ブルームバーグ米国総合指数」の2つの指数が設定されているものの、投資対象とするETFの配分を市場動向に合わせて変更するアクティブ運用型のETFであるため、ベンチマークを上回る成果を期待することができます。ただし、ベンチマークを下回るリスクもあることには留意しなければなりません。

『SPDR SSGA グローバルアロケーションETF』の過去1年間の騰落率は-16%と、今回挙げたETFの中では最も下落率が小さくなりました。分散投資が機能した結果といえるでしょう。